Как оформить кредит под залог квартиры в сбербанке?

Содержание:

- Кредит под залог недвижимости в Сбербанке 2019: ставки и условия

- Условия и кредитные программы

- Требования к недвижимости

- Максимальный размер

- Что потребуется для ипотеки под залог имеющейся недвижимости в Сбербанке?

- Где можно получить кредит под долю квартиры: 6 вариантов

- Как взять ипотеку под залог имеющейся недвижимости – подробная инструкция

- Оформить заявку на кредит под залог от ВТБ

- Обязательное страхование объекта

- Последовательное оформления займа

- Программы кредитования под залог недвижимости в Сбербанке

- Отделения и филиалы банков, предоставляющих услугу в Электростали

- Преимущества ипотеки с залогом

- Требования к залоговой недвижимости

- Самые выгодные предложения от банков

Кредит под залог недвижимости в Сбербанке 2019: ставки и условия

Летом прошлого года Сбербанк почти на 3 процента снизил процентные ставки по этому виду кредита. Рассмотрим подробнее, на каких условиях сегодня можно получить займ под залог квартиры или дома.

Кто может взять займ под залог недвижимости в Сбербанке в 2019 году

Чтобы взять в Сбербанке кредит под залог квартиры или дома, необходимо, иметь возраст от 21 года до 75 лет (Если займ предоставляется без подтверждения доходов и трудовой занятости, возраст на момент возврата денег ограничивается 65 годами.) Требуется также стаж работы.

Известно, что многие клиенты хотели бы получить кредит под залог недвижимости без подтверждения доходов. Но в Сбербанке это сделать, скорее всего, не получится. При оформлении займа под залог недвижимости банк потребует от клиента справку о доходах по форме 2-НДФЛ и копию трудовой книжки или другие документы, подтверждающие финансовое состояние и трудовую занятость потенциального заемщика.

Не смогут получить займ под залог недвижимости в Сбербанке также ИП, фермеры, собственники и руководители предприятий малого бизнеса.

Смотрите, в каком банке сегодня выгоднее получить кредит под залог автомобиля >>

Условия кредита под залог квартиры или дома в Сбербанке

> Срок: до 20 лет;

> Минимальная сумма: 500 000 рублей;

> Максимальная сумма: ее должна превышать меньшую из величин:

— 10,0 млн. рублей;

— 60% оценочной стоимости объекта недвижимости, оформляемого в залог.

Процентные ставки кредита под залог недвижимости в Сбербанке

Указанные ниже ставки в рублях действуют для клиентов, получающих зарплату на счет карты / вклада в Сбербанке (зарплатных клиентов).

|

Соотношение суммы кредита к оценочной стоимости недвижимости |

Ставка |

|

до 60% |

12,4% |

Надбавки:

+0,5% — если вы не являетесь зарплатным клиентом;

+1% — при отказе от страхования жизни и здоровья заемщика в соответствии с требованиями Сбербанка.

Какое недвижимое имущество можно оставить в залог Сбербанку

Обеспечением по кредиту может являться следующие объекты недвижимости:

- — жилое помещение (квартира в т.ч. в жилом доме, состоящем из одной или нескольких блок-секций – «таун-хаус»; жилой дом);

- — жилое помещение с земельным участком, на котором оно находится;

- — земельный участок;

- — гараж;

- — гараж с земельным участком, на котором он находится.

Требуемые документы

Теперь разберемся, какие документы нужны для оформления кредита под залог недвижимости. Их набор, в принципе, стандартный. Чтобы подать заявку, потребуются:

— заявление-анкета заемщика/созаемщика;

— паспорт заемщика/созаемщика с отметкой о регистрации;

— документы, подтверждающие финансовое состояние (справка 2-НДФЛ) и трудовую занятость заемщика/созаемщика (копия трудовой книжки).

Если у вас нет трудовой книжки или справки 2-НДФЛ, то для получения займа можно использовать и другие документы, подтверждающие вашу трудовую занятость и финансовую состоятельность. Подробнее смотрите здесь (pdf).

После одобрения кредитной заявки (в течение 90 календарных дней) надо будет представить также Документы по залогу (скачать docx-документ).

Условия и кредитные программы

Есть несколько стандартных условий, которые практически не меняются от программы к программе, да и в других банках примерно такие же. Это:

- максимальный срок – обычно составляет 25-30 лет;

- предоставляемая сумма покрывает примерно 80% стоимости имущества, которое планируется приобрести, остальное заёмщик должен изыскать самостоятельно.

Программы, предоставляемые Сбербанком в 2017 году:

Кредит на покупку готового жилья

Процентная ставка по нему всего лишь 10,5%, а первоначальный взнос начинается от 20%. Но 10,5% – это минимальная ставка, действующая в рамках акции для молодых семей при условии электронной регистрации. Если условие электронной регистрации не выполнено – ставка повышается на 0,5%, если ваша семья не подходит для участия в акции, действующей для молодых семей – ставка также повышается на 0,5%.

Ипотека плюс материнский капитал

В рамках этой программы ипотечный кредит можно частично погасить из средств материнского капитала – либо использовать его вместо первоначального взноса. В остальном же условия по данной программе те же, что и по предыдущей.

Кредит под строительство

Как ясно из названия, специфика здесь в том, что средства предоставляются не для покупки недвижимости, а для её строительства. Соответственно, для заёмщика это шанс сэкономить, построив дешевле, чем можно было бы приобрести, и к тому же сделать всё качественно, либо же он вообще не собирается экономить, а нацелен именно на высокое качество. С другой стороны, для банка выдавать такой кредит более рискованно, поскольку неизвестно, как пойдёт строительство – здесь слишком много факторов, которые могут пойти не так и чреваты задержками с выплатами. Потому недвижимость в залог для обеспечения такого кредита – хорошее средство убедить банк его выдать. Но процентная ставка здесь будет повыше – от 12%, и то лишь для получателей заработной платы на карту Сбербанка. Первоначальный взнос составляет 25% суммы.

Кредит на приобретение или строительство загородной недвижимости

Процентная ставка по нему начинается от 11,5%, первый взнос составляет 25%.

Акция на новостройки

По ней предоставляются весьма выгодные условия для покупки жилья в новостройках – базовая ставка всего 10%, более того, она может быть понижена до 8% по программе субсидирования застройщиками. К тому же минимальный первый взнос может всего 15%.

Требования к недвижимости

Залог квартиры должен быть готовым для нормального проживания:

- жилплощадь находится не в аварийном и ветхом доме;

- имеются работающие коммуникации;

- санитарно-гигиенические показатели находятся в норме;

- есть двери, окна, не проведены незаконные перепланировки.

Со стороны юридического оформления важно, чтобы квартира не находилась под обременением судебных запретов и уже действующего договора залога. Также не получится оформить по кредиту залогом квартиру, в которой один из собственников – несовершеннолетнее лицо, среди проживающих есть дети, а квартира относится к единственно возможному месту проживанию семьи

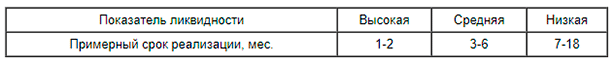

Дополнительные условия связаны только с ликвидностью недвижимости, ведь чем она выше, тем больше шансов на одобрение заявочной анкеты и выше устанавливаемый кредитный лимит (ликвидность повышает стоимость недвижимости). Сюда относится:

- нахождение в городе, где высок спрос на жилье. Обычно это большие города и города недалеко от Москвы;

- наличие рядом удобной транспортной развязки, магазинов, социальных и прочих учреждений;

- нахождение недалеко от метро (для больших городов);

- год постройки дома.

Пример неподходящего залога: квартира с неузаконенной перепланировкой в поселке.

Максимальный размер

Максимальный размер ломбардной ипотеки рассчитывается в каждом банке по-своему. Если вы собираетесь брать кредит под залог квартиры, вам необходимо сначала прикинуть возможную сумму, которую выдаст вам банк. Все зависит, в основном, от стоимости жилья. У каждого банка имеется свой коэффициент, который понижает реальную рыночную стоимость недвижимости и именно он определяет размер залогового займа.

Для примера возьмем Газпромбанк. Тут требование 70% от оценки. Таким образом, квартира, рыночная стоимость которой 3 млн. рублей, может обеспечить вам ипотечный займ в максимальном размере 2 100 000 рублей (дисконт 30% от оценочной стоимости).

Это интересно: Как взять ипотеку в Запсибкомбанке: что надо знать

Что потребуется для ипотеки под залог имеющейся недвижимости в Сбербанке?

Ипотека оформляется через визит в представительство банка. Там клиент заполняет анкету-заявку на кредит, предоставляет пакет документов. При предварительном согласовании сделки, заявитель производит оценку рыночной стоимости предлагаемого в залог имущества, определяется сумма кредитования. После принятия банком решения о предоставлении кредита, заключается кредитный договор и договор залога имущества. Договор об ипотеке передается на регистрацию.

Выдача кредита производится на счет заемщика после регистрации договора ипотеки.

Необходимые документы

подготовить 2 пакета документов

- Документы на заемщика/созаемщиков: паспорт, если у заемщика временная регистрация, потребуется ее подтверждение.

- Документы на залог: выписка из ЕГРН (срок действия 1 месяц), отчет об оценке рыночной стоимости имущества (срок действия 2 месяца), технический паспорт, справка об отсутствии зарегистрированных жильцов в квартире (доме), нотариальное согласие супруги/га, на земельный участок подаются аналогичные документы.

Если залогодателем является юридическое лицо, то дополнительно оно предоставляет правоустанавливающие документы, документы, подтверждающие полномочия залогодателя.

Оформить ипотеку в Сбербанке можно без подтверждения платежеспособности, такие программы работают для клиентов, получающих заработную плату в банке, которые ранее кредитовались в кредитной организации.

Можно ли указать в залог квартиру?

Оформление в залог квартиры возможно, только должны быть соблюдены определенные требования:

- Должны отсутствовать обременения и ограничение на распоряжение собственностью, квартира не должна быть предметом исков.

- В квартире не должны быть зарегистрированы граждане. Это подтверждается соответствующей справкой или выпиской из домовой книги;

- Если в квартире зарегистрированы несовершеннолетние, требуется разрешение органов опеки на возможное последующее отчуждение объекта недвижимости.

- Выявляются потенциальные наследники на недвижимость, в т. ч. малолетние, осужденные, недееспособные, и т. д., если они были выписаны с нарушением законодательных норм.

Где можно получить кредит под долю квартиры: 6 вариантов

По законодательству право на долю не дает собственнику пользоваться конкретной комнатой. Из-за этого реализация кредита под залог доли становится затруднительной. Большинство банков не имеют отдельных программ по кредиту под залог доли в квартире, но есть общие кейсы, предполагающие в качестве объекта обременения квартиры, дома, таунхаусы.

Шансов взять кредит в залог доли в квартире в банке у заемщика мало. Охотнее на сделку идут микрофинансовые организации, для них часть от квартиры в собственности заявителя не является проблемой. Но можно и попытать шансы в классических учреждениях.

Сбербанк

На нецелевые расходы можно взять ссуду под ставку от 13% в год. Основные условия, чтобы получить средства:

- Сумма от 500 тыс. р. до 10 млн р.

- Возврат до 20 лет.

- Валюта – рубль.

- Можно взять до 60% от стоимости объекта.

Клиенту предлагается добровольное страхование за исключением полиса на имущество от риска утраты, порчи, от которого нельзя отказаться по закону. Но при отказе к основной процентной ставке прибавляется 1% годовых. Отсутствуют скрытые платежи и комиссии за оформление, получение денег.

Клиенты банка от 21 года до 75 лет, учитывая возврат долга к этому сроку. Требуется опыт работы от полугода на последнем предприятии.

Альфа-банк

Банк требует, чтобы предоставляемая недвижимость под залог не являлась жилым домом с землей. Программа нецелевая – средства клиент тратит по усмотрению без отчетности. Возможна любая регистрация по месту проживания, не обязательно проживать в месте расположения объекта обременения.

Условия по займу разбиваются на стандартные для всех физических лиц и более выгодные для участников зарплатных программ. Для первой категории доступно получить на условиях:

- от 600 000₽;

- процент 13,49% в год;

- погашение до 30 лет включительно.

Для второй категории все характеристики сохраняются за исключением ставки, для них – 13,19% в год. Получить кредит под залог доли квартиры вправе россияне, граждане Украины и Республики Беларусь.

Возрастные ограничения от 21 года до 70 лет с учетом полной оплаты ипотеки в залог доли в квартире. Опыт работы общий – от года. На последнем предприятии – от 4-х мес.

Реннесанс кредит

Активных кредитных предложений под залог части квартиры в банке сейчас нет. Доступны лишь потребительские займы на небольшие суммы. Максимальную сумму 700 000₽ можно взять по двум кейсам: онлайн через сайт, если посетитель – клиент банка, и при программе расширенного пакета документов. Обработкой заявки специалист занимается 1 день, получить деньги можно в день подачи документов.

ВТБ

Есть ипотечная программа на вторичное жилье. Она подойдет людям, желающим взять кредит под залог комнаты в квартире, которую они намерены приобрести. Специалист из банка проверяет выбранный объект на юридическую чистоту.

Для имеющейся недвижимости есть нецелевая программа. По ней клиент предоставляет квартиру в части города, где присутствует подразделение компании. Нет гарантий, что инвестор примет заявление на кредит в залог доли в квартире. Предложение включает:

- Фиксированную процентную ставку на весь срок, от 12,2% в год.

- Возможность получить до 15 млн р.

- Выдают до половины средств от стоимости объекта.

- Максимальный срок 20 лет, но должен быть кратным 12 мес.

По условиям данной программы собственником жилья может быть и супруг, члены семьи, их разрешается сделать поручителями.

MYZALOG24

Компания поможет взять деньги срочно под залог доли в квартире. Работает для недвижимости, находящейся в Москве, области, Санкт-Петербурге и области. Максимальный срок оплаты до 30 лет, начальная планка 8,5-12% в год.

Факт! Доступны суммы до 100 млн р.

Сотням заемщиков отказывают в срочном кредите под залог доли в квартире. Частный инвестор поможет получить одобрение и меньшую ставку в том же банке. Условия для клиентов лучше, чем по финансовому рынку Москвы и области. Основные преимущества:

- можно взять займ под залог доли в квартире в плохой КИ;

- не обязательно подтверждать платежеспособность, предоставляя лист 2-НДФЛ;

- на получение кредита под залог доли недвижимости не влияет наличие просроченных платежей или долгов, но на предоставляемом объекте не должно быть ареста или обременения.

Получить кредит под залог части квартиры вправе граждане в возрасте от 18 до 79 лет. Аванс возможен до 60% от стоимости имущества.

Сервис подбора лучших предложений

C Beregu.ru заемщик может взять кредит под залог доли в квартире, воспользовавшись поисковой системой на сайте. Сервис помогает получить лучшую программу кредитования, учитывая индивидуальную ситуацию пользователя. Необходимо указать параметры займа, что требуется заложить часть недвижимости, и отвечать на вопросы, касающиеся сделки.

Как взять ипотеку под залог имеющейся недвижимости – подробная инструкция

Итак, у вас есть ликвидная недвижимость, которую вы готовы отдать банку в качестве залога. Процедура оформления сделки пройдёт быстрее, если подготовиться к ней заранее.

В помощь заёмщикам мы разработали универсальную инструкцию. Читайте, запоминайте, пользуйтесь!

Шаг 1. Выбираем банк и кредитную программу

Важнейший этап процесса. Как НЕЛЬЗЯ делать: выбрать первый попавшийся банк – например, по территориальному признаку – и согласиться на все его условия.

Как НУЖНО делать: провести полноценный мониторинг рынка, изучить до десяти кредитных предложений, выбрать несколько наилучших вариантов.

На что обращаем внимание при выборе банка:

- Рейтинг надежности от независимых агентств – желательно ориентироваться не только на российские рейтинговые компании, но и на зарубежные.

- Опыт работы банка – не связывайтесь с новичками финансового рынка. Каждый год в России закрывается 40-50 банков, а платить по измененным реквизитам – это потеря времени и никому не нужная головная боль.

- Финансовые показатели компании – солидные банки публикуют такие данные в открытом доступе.

- Отзывы – не верьте всему, что пишут в интернете, ориентируйтесь только на независимые авторитетные форумы и сайты.

- Выбор кредитных программ – чем он больше, тем лучше.

Способ поиска для продвинутых заёмщиков – нанять профессионального и надёжного кредитного брокера и делегировать задачу выбора наилучшего варианта ему.

Шаг 2. Собираем документы и подаем заявку

Документы лучше собрать ещё до начала «операции». С готовым пакетом процесс рассмотрения заявки пойдёт быстрее.

Эти бумаги понадобятся обязательно:

- выписка из ЕГРП – с 2017 года она заменяет свидетельство права собственности;

- документ, подтверждающий законность владения имуществом – договор купли-продажи, акт о наследстве, дарении, обмене и т.д.;

- технический паспорт объекта;

- кадастровый паспорт;

- документ об отсутствии обременений и арестов;

- отчёт об оценке;

- справка об отсутствии задолженности по «коммуналке».

Это примерный список – разные банки требуют больше или меньше документов. Некоторым нужна справка о количестве жильцов, прописанных в квартире, согласие других собственников на манипуляции с недвижимостью.

Шаг 3. Ожидаем оценки недвижимости

Сотрудники банка лично придут осмотреть квартиру

Сотрудники банка лично придут осмотреть квартиру

Но в любом случае сотрудники будут осматривать квартиру собственными глазами – банки не имеют привычки верить клиентам на слово и не покупают «кота в мешке». Если состояние квартиры специалисты признают неудовлетворительным, никакая независимая оценка вам не поможет.

Шаг 4. Подписываем договор

Мы подошли к самому ответственному этапу процедуры. Подписывать договор, не глядя – роковая ошибка, на которой погорели тысячи заёмщиков. Некоторые клиенты свято верят в непогрешимость финансовых компаний и считают, что соглашения составляют с учётом интересов кредитополучателя.

Увы, даже договоры в топовых банках учитывают в первую очередь интересы самих банков. Большая часть таких документов касается обязанностей заёмщика. Помимо денег, он ещё много чего должен кредитору.

Например, содержать объект залога в чистоте и порядке, согласовывать с банком все манипуляции с квартирой – имеется в виду аренда, прописка членов семьи, капитальный ремонт и перепланировка.

Чего точно не должен делать клиент – так это продавать, дарить и менять жильё.

На какие пункты договора надо обратить особое внимание:

- итоговый размер процентной ставки;

- условия досрочного погашения кредита;

- принцип начисления штрафов;

- обязанности сторон;

- наличие комиссий за финансовые операции.

Предмет залога лучше застраховать – отказ от страховки обойдётся дороже. Большинство банков требует попутного страхования жизни заёмщика и титула недвижимости.

Шаг 5. Получаем деньги и выплачиваем кредит

Получив деньги, обязательно сохраните платежный документ. Если берёте целевой кредит, нужно будет отчитываться перед банком о своих тратах.

Вам предоставят график платежей, которому нужно следовать буквально. Стоит допустить несколько просрочек и штрафы начнут разрастаться, как снежная лавина. Лучше не допускать таких ситуаций и все просрочки ликвидировать на начальном этапе.

Оформить заявку на кредит под залог от ВТБ

Чтобы взять залоговую ипотеку, придётся пройти через несколько этапов. На официальном сайте ВТБ 24 ипотека оформляется через заполнение анкеты. Правильно заполнив все данные, нужно отправить заявку на обработку. Она займёт до нескольких суток. Менеджер позвонит клиенту после рассмотрения заявки и предложит подъехать в ближайший офис ВТБ для оформления сделки.

Прежде чем будет заключен договор с банком, придётся собрать пакет необходимых документов на недвижимость:

- свидетельство о регистрации перехода права собственности на объект;

- правоустанавливающий документ(договор купли-продажи, документы о принятии наследства);

- выписка из домовой книги;

- заключение экспертов-оценщиков о рыночной стоимости объекта.

Важно!

Если в свидетельстве о регистрации перехода права собственности указаны дополнительные правоустанавливающие документы, нужно обязательно предоставить и их.

Помимо этого, понадобятся личные документы заявителя:

- паспорт;

- СНИЛС;

- Копия трудовой книжки, заверенная работодателем, либо выписка из неё же;

- Справка 2-НДФЛ;

- Военный билет, если потенциальный заёмщик не достиг 27 лет.

Пока будет оформляться договор, банк проанализирует предоставленный пакет документов. Если понадобятся дополнительные документы для заключения сделки, менеджер сообщит об этом заёмщику.

Страхование заёмщика

Снижение ставки по ипотеке ВТБ 24 по этой программе возможно до 11.5%. Но лишь при условии, что заёмщик заплатит за страховку от возможных рисков. Банк рекомендует застраховаться от:

- смерти или потери трудоспособности;

- повреждений приобретаемой на деньги банка квартиры;

- внезапной утраты права собственности на взятую в ипотеку ВТБ квартиру;

- ограничение права собственности на ипотечную недвижимость.

Застраховать приобретаемую недвижимость обязательно. Без этого ВТБ просто не заключит с потенциальным заёмщиком сделку. Но если он не захотел застраховать свою жизнь и здоровье, по договору ВТБ 24 ставка не только не понижается, но и увеличивается на 1%. Несмотря на то, что придётся потратиться на страховой полис, тарифы для таких клиентов будут выгоднее.

Страхование можно проходить тольков компаниях-партнерах банка ВТБ. Их список можно найти на официальном сайте. Но если заёмщик не нашёл страховую компанию, которая подходит под его требования, он может послать заявку на включение в список другой организации. Если в ВТБ решат, что страховая компания подходит под их критерии, можно будет оформить страховку для снижения ипотеки ВТБ 24 там.

Погашение залоговой ипотеки

Преимуществом кредитных продуктов от ВТБ является множество способов погашения займа.

Оплатить залоговую ипотеку можно следующими способами:

- сделав пару кликов в мобильном приложении ВТБ;

- через сайт ВТБ 24 ипотека погашается в личном кабинете;

- воспользовавшись одним из многочисленных банкоматов;

- через одно из отделений банка;

- денежный перевод можно сделать, явившись в одно из отделений «Почты России»;

- можно сделать перевод на счёт из другого банка;

Важно!

Гораздо удобнее оплачивать ипотеку, имея дебетовую карточку ВТБ. Её можно использовать в рамках договора об ипотеке, и списание средств будет происходить автоматически. Не придётся даже тратить время на переводы, главное – следить за наличием денег на балансе.

Таким образом, ипотека под залог недвижимости в ВТБ является очень выгодной благодаря низким ставкам. Максимально удобных тарифов можно добиться путём страхования своей жизни и здоровья. Но даже без этого ставки по таким кредитам рекордно низкие.

Это интересно:

- Как рассчитать переплату на кредитном калькуляторе ВТБ;

- Контакты «колл-центра ВТБ;

- Тарифы полиса медицинского страхования ВТБ.

Обязательное страхование объекта

Пока заемщик выплачивает ипотеку, квартира является залогом у банка. Продать, подарить ее без согласия банка невозможно. При этом заемщик может прописаться в ней и прописать всю семью, а также сделать косметический ремонт.

Покупаемая в ипотеку недвижимость должна быть застрахована от рисков утраты и повреждений, например, в случае пожара, стихийного бедствия, наводнения, повреждения несущих конструкций и т.д. При наступлении страхового случая выплаты получит банк. Ежегодно страховку приходится переоформлять. С каждым годом ее стоимость уменьшается пропорционально сумме остатка по кредиту. В среднем, стоимость составляет 3-6 тыс. рублей (0,03-0,06%) на 1 млн. долга.

Во время строительства и ожидания необходимо страховать жизнь и здоровье, поскольку без этого процентная ставка возрастает на 1% годовых.

Страхование покрывает такие риски:

- частичная потеря трудоспособности;

- инвалидность;

- смерть заемщика;

- острые заболевания, травмы;

- устойчивые расстройства здоровья.

В случае возникновения задолженности по какой-то из этих причин страховая компания должна погасить образовавшийся долг по кредиту. Деньги также переходят на счет банка. Хотя часть средств может быть выделена и направлена заемщику на лечение, чтобы впоследствии он вернулся на работу и продолжил выплачивать ипотеку.

Застраховать жизнь и здоровье заемщик может в отделении Сбербанка или в любой другой страховой компании, имеющей аккредитацию, например, СК «Росгосстрах», ВТБ Страхование, РЕСО-Гарантия. Предпочтительней оформлять страховку в Сбербанке, поскольку здесь используются расширенные условия страхования.

Последовательное оформления займа

Получение кредита под залог недвижимости в банке ВТБ осуществляется в следующем порядке:

- подача анкеты на кредит. Заполняется на сайте или в банке;

- предъявление пакета документов (после рассмотрения заявки, сотрудник ВТБ связывается с заемщиком и сообщает необходимый перечень);

- время на рассмотрение пакета бумаг. Банк может затребовать дополнительные документы при необходимости;

- установление тарифного предложения;

- подписание документов;

- регистрация залога недвижимости в Росреестре. Заемщиком оплачивается госпошлина за процедуру. С этого момента ограничиваются его права на распоряжение квартирой;

- ВТБ выплачивает кредит в установленном размере.

На этом процедура оформления и выдачи денег завершается, но период кредитования только начинается с момента подписания договора. Длится данный период столько лет, сколько прописано в договоре. При этом долг оплачивается равными частями на протяжении всего срока кредитования.

После полной выплаты, залог в Росреестре снимается.

Программы кредитования под залог недвижимости в Сбербанке

На сегодняшний день крупнейший банк страны предлагает соискателям большой ряд предложений, причем для разных категорий кредитополучателей существуют отдельные подходы. В зависимости от срока и суммы заимствования ставки будут разниться, поэтому перед тем, как взять кредит под залог квартиры в Сбербанке, стоит изучить возможные варианты

Оформив недвижимое имущество в качестве обеспечения, важно понимать, что с этого момента на операции с ним налагаются определенные ограничения, о которых подробно будет прописано в кредитном договоре

Потребительский кредит

Потребительское кредитование – популярный способ одолжить небольшую сумму денег на короткий период времени. В настоящее время в Сбербанке, как и во многих других финансовых учреждениях, к услугам клиентов кредит предоставляется без залога, хотя существуют продукты, где дополнительным обеспечением может выступать поручительство физических лиц. Ставки по таким займам превышают 13,9% и выдаются они на кредитную карту. Если нужна крупная сумма денег под меньший процент, банк предлагает деньги под залоговую недвижимость.

Нецелевой наличными деньгами

Ссудополучатель не всегда желает раскрывать, по какой причине он обратился к банку за деньгами. Кредит наличными дает ему возможность использовать средства на свое личное усмотрение, не предоставляя финансовой организации никаких отчетов о целевом использовании денег. Заем выдается под залог недвижимости, которую банк имеет право реализовать при невозврате одолженных средств.

Ипотечный

Для того, чтобы купить недвижимость, необходимо наличие крупной суммы. Не все россияне могут себе это позволить, поэтому ипотечное кредитование Сбербанка является реальной возможностью стать обладателем заветных квадратных метров. Поскольку сумма займа большая, банку необходимо быть уверенным, что одолженные деньги вернутся с процентами, поэтому он требует от соискателя предоставлять приобретаемую собственность под залог.

Отделения и филиалы банков, предоставляющих услугу в Электростали

-

- Офис «Электросталь»

- Московская область, Электросталь, улица Победы, 17к1

- Время работы:

- Пн—Пт: 09.00-17.00, Сб—Вс: выходной

-

- Доп.офис №9040/01532

- Электросталь, улица Победы, 12к1

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:30Вт.:с 09:00 до 18:30Ср.:с 09:00 до 18:30Чт.:с 09:00 до 18:30Пт.:с 09:00 до 18:30Сб.:с 09:00 до 16:00

-

- Дополнительный офис «Электростальский» Филиала «Центральный» Банка ВТБ (ПАО)

- Электросталь, улица Советская, 5

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Электросталь

- Электросталь, улица Мира, 8

- 8 800 100-07-01

- Время работы:

- с Пн по Пт 09:30-20:00 послед раб день 09:30-17:00Сб 09:30-17:00 послед раб день 09:30-14:00Вс выходной

-

- Отделение «Электростальское»

- Электросталь, проспект Ленина, 44/14

- +7 495 777-48-88, 8 800 100-48-88

- Время работы:

- Пн.—Вс.: 10:00—21:00

Преимущества ипотеки с залогом

При оформлении обычного ипотечного кредита залогом служит недвижимость, на покупку которой предоставляются средства. Использование денег от банка является целевым, то есть строго на приобретение дома или квартиры, при этом заемщик не может распоряжаться своей собственностью до момента выплаты займа.

Ипотека без первоначального взноса под залог недвижимости открывает больше возможностей для клиента и имеет ряд преимуществ:

- банк выдает деньги по более низкой процентной ставке, чем при традиционном ипотечном кредите;

- возможность оформления сделки без начального внесения какой-либо суммы;

- продолжительный срок кредитования;

- отсутствие штрафов за досрочное погашение долга.

Требования к залоговой недвижимости

Недвижимое имущество как залог служит гарантией банку, что он не потеряет свои средства даже в том случае, если заемщик перестанет платить ежемесячные взносы. По этой причине ссуда предоставляется только на необремененную и высоколиквидную недвижимость, которую можно легко продать при появлении финансовых проблем у клиента.

Чтобы оформить ипотеку под залог имеющегося жилья, собственность заемщика должна отвечать таким требованиям:

- дом не должен быть слишком старым (предельные даты строительства устанавливаются банком);

- здание должно подходить для проживания (наличие инженерных коммуникаций);

- под залог не принимается недвижимое имущество на обременении;

- залоговой недвижимостью не может быть комната в коммунальной квартире без личного санузла или дом с деревянными стенами/перекрытиями;

- здание не должно находиться в аварийном состоянии, готовиться к расселению или под снос.

Важно, чтобы в квартире не были прописаны люди, которые относятся к определенным категориям населения (например, инвалиды или военные). Право собственности на жилье должно принадлежать тому человеку, который обращается в банк за кредитом

Самые выгодные предложения от банков

В России есть несколько финансовых учреждений, предлагающих ипотеку под залог на недвижимость.

Сбербанк

Услугами Сбербанка пользуется большая часть россиян. Передается кредит максимально на 20 лет. Максимальная сумма будет зависеть от оценки залогового имущества, что составляет 10 миллионов. В качестве залога берется участок земли, загородный или пригородный дом, гаражное помещение и др.

Процентная ставка составляет 13%. Начисление процента зависит от сроков и времени заключения сделки. Минимальный показатель будет выдан гражданам, получающим зарплату через Сбербанк. Другие слои населения имеют увеличенный показатель более, чем на 1%. Дополнительная плата предлагается для тех, кто отказывается от заключения страхования.

Россельхозбанк

Кредитное учреждение занимается предоставлением ссуды на протяжении 10 лет. Максимальный срок кредитования – 30 лет. Предлагается целевой кредит. Перед банком нужно отчитываться документально. Первоначальный взнос должен составить 30%. Минимальный процент 11,5, и предлагается он участникам зарплатного проекта и клиентам, которые сотрудничают с банком.

ВТБ-24

ВТБ24 на протяжении 12 лет выдает ипотеку под залоговое имущество. Выдается займ в нецелевом виде. Начальный процент составляет 13,6% на максимальную сумму в 15 миллионов на 30 лет максимально. Дисконтирование составляет 50%. Предоставляется займ без залога, но тогда процент повышается на 2-3 позиции. Залоговое имущество: квартиры или дома в черте города.

Газпромбанк

По условиям ипотечного кредита в Газпромбанке предоставляются деньги на 15 лет. Дисконтирование составляет 30%. Банку не нужно давать отчет в трате средств, так как кредит нецелевой. Для получения крупной ссуды оформляется обязательно полис на недвижимость и на жизнь и здоровье. Максимальная сумма получения средств составляет 30 миллионов.

Совкомбанк

В Совкомбанке клиент получает несколько ипотечных программ, куда включен залог имеющегося недвижимого имущества. Для обеспечения принимаются помимо квартир, дома, земля и коммерческая недвижимость. Обязательное условие: оформление страхования имущества, иначе в кредите банк откажет без разъяснения причины.

Минимальная процентная ставка составляет 18,9%. Максимально можно получить 30 млн рублей. При условии, что сумма не превышает 60% от цены за залоговое имущество. Квартира или дом должны находиться в районе офиса, где оформлялась сделка, у самого заемщика должна быть постоянная регистрация с проживанием в регионе нахождения банковского филиала. Должен работать стационарный домашний телефон.

ВТБ Банк Москвы

В ВТБ Банк Москвы клиент может оформить наличкой до 3 млн рублей при обеспечении в виде имущества или без него. Начальный процент составляет 13,9%. Льготные позиции предоставляются для некоторых категорий граждан и профессий. Каждый год у плательщика кредита будет срок до 60 дней в виде кредитных каникул.

Тинькофф Банк

Тинькофф Банк – посредник среди банков. Он предлагает обратившимся гражданам классические и ломбардные кредиты. Клиенты могут оформить кредитку с лимитом в 300 тысяч рублей. Карта заказывается домой курьером или с возможностью получения в банке.

Карта с крупным кредитом имеет льготный период в 55 дней. Это нецелевые средства. Возвращение в баллах осуществляется практически на треть. Доставка и выпуск не оплачивается, но плата годовая составит 600 рублей.

Альфа-Банк

Альфа-Банк – международное финансовое учреждение, которое предоставляет гражданам кредит под минимальный процент в 9,75%. Для льготников действуют финансовые программы для молодых семей и для многодетных.

Предоставляется сумма до миллиона рублей в виде кредитки. Кредитные каникулы составляют три месяца и линия возобновляемая.

Ренессанс Кредит

В Ренессанс-Кредит отправляются за потребительским кредитом при базовой ставке в 13,9%. Максимальная сумма займа составляет 700 тысяч рублей. Доступные программы для оформления ипотеки: для молодых семей, для пенсионеров и для многодетных.

Для получения кредитного пластика на сумму до 200 тысяч рублей можно не давать залоговое имущество. Выпускается и обслуживается карта бесплатно. Беспроцентный период составляет 50 дней.