Аванс — это сколько процентов от зарплаты?

Содержание:

- Поводы для получения аванса

- Начисление и выдача аванса: о чем важно помнить

- Как правильно определить размер аванса?

- Когда надо выплатить зарплату за первую половину месяца?

- Минтруд рекомендует

- Как рассчитать аванс по зарплате — новые правила расчета

- Что происходит на практике

- Когда выплачивается аванс

- Сколько составляет аванс от зарплаты по ТК РФ

- Сколько процентов от зарплаты составляет аванс

- К какой ответственности привлекут работодателя за невыплату аванса?

- Пример расчета аванса и зарплаты

- Как правильно рассчитать размер аванса?

- Необходимые показатели при расчете

Поводы для получения аванса

Поводом для написания заявления на аванс могут служить самые разные обстоятельства: свадьба или рождение ребенка, заболевание родственника или близкого человека, необходимость срочной выплаты кредита, ремонт, крупная покупка и т.д. Аванс является лучшей альтернативой срочным займам, проценты по которым, как известно, неимоверно высоки.

ФАЙЛЫ

Следует отметить, что заявление на выдачу аванса пишется тогда, когда аванс не предусмотрен трудовым договором между работником и работодателем или же его срок или размер отличаются от необходимых.

Еще один, совершенно отдельный, повод для получения аванса работником: служебная поездка или иные корпоративные нужны (покупка канцтоваров, материалов или оборудования).

В этом случае в заявление на аванс будущий командировочный или другой сотрудник предприятия обязан написать цель получения аванса, а также как именно он намерен расходовать полученные средства. Деньги выдаются строго под отчет и остаток должен быть возвращен обратно в кассу компании. Если же денег не хватит, то бухгалтерия обязана доплатить работнику недостающие средства. При этом, все действия должны подтверждаться документально.

Начисление и выдача аванса: о чем важно помнить

При начислении и выдаче авансовых сумм необходимо обращать внимание на некоторые нюансы:

- Сроки. Если срок выдачи основной части зарплаты установлен, к примеру, в середине месяца (15 числа), то аванс необходимо выдать не позднее последнего (30 или 31) числа этого же месяца. В этом случае, согласно положению НК РФ, следует удерживать с аванса НДФЛ (ст. 223-2 НК РФ) – последний день месяца является днем получения дохода, аванс же, как признают и сами законодатели, является частью заплаты. В то же время письмо Минтруда №14-1/ООГ-549 от 05/02/19 г. запрещает уменьшать аванс на 13%, вычитая из него НДФЛ. Как быть руководству и бухгалтеру? По нашему мнению, такую проблему можно решить переносом сроков выдачи аванса и зарплаты в организации, прописав их в локальных актах и соблюдая интервал 15 дней; не выдавать аванс в последний день месяца.

На заметку! По вопросу уплаты налога на доходы аванса, выплаченного в последний день месяца, с налоговиками спорит и Минфин (письмо №03-04-06/69181 от 23/11/16 г.) и судьи (опред- е ВС №309-КГ16-1804 ОТ 11/05/16 г.).

Даты. В ЛНА, колдоговоре необходимо указывать однозначные, конкретные даты выдачи выплат, а не интервал или крайний срок. При проверке со стороны руководству будет сложно доказать отсутствие нарушения сроков выплаты аванса по факту.

Выходные и праздники. Пропускать сроки выплаты аванса запрещено и в случае, если дата, указанная в ЛНА, совпадает с днями отдыха. В этом случае выдать аванс руководство обязано накануне.

Аванс в процентах к зарплате. Теперь его можно использовать, только если сотрудник отработал покрытый авансом период полностью. В противном случае (например, у сотрудника был отпуск или он болел) такой расчет запрещен: фактический заработок по итогам месяца может не покрыть аванс. При отсутствии начислений второй половины месяца невозможно будет удержать налог на доходы.

На заметку! Фиксированная сумма аванса не учитывает фактическое время работы и фактические выплаты. Применять такой способ авансирования рискованно.

Вновь принятые работники. Контролирующие органы считают, что в отношении этой категории применяются общие правила. Вывод: даже если новый работник трудился несколько дней (один день), аванс ему следует рассчитать с учетом отработанного времени и выдать.

Подводя итоги

- Аванс, другими словами, первую часть заработной платы, выдают раз в полмесяца. Сроки, отраженные в колдоговоре, трудовом соглашении, ЛНА, должны быть фиксированными.

- Аванс начисляется с учетом отработанного времени по факту.

- Включаются, кроме оклада, все выплаты, которые на момент расчета могут быть определены.

- Аванс в процентах можно рассчитывать, только если работник полностью отработал период.

- Выдача фиксированных сумм аванса может привести к конфликту с контролирующими органами.

- Новым сотрудникам аванс рассчитывается и выдается на общих основаниях.

- Уменьшать аванс при выдаче на сумму НДФЛ запрещено. НДФЛ вычитается из зарплаты при окончательном расчете с работником за месяц.

Как правильно определить размер аванса?

В Письме от 05.08.2013 № 14-4-1702 при рассмотрении вопроса об определении размера зарплаты работника за первую половину месяца Минтруд подтвердил, что размеры аванса ТК РФ не регулирует.

При этом чиновники сделали отсылку к Постановлению № 566, согласно которому размер аванса в счет заработной платы рабочих за первую половину месяца определяется соглашением администрации предприятия (организации) с профсоюзной организацией при заключении коллективного договора, однако минимальный размер указанного аванса должен быть не ниже тарифной ставки рабочего за отработанное время.

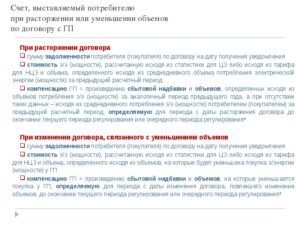

Какие способы расчета аванса применяются на практике? Обратимся к схеме.

Способы расчета зарплаты за первую половину месяца:

- Пропорционально отработанному времени;

- В процентах от оклада;

- В фиксированной сумме (в рублях);

- Наиболее предпочтительные способы.

Способ не удобен для работодателя, так как налагает на него обязанность выплаты зарплаты даже в тех ситуациях, когда работник болел или был в командировке.

Расчет зарплаты пропорционально отработанному времени. Кроме формального выполнения требований ст. 136 ТК РФ о выплате заработной платы не реже двух раз в месяц, при определении размера выплаты заработной платы за полмесяца работодатель должен учитывать фактически отработанное сотрудником время (фактически выполненную им работу) (Письмо Минтруда РФ от 03.02.2016 № 14-1/10/В-660). Такой же вывод следует из писем Минтруда РФ от 21.09.2016 № 14-1/В-911 и Роструда от 26.09.2016 № Т3/5802-6-1.

Аналогичная позиция была приведена и в более раннем Письме Минтруда РФ от 05.08.2013 № 14-4-1702. Причем в нем подчеркнуто, что указанные нормы распространяются на всех работников организации и не имеют специфики применения к отдельным категориям работников.

Помимо того, что данный способ расчета аванса рекомендован контролирующими органами в качестве основного, он удобен и работодателю: при выплате зарплаты за первую половину месяца пропорционально времени, фактически отработанному работником в этом периоде, на практике исключается риск переплаты и неудержания НДФЛ при окончательном расчете.

Контролирующие органы не раз указывали, что с авансов НДФЛ не удерживается. В рассмотренном примере уменьшение суммы аванса на сумму налога не предусматривает перечисление НДФЛ в бюджет.

Расчет зарплаты за первую половину месяца в процентах от оклада. Согласно разъяснениям Минздравсоцразвития, приведенным в Письме от 25.02.2009 № 22-2-709, при авансовом методе начисления заработной платы за каждую половину месяца заработная плата должна начисляться примерно в равных суммах (без учета премиальных выплат).

Какой же процент установить? Если дословно следовать рекомендациям, приведенным в письме, это 50%. Однако исторически сложилось, что аванс устанавливают в размере 40% оклада. Этому есть вполне логичное объяснение: при окончательном расчете с зарплаты работников будет удержан НДФЛ, и если в виде аванса выплатить 50% оклада, то зарплата за вторую половину месяца будет значительно меньше.

Как видно из примера, при установлении аванса в размере 50% при окончательном расчете работник получит зарплату ниже, чем за первую половину месяца, что не соответствует требованиям о примерно равных частях заработной платы.

Вместе с тем следует обратить внимание, что, в отличие от аванса, установленного в фиксированном размере, выплачивать аванс в процентах от оклада не надо в тех случаях, когда сотрудник не работал (находился на больничном, в командировке, в отпуске и т. п.)

Когда надо выплатить зарплату за первую половину месяца?

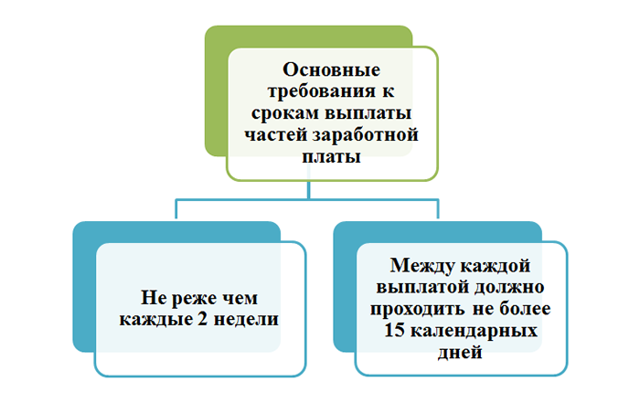

В начале напомним положения ТК РФ, согласно которым заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена. Отметим, что в данной редакции эта часть действует с 3 октября 2016 года (п. 1 ст. 2, ст. 4 Федерального закона от 03.07.2016 № 272-ФЗ).

Незначительные, на первый взгляд, изменения потребовали от многих работодателей внесения поправок в локальные нормативные акты и трудовые договоры.

В Письме от 23.09.2016 № 14-1/ООГ-8532 Минтруд отметил, что документы, которыми могут устанавливаться дни выплаты заработной платы, в ст. 136 ТК РФ перечисляются через запятую, то есть законодатель подчеркивает равнозначность данных документов, в любом из которых может быть решен вопрос о днях выплаты заработной платы.

В Информации Роструда «О применении статьи 2 Федерального закона от 3 июля 2016 г. № 272-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части, касающейся оплаты труда» (размещена на официальном сайте ведомства 20.12.2016) указано, что данный закон не меняет порядка выплаты заработной платы. Требования по ограничению сроков выплаты заработной платы 15 календарными днями относятся к выплате работнику начисленной заработной платы не реже чем каждые полмесяца.

При этом с учетом новой редакции ст. 136 ТК РФ заработная плата должна быть выплачена:

- за первую половину месяца – в установленный день с 16-го по 30-е (31-е) число текущего периода;

- за вторую половину месяца – с 1-го по 15-е число следующего месяца.

Что касается установления даты выплаты аванса, согласно разъяснениям Минтруда, приведенным в Письме от 03.02.2016 № 14-1/10/В-660 «О размере и сроках выплаты заработной платы, в том числе за полмесяца», Трудовой кодекс устанавливает требование о максимально допустимом промежутке времени между выплатами частей заработной платы при регламентации относительно вопроса конкретных сроков ее выплаты на уровне работодателя.

При этом недопустимо устанавливать вместо конкретного дня выплаты зарплаты период, в течение которого она может выплачиваться (например, с 16-го по 18-е число). Такой вывод содержится в Письме Минтруда РФ от 28.11.2013 № 14-2-242.

Минтруд рекомендует

Чиновники декларируют: тезисы документов не являются нормативными актами и разъяснениями к ним, однако в письмах изложена официальная позиция Министерства, следовательно, в ходе проверок инспекторы будут руководствоваться именно ей. Основная мысль, содержащаяся в документе (№14-1/В-725 от 10/08/17 г.): аванс следует начислять с учетом отработанного по факту времени за соответствующий период.

Если работник каждый месяц получает оклад и доплаты (надбавки) фиксированного характера, обе части ФЗП следует включить в расчет аванса. В то же время доплаты (надбавки), учесть которые до полного расчета заработной платы невозможно, в аванс не включаются. К примеру, работник совмещает две должности, доплата за совмещение известна заранее, ее учитывают в расчете. Премию за период до окончания периода и выявления показателей работы, влияющих на нее, рассчитать невозможно. Она не включается в аванс.

Важно! Коэффициенты районного характера применяются только к полной сумме заработка за месяц, они также не включаются в аванс, только в окончательный расчет на месяц (док-т №11-4/ООГ-718 от 18/04/17 г.). Письмо 14-1/ООГ-549 от 05/02/19 г

в целом повторяет положения ранее выпущенных Минтрудом рекомендаций (выплата зарплаты один раз в полмесяца, отражение сроков в ЛНА, выплата аванса пропорционально отработанному времени, включение в расчет оклада, ставки и постоянных надбавок). Вместе с тем документ содержит и одно существенное новшество: запрет на так называемое резервирование НДФЛ при начислении и выдаче аванса. Ранее, начисляя аванс, бухгалтер применял к нему коэффициент 0,87, т.е. уменьшал сумму на 13% в счет НДФЛ. Теперь это запрещено, поскольку рассматривается чиновниками как дискриминация работников

Письмо 14-1/ООГ-549 от 05/02/19 г. в целом повторяет положения ранее выпущенных Минтрудом рекомендаций (выплата зарплаты один раз в полмесяца, отражение сроков в ЛНА, выплата аванса пропорционально отработанному времени, включение в расчет оклада, ставки и постоянных надбавок). Вместе с тем документ содержит и одно существенное новшество: запрет на так называемое резервирование НДФЛ при начислении и выдаче аванса. Ранее, начисляя аванс, бухгалтер применял к нему коэффициент 0,87, т.е. уменьшал сумму на 13% в счет НДФЛ. Теперь это запрещено, поскольку рассматривается чиновниками как дискриминация работников.

Вывод из нового письма Минтруда: вне зависимости от системы оплаты труда, работнику за первую половину месяца нужно выплатить фактически заработанную сумму, а НДФЛ взять при окончательном расчете за месяц, в конце месяца, за который начислена заработная плата.

Вопрос: До недавнего времени зарплата в нашей организации выдавалась два раза в месяц. В настоящее время предложили написать заявление об отказе от аванса и заявили, что зарплату будут начислять один раз в месяц. Законно ли это?Посмотреть ответ

Пример

Оклад бухгалтера Ивановой — 35000 рублей. В марте с 1 по 15 она исполняла обязанности старшего бухгалтера с надбавкой 25% от его оклада. Оклад старшего бухгалтера — 50000 рублей. По календарю пятидневной рабочей недели в марте 20 рабочих дней. Иванова отработала полмесяца полностью.

Аванс по окладу: 35000/20*10= 17500. Доплата: 50000/20*10*25% = 6250. Всего начислено аванса: 17500 + 6250 = 23750. К выдаче бухгалтеру Ивановой аванса — 23750,00 рублей.

НДФЛ из аванса не вычитается.

Как рассчитать аванс по зарплате — новые правила расчета

Как рассчитать аванс по зарплате? Ответить на этот вопрос однозначно совсем непросто, ведь не только порядок расчета аванса, но и само это понятие в явном виде трудовым законодательством не определено. А за неправильный расчет аванса работодателю могут грозить штрафы. Как же быть? Давайте разбираться.

Все, кто работал по найму, понимают, что такое аванс на практическом уровне. Во второй половине месяца работники получают определенную сумму. Как правило, она составляет какой-то процент от оклада. Эту часть оплаты труда, которую работники получают в течение расчетного месяца, и называют по традиции авансом.

Если же обратиться к трудовому законодательству, основой которого является ТК РФ, то там это понятие в явном виде отсутствует. Но сам порядок выплаты зарплаты ТК РФ регламентирует. Законом от 03.07.

В действующей редакции указанной статьи определяется, что работники должны получать оплату труда не реже чем раз в 2 недели и не позднее 15 календарных дней со дня окончания расчетного периода.

Понятно, что полностью рассчитать зарплату за месяц сложнее, чем начислить аванс. Поэтому на практике в организации сначала определяют дату выплаты зарплаты. В соответствии со ст.

136 ТК РФ она должна быть установлена в период с 1 до 15 числа следующего месяца. Какое конкретно число выбрать в этом диапазоне, зависит от организации учета на предприятии.

Чем лучше организован обмен информацией между службами и выше степень автоматизации учета, тем раньше можно начислить и выплатить зарплату.

После установления даты выплаты зарплаты к ней нужно прибавить полмесяца (15 дней). Так и определяется дата выплаты аванса в соответствии с требованиями ТК РФ. Например, если срок для выплаты зарплаты установлен 4 числа, то аванс нужно выдать не позднее 19, если 8, то не позднее 23 и т. д.

А если выдать аванс раньше, чем через 15 дней? Например, 12 числа при дате выплаты зарплаты 5. В этом случае от аванса до следующей выплаты зарплаты пройдет больше 20 дней, что превышает установленный ТК РФ срок. В этом случае организация может быть привлечена к ответственности за нарушение порядка выплаты.

Подробне об этом см. «Зарплата раньше срока может повлечь штраф».

Что происходит на практике

Как видим, метод расчета, предложенный законодателями, является довольно трудоемким. Это приводит к удвоению расчетов для работников бухгалтерии. По сути им приходится считать зарплату два раза в месяц вместо одного итогового подсчета.

Для упрощения работодатели закрепляют в локальных документах предприятия конкретный процент. Аванс — это какая часть зарплаты? Обычно это 40-50 % от должностного оклада. Однако просто указать в трудовом договоре конкретный процент будет неверно. Например, если работник в отпуске или на больничном, то в таком случае ему все равно придется выплачивать авансовый расчет. Ведь никаких указаний о фактически отработанном времени нет.

В тому же указать ровно 50 % тоже неверно. Так как из заработной платы производятся удержания: НДФЛ, а также могут быть исполнительные листы и добровольные удержания (например, в пользу страховых взносов). Следовательно, это нужно учитывать при определении аванса (сколько процентов от зарплаты 2019).

В итоге оба варианта допустимы к применению на практике: и процентный, и расчетный по факту. Однако если работодатель принял решение исчислять авансовые суммы процентным методом, он должен быть готов к штрафам от трудовой инспекции. Подробнее об этом в статье «Какой аванс платить работникам, чтобы избежать штрафа в 50 000 рублей».

Когда выплачивается аванс

Дата, разделяющая сроки выплаты, выбирается предприятием произвольно. Закон не дает строгих наставлений на этот счет, однако, есть рекомендации Роструда, Министерства социального развития РФ и Федеральной службы по труду и занятости, основанные на логике вещей.

В какие сроки выплачивается аванс и вторая часть заработной платы?

Поскольку вознаграждение за труд должно быть выплачено за фактически отработанное время и происходить дважды в месяц, то вполне логично разделить месяц примерно пополам и избрать датой выплаты 15-16 число.

К СВЕДЕНИЮ! При таком выборе дат выплаты рекомендуется делить зарплату примерно на равные части.

Тем не менее, при отсутствии жестких требований со стороны закона у предпринимателя есть некоторая свобода в выборе дат для зарплатных выплат. Нужно только учесть некоторые нюансы:

- разрешено делить выплаты не обязательно на 2 части, можно дробить зарплату и на более мелкие доли, выплачивая ее трижды или четырежды в месяц, тогда логика назначения дат будет иной;

- если разрыв между авансом и получкой будет более 15 дней, то по закону работник теоретически вправе пожаловаться на задержку зарплаты, приостановить работу и даже обратиться в суд;

- выбранные временные периоды нужно зафиксировать во внутренних документах организации.

ОБРАТИТЕ ВНИМАНИЕ! Временем для выплаты аванса должно быть конкретное число, а не период. Нельзя назначить выплаты аванса, например, с 5 по 10 число, а получки – с 25 по 30

Таким образом, нарушается требование о соблюдении периодичности выплат.

Если назначенная дата совпадет с выходным или праздником, работник получит положенный аванс накануне.

Вопрос: Нужно ли исчислять и перечислять в бюджет НДФЛ с аванса по зарплате (п. 2 ст. 223, п. 6 ст. 226 НК РФ)?Посмотреть ответ

Сколько составляет аванс от зарплаты по ТК РФ

Для расчёта авансовых выплат в пользу работника, рекомендуется применять одну из нескольких методик:

путем деления суммы всего установленного трудовым соглашением оклада на норму рабочих дней в месяце с последующим умножением на сумму отработанных с первого числа месяца по дату выплаты аванса дней;

путем умножения количества единиц изготовленной продукции на сдельную расценку (при использовании на предприятии системы оплаты труда сдельного типа)

При расчете сумм следует принимать во внимание, что из авансового платежа не вычитается НДФЛ;

методом умножения суммы тарифной ставки со всеми надбавками и доплатами на коэффициент 0,5. В данном случае начисление аванса происходит без учета праздничных и выходных дней, что часто невыгодно для сотрудников, так как в некоторые месяцы авансы будут мизерными (в частности, в январе и в мае);

за счет деления суммы тарифа с предусмотренными надбавками и доплатами на существующий норматив рабочего времени с последующим умножением на норму отработанного за первую половину месяца времени.

Если работник отсутствует на работе с начала месяца и по дату выплаты аванса, то последний ему начислен не будет. Например, сотрудник с 1 числа уходит в отпуск. 20 числа (или в другую дату) он свой аванс не получит. Но если отсутствие было частичным, то начисление и выплату необходимо произвести. Например, если он проболел с 1 по 5 число, то аванс он получит с 6 по 15 число.

Для более понятного восприятия необходимо привести пример:

Расчёт:

- Стоит учитывать только оклад и доплату за совмещение, премия по итогам продаж не учитывается, так как нет ясности, будет ли она выплачена или нет;

- Оклад за 11 рабочих дней равен 46 500 / 21 * 11 = 24 357 рублей;

- Доплата за совмещение должностей за тот же период 5 600 / 21 * 11 = 2 933 рублей;

- Сумма аванса за 11 полностью отработанных дней равна 24 357 + 2 933 = 27 290 рублей.

НДЛФ с аванса не вычитается и отдельно в бюджет не уплачивается.

Так рассчитывается аванс пропорционально отработанному времени. Но работодатель также имеет право установить сумму аванса в процентном соотношении от заработной платы. Другой пример:

Сотрудница П. имеет оклад в размере 48 300 рублей. В Положении об оплате труда сказано, что сумма аванса равна 35% от оклада. В текущем месяце не было премий и дополнительных доплат, налоговыми вычетами П. не пользуется.

Расчёт:

- Сумма аванса 48 300 * 35% = 16 905 рублей;

- Сумма заработной платы до налогообложения 48 300 – 16 905 = 31 395 рублей;

- После НДЛФ к уплате 31 395 * 13% = 4 081, 35 рублей;

- Сумма заработной платы после налогообложения 37 313, 65 рублей.

Сколько процентов от зарплаты составляет аванс

Существует (распространены) несколько вариантов начислять, а также выплачивать авансовый платеж:

- заранее выплатить сотруднику;

- рассчитаться с командированным сотрудником перед выездом.

Аванс, является частью оплаты заказчику при окончательном расчете. Также средства могут выдаваться в счет расчетов, которые предстоит оплатить. Такие выплаты называют предоплатой или авансированием.

Объем зарплаты

Такое понятие, как «аванс», на территории России отсутствует и не прописано в Трудовом кодексе. Существует только понятие «заработная плата», которую выплачивает руководитель дважды в месяц. Несмотря на то что в России отсутствует аванс, выплата не исключена. Каждый руководитель должен в трудовом договоре, оговорить сроки по выплате авансового платежа, его размер.

Стоит обратить внимание читателей на то, что аванс в 2020 году обязательно выплачивается, как и зарплата. Доход работника (сотрудника) состоит из типов:

- аванс (первая часть зарплаты, которая выплачивается в первой половине месяца).

- полный расчет за отработанный месяц (за оставшуюся половину месяца).

Пример расчета авансового платежа

Работники (сотрудники) различных фирм, организаций и предприятий могут самостоятельно рассчитать размер фиксированных выплат. Наши специалисты приводят читателям пример, как легко может считаться сумма аванса.

Допустим, что фиксированный оклад работника составляет 50 000 рублей. Налог, перечисленный с оклада, будет составлять 50 000 × 13 % = 6 500 рублей.

Выплачивается авансовый платеж 15-го числа каждого месяца.

Аванс за текущий месяц, исходя из того, что он будет выплачен в срок, будет равен (50 000 – 6 500) : 20 × 10 = 21 750 рублей, где 20 – рабочие дни в данном месяце, 10 – количество отработанных дней.

Кому и когда положена 13 зарплата

Сумма аванса

Такая выплата, как аванс, не является фиксированным процентом от самой суммы зарплаты. Аванс – это доход (зарплата) сотрудника за отработанный период времени в начале месяца (первой половине).

Важно помнить о том, что ставки по тарифам (оклады) у работников различных специальностей, отличаются и поэтому аванс, который начисляется как процент от зарплаты, будет разным по сумме.

Подведя итог, становится видно, что за первую отработанную половину месяца зарплата должна быть рассчитана исходя из оклада.

Кроме основного и тарифного оклада, которые устанавливаются работнику за отработанный период времени, начисляются и надбавки. Они, в свою очередь, делятся на такие виды, как:

- доплата за отработанное ночное время;

- выплата за стаж;

- надбавка при совмещении работником должностей;

- другие выплаты и доплаты.

Стоит не забывать о том, что сумма аванса (процента) будет всегда зависеть от многих факторов. Точного ответа о выплате нет.

Премии и выплаты по компенсациям (оплата сверх нормы, выходы в выходные и праздники), могут рассчитываться только в конце месяца. Такие выплаты могут платить при расчете зарплаты. Они не входят в сумму авансового платежа.

Сроки выплаты аванса

Согласно новому правилу, должно быть не более пятнадцати дней между выплатой зарплаты и авансом.

Если руководитель организации, предприятия или индивидуальный предприниматель выплатил заработную плату сроком до двадцатого числа, то аванс уже начисляется не позднее пятнадцатого.

В том случае, если выплата аванса прошла 25-го числа, то зарплата должна выплачиваться уже не позже 10-го. Это говорит о том, что аванс и зарплата, согласно ст. 136 Трудового кодекса РФ, обязаны выплачиваться не реже двух раз на протяжении месяца.

Штрафы за невыплату аванса

Нашим специалистам часто задают вопрос: обязательно ли руководитель предприятия должен начислить своим сотрудникам аванс, а также вовремя выплатить его? Руководитель не имеет права приостанавливать начисления и выплаты по зарплате.

Для этого предусмотрены административные штрафы, согласно КоАП России:

- для лиц, которые занимаются индивидуальным предпринимательством, штраф за нарушение выплат, составит 1 000 до 5 000 рублей;

- для организаций такой штраф обойдется от 30 000 до 50 000 рублей;

- для лиц, занимающих должностные места, штраф составит от 1 000 до 5 000 рублей или предупреждение.

Примечательно то, что за гранями закона находится выплата работнику зарплаты один раз в месяц. Организация (предприятие), выплачивая зарплату один раз, нарушает трудовое законодательство.

Внимание! В рамках нашего портала вы совершенно бесплатно можете получить консультацию корпоративного юриста. Задайте ваш вопрос в форме ниже!

К какой ответственности привлекут работодателя за невыплату аванса?

Стоит отметить, что норма ТК РФ носит императивный характер, следовательно, ее применение не зависит от волеизъявления работников. Дело в том, что на практике до сих пор встречаются ситуации, когда работодатели выплачивают зарплату один раз в месяц на основании соответствующих заявлений работников. За такую самодеятельность в соответствии с ч. 6 ст. 5.27 КоАП РФ им грозит штраф:

- для должностных лиц (руководителя и бухгалтера) – в размере от 10 000 до 20 000 руб.;

- для юридических лиц – в размере от 30 000 до 50 000 руб.

Повторное нарушение влечет наложение административного штрафа в более крупном размере (на должностных лиц – от 20 000 до 30 000 руб., на юридических лиц – от 50 000 до 100 000 руб.). Это предусмотрено ч. 7 ст. 5.27 КоАП РФ. Вместо штрафа возможна другая мера ответственности – дисквалификация должностного лица на срок от одного года до трех лет.

Обращаем ваше внимание, что арбитры встают на сторону трудовых инспекций и при назначении штрафов (постановления Судебного участка № 33 Оричевского судебного района Кировской области от 02.02.2017 № 5-78/2017, Судебного участка № 1 Нижегородского района г. Н

Новгорода Нижегородской области от 31.01.2017 № 5-5/2017), и в случае дисквалификации руководителей (постановления Верховного суда Республики Татарстан от 28.09.2016 № 4а-1390/2016, Верховного суда Республики Марий Эл от 26.02.2016 № 4А-21/2016, Решение Самарского областного суда от 08.09.2016 № 21-1880/2016).

На практике возможна и другая ситуация – когда выплата аванса предусмотрена локальными актами, но производится с задержкой.

В этом случае работодателю грозит материальная ответственность в соответствии со ст. 236 ТК РФ (в редакции Федерального закона № 272-ФЗ). В отличие от административного штрафа, выплаты производятся в пользу работников, чьи права нарушены.

При нарушении сроков выплаты заработной платы работодатель должен выплатить работнику компенсацию за каждый день задержки. Размер такой компенсации – не ниже 1/150 действующей в это время ключевой ставки ЦБ РФ от не выплаченных в срок сумм за каждый день просрочки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Размер денежной компенсации исчисляется из фактически не выплаченных в срок сумм.

Пример расчета аванса и зарплаты

В качестве примера рассмотрим, как осуществляется расчет аванса по заработной плате и основной части. Предположим, офис-менеджер Сергеева М.А. работает на окладе, который составляет 22 000 рублей. В июле 21 рабочий день, при этом 4 и 5 июля сотрудница взяла 2 дня отпуска за свой счет по семейным обстоятельствам . По итогам работы ей была начислена премия в размере 3000 рублей.

Расчет авансовой части

Необходимо соблюдать трудовое законодательство и производить выплату зарплаты не менее 2-х раз в месяц, при этом между выплатами не должно быть более 14 дней. Для расчета необходимо получить данные табеля учета рабочего времени с 1 по 15 июля. Получаем, что в этот период 11 рабочих дней, однако сотрудница взяла 2 дня за свой счет.

Для расчета необходимо взять полный оклад, вычислить, сколько сотруднице полагается за каждый день месяца, и умножить на количество отработанных дней.

Формула: Оклад / количество рабочих дней месяца * количество отработанных дней за период.

Получим: 22000 руб. /21 день * 9 = 9 428,57 рублей.

Внимание! С авансовой части никакие зарплатные налоги не уплачиваются

Расчет основной части

Для того, чтобы рассчитать оставшуюся часть заработной платы, необходимо провести подобную операцию, как и при расчете аванса, также учесть, что месяц был отработан не полностью, т.е. 20 дней из 21-го.

- Получим: 22 000 руб. / 21 день * 19 дней = 19 904,76 руб.

- Учтем ранее выданный аванс: 19 904,76 руб. – 9 428,57 руб. =10 476,19 руб.

- С учетом премии в 3 тыс. руб. сотрудница начислено 10 476,19 + 3 000 = 13 476, 19 руб.

- Вычислим НДФЛ 13% со всей заработной платы: 9 428,57 + 13 476, 19 = 22 904, 76 * 13% = 2 977, 62. К Выплате будет: 13 476,19 – 2 977,62 = 10498,57. При этом необходимо учесть стандартные налоговые вычета сотрудника, если они ему положены. Подоходный налог сотрудника необходимо будет перечислить в бюджет либо в день выплаты основной части заработной платы, либо на следующий.

Внимание! Далее с общей суммы заработной платы необходимо будет из средств организации оплатить налоги в фонды. Для того, чтобы рассчитать зарплату сотрудника и налогов Вы можете воспользоваться нашим онлайн калькулятором заработной платы.

Как правильно рассчитать размер аванса?

Правил расчета размера аванса не существует, есть лишь определенные установленные нормативными актами и официальными разъяснительными письмами ведомств ограничения. На каждом предприятии устанавливается своя методика расчета аванса, которая должна быть зафиксирована в положении о выплате зарплат и других локальных нормативных актах.

Каков минимальный размер аванса?

Согласно постановлению Совмина СССР от 23.05.1957 № 566, нормы которого, согласно ст. 423 Кодекса, применяются в части, не противоречащей действующему трудовому законодательству, размер выплачиваемого за первую половину месяца аванса не может быть меньше тарифной ставки сотрудника за отработанное им время. То есть в данном нормативном акте указан минимально допустимый размер аванса

Это важно учитывать перед тем, как начислять аванс по зарплате

Что учитывается при расчете аванса?

При расчете размера аванса следует учитывать, что это заработная плата, выплачиваемая сотруднику за уже отработанное в первую половину месяца рабочее время.

Соответственно, авансовый платеж включает:

- часть оклада (пропорционально отработанному рабочему времени);

- надбавки, установленные за вредные или опасные условия труда;

- доплаты за выполнение сверхнормативного/дополнительного объема работы;

- надбавки за временное замещение отсутствующего на рабочем месте сотрудника.

При этом нельзя включать в расчет аванса сумму ожидаемых премий или иных стимулирующих вознаграждений. Связано это с тем, что результаты работы, за которые будет начислена премия, становятся известны лишь по завершении месяца при подведении итогов — именно об этом говорит Минздравсоцразвития в своем письме «О сроках и порядке выплаты заработной платы…» от 25.02.2009 № 22-2-709.

Такое же ограничение по включению в авансовый платеж действует и в части добавления процентной величины зарплаты, которая, как правило, зависит от объема продаж или денежного оборота в подразделении, где занят сотрудник. Нельзя учитывать при расчете аванса и материальную помощь или иные выплаты, которые носят социальный характер, поскольку их нельзя отнести непосредственно к оплате труда.

Выходные дни при расчете аванса

В зависимости от сделанного выбора на предприятии может рассчитываться аванс за отработанное сотрудниками время как с учетом выходных, так и без их учета.

Если работодатель решит не учитывать выходные/праздничные дни при расчете авансового платежа по зарплате, тогда необходимо лишь разделить предварительно начисленную за месяц зарплату на 2 (если зарплата на предприятии выплачивается дважды в месяц).

В виде формулы это будет выглядеть так:

Подпишитесь на рассылку

А = (Ок + Д/Н) / 2,

где А — аванс, Ок — размер оклада в рублях, Д/Н — сумма (в рублях) доплат и надбавок за условия труда и объем работы.

В том же случае, если работодатель решит при расчете аванса учитывать лишь рабочие дни за первую половину месяца (что особенно актуально для богатых на праздничные дни января и мая), формула будет выглядеть иначе:

А = (Ок + Д/Н) / НРВм × НРВп/м,

где НРВм — норматив рабочего времени (в днях), установленный за месяц работы; НРВп/м — норматив рабочего времени (в днях), установленный за первую половину месяца работы.

Фиксированный размер аванса

Хотя это законодательно не запрещено, работодателю не следует устанавливать фиксированный в абсолютных величинах (рублях) размер аванса, поскольку он высчитывается за отработанное время, а размер заработка за разные месяцы может различаться из-за возможных доплат (либо если установлена сдельная система оплаты). Особенно недопустимо ставить один и тот же размер для всех сотрудников. Например, не рекомендуется всем сотрудникам на предприятии устанавливать аванс в размере 2 000 руб., если размер оклада у всех разный.

Необходимые показатели при расчете

При расчете авансовых выплат бухгалтер не имеет окончательных сведений по работе предприятия и каждого сотрудника за первую часть месяца, так как эти данные готовятся только по результатам месяца.

В результате начисление может иметь определенные неточности, которые корректируются при окончательном расчете заработной платы.

Для произведения расчета бухгалтер может воспользоваться следующими документами и данными:

- суммой заработной платы за предыдущие месяцы, если сотрудник давно работает на предприятии;

- тарифной сеткой с надбавками и доплатами;

- штатным расписанием;

- приказами на совмещение или расширение обслуживаемой зоны;

- приказами на отпуск, прием и перемещение сотрудников.

При расчете аванса учитывают общее количество рабочих дней в расчетном периоде, и тех дней, которые фактически отработаны на момент начисления.