Ндс — для чайников. что это такое простыми словами

Содержание:

- Налоговый агент излишне удержал НДФЛ

- Кто не относится к плательщикам НДС

- Налоговые нововведения

- Заблуждения предпринимателей об НДС

- Как «упрощенцу» списывать «входной» НДС в бухучете

- Порядок освобождение от исполнения обязанностей налогоплательщика НДС ↑

- Кто не относится к плательщикам НДС

- Таможенный союз — особенности уплаты НДС

- От чего зависит, кто будет плательщиком НДС?

- Что такое НДС и кто его уплачивает?

- Как вычислить НДС к начислению

- НДС: сколько процентов составит в 2019 году?

- Формулы расчёта НДС

- НДС при УСН или совмещении УСН с ОСНО

- Документальное оформление НДС к начислению

- Отчётность по НДС

Налоговый агент излишне удержал НДФЛ

Если налоговый агент излишне удержал НДФЛ, то он обязан такие суммы вернуть. При этом:

- налоговый агент письменно сообщает физическому лицу о факте и размере излишне удержанного налога в течение 10 дней с момента обнаружения факта (абз.2 п.1 ст. 231 НК РФ);

- физическое лицо пишет заявление налоговому агенту (п.1 ст. 231 НК РФ);

- налоговый агент возвращает излишне удержанный налог в 3-х месячный срок (абз.1 п.1 ст.231 НК РФ). Это можно сделать за счет НДФЛ этого работника или налога, удержанного с доходов других физических лиц. Если такое невозможно, то налоговый агент в 10-дневный срок с момента получения заявления от физического лица обращается с заявлением в налоговый орган о возврате переплаты и представляет выписку из реестра налогового учета за период излишнего удержания (абз. 6,8 п.1 ст. 231 НК РФ).

Налоговый агент вправе вернуть НДФЛ за счет собственных средств, не дожидаясь возврата из бюджета (абз.9 п.1 ст.231 НК РФ).

Существует возможность зачесть переплату по НДФЛ в счет предстоящих платежей. Для этого необходимо получить заявление налогоплательщика. В свою очередь, налоговый агент представляет заявление в налоговую инспекцию и налоговая инспекция в течение 5 дней после принятия решения сообщает о возможности зачета налоговому агенту (п.9 ст. 78 НК РФ).

В случае, если налогоплательщик в течение налогового периода поменял налоговый статус с налогового нерезидента на статус налогового резидента, перерасчет НДФЛ возможен только по итогам года, при представлении налогоплательщиком налоговой декларации и документов, подтверждающих налоговый статус резидента РФ (п. 1.1 ст. 231 НК РФ).

В Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Если доходы облагаются по ставке 13 процентов, налоговую базу рассчитывайте нарастающим итогом ежемесячно

:

Если сумма налоговых вычетов за год больше суммы доходов, полученных за этот период, налоговая база равна нулю. На следующий год разницу между суммой дохода и суммой налоговых вычетов не переносите. Исключение —

вычет на строительство или приобретение жилья

.

Такой порядок определения налоговой базы для НДФЛ по ставке 13 процентов предусмотрен пунктом 3 статьи 210 Налогового кодекса РФ.

Ситуация: можно ли перенести на следующий месяц разницу между суммой налоговых вычетов и суммой доходов, облагаемых НДФЛ

?

Да, можно.

Если сумма налоговых вычетов превышает размер налогооблагаемых доходов, база по НДФЛ считается равной нулю. Образовавшуюся разницу нельзя переносить на следующий налоговый период. Об этом сказано в пункте 3 статьи 210 Налогового кодекса РФ. Однако данная норма не запрещает переносить разницу между суммой вычетов и суммой доходов с одного месяца на другой в пределах одного налогового периода. Налоговым периодом по НДФЛ признается год (ст. 216 НК РФ). Таким образом, никаких ограничений на применение (перенос, суммирование) налоговых вычетов в пределах одного года Налоговый кодекс РФ не содержит.

Если в отдельные месяцы года у сотрудника вообще не было доходов, вычеты в этом налоговом периоде накапливайте (суммируйте нарастающим итогом с начала года). В такой ситуации право на вычет может быть реализовано в том месяце, когда у сотрудника появится доход. Условием для переноса вычета является заключенный между сотрудником и организацией трудовой или гражданско-правовой договор (письма Минфина России от 7 апреля 2011 г. № 03-04-06/10-81 и от 19 августа 2008 г. № 03-04-06-01/254, письмо ФНС России от 11 февраля 2005 г. № 04-2-02/35).

Аналогичные разъяснения содержатся в письме Минфина России от 22 октября 2009 г. № 03-04-06-01/269.

Ежемесячно НДФЛ, удерживаемый по ставке 13 процентов, рассчитывайте по формуле:

|

НДФЛ, удерживаемый по ставке 13%

|

= |

Кто не относится к плательщикам НДС

Плательщиками налога признаются субъекты, которые имеют обязательства перед бюджетом страны по выплате налога. Согласно действующему законодательству плательщиками являются все организации, а также ИП на ОСН. Плательщиками НДС не могут быть признаны фирмы и ИП на УСН.

Есть некоторые льготы, а также случаи, при которых не платится сбор. Есть льготы, которые могут применять все налогоплательщики. В каких случаях они могут применяться:

- Предоставление кредитов.

- Предоставление товаров, имеющих цену менее ста руб. в целях рекламы.

- Передача услуг при благотворительности в безвозмездном порядке.

Некоторые операции не могут быть объектом обложения платежами. К ним относят операции экспорта, а также реализацию участков земли или долей в них, ввоз товаров в РФ, которые не облагаются платежом, иные операции, прописанные в НК РФ.

Налоговые нововведения

1. С 2021 г. все операции по реализации товаров (работ, услуг), совершенные организациями, признанными банкротами, будут освобождаться от налога. Потому налогоплательщик после признания его банкротом будет обязан единовременно восстановить ранее принятый к вычету в рамках обычной деятельности НДС, связанный с пока не реализованными товарами (работами, услугами)1.

2. Перестанут облагаться НДС некоторые операции по реализации передачи на территории РФ:

- исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для ЭВМ и баз данных, прав на использование таких программ и баз данных. Исключение – случаи, когда эти права состоят в возможности распространять рекламу в интернете, получать доступ к ней, размещать предложения в интернете о покупке или продаже товаров, работ, услуг, имущественных прав, осуществлять поиск информации о потенциальных клиентах, заключать сделки;

- исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности;

- неисключительных прав иностранному лицензиату, при этом место реализации таких услуг не территория России2.

3. Будет ограничен круг лиц, которые могут воспользоваться налоговыми преференциями. Это связано с тем, что станут облагаться НДС оказываемые после 1 января 2021 г. услуги по передаче прав на использование иностранного программного обеспечения, не включенного в единый реестр российских программ для ЭВМ и баз данных3.

4. Ужесточаются правила налогового администрирования НДС. С 1 июля 2021 г., в случае выявления налоговым органом нарушения установленных контрольных соотношений при заполнении декларации по НДС и неустранения их в 5-дневный срок после получения уведомления налогового органа, такая декларация считается непредставленной, и налогоплательщик может быть привлечен к ответственности, предусмотренной ст. 119 НК РФ.

Также с 1 января возмещение НДС будет возможно только при отсутствии недоимок по всем налогам, включая региональные и местные (ст. 176 НК РФ). Ранее условием возмещения НДС являлось отсутствие недоимок только по федеральным налогам.

С 1 января розничные магазины при продаже товаров иностранным гражданам смогут оформлять чеки для компенсации сумм НДС в электронной форме4.

5. С 1 июля 2021 г. в НК РФ вводится механизм прослеживаемости товаров:

- при реализации прослеживаемого товара налогоплательщики обязаны включать в счета-фактуры (в том числе корректировочные), составляемые исключительно в электронной форме, регистрационный номер декларации, номер партии прослеживаемого товара, единицы измерения и количество прослеживаемых товаров;

- налогоплательщики обязаны представлять в налоговый орган отчеты об операциях с прослеживаемыми товарами и документы, содержащие реквизиты прослеживаемости, в случаях и порядке, которые установит Правительство РФ;

- у налоговых органов появилось право на истребование документов при обнаружении противоречий между данными деклараций и сведениями по прослеживаемости товаров5.

6. С 2021 г. сокращается перечень операций, облагаемых НДС по ставке 10%. Внутренние воздушные перевозки пассажиров и багажа облагают НДС по ставке 20%6. Исключением будут авиаперевозки:

- в Крым, Севастополь и обратно;

- Калининградскую область, Дальневосточный федеральный округ и обратно;

- маршрут которых не предусматривает вылетов и посадок в Москве и Московской области.

Такие перевозки будут по-прежнему облагаться НДС по нулевой ставке.

Заблуждения предпринимателей об НДС

С булочной Марины у нас получился идиллический пример, где все довольны. А в жизни обычно не так. Предприниматели как раз недовольны, им кажется, что НДС — это дополнительная на них нагрузка. Но если разобраться, всё дело в неверных представлениях об НДС. Вот эти заблуждения:

1. Думают, что это предприниматель, а не конечный потребитель платит НДС.2. Считают с НДС выручку, расходы и прибыль. А всё это надо от него очищать.3. Не планируют свои обязательства по перечислению НДС и сталкиваются с проблемами, когда приходит срок перевести налог в бюджет.

А теперь последовательно разберемся, что с каждым случаем не так и как действовать правильно.

Как «упрощенцу» списывать «входной» НДС в бухучете

Сумму «входного» НДС «упрощенцам» положено учитывать в стоимости покупки (подп. 3 п. 2 ст. 170 НК РФ). То есть нужно формировать одну запись:

Дебет 10 (08, 20, 25, 26, 41, 44…) Кредит 60 (76)

отражена стоимость покупки, включая «входной» НДС.

Однако «упрощенцы» с объектом налогообложения доходы минус расходы часто стремятся к тому, чтобы выделять «входной» НДС на счетах бухучета отдельно. Ведь по ряду покупок, прежде всего материлов, товаров, работ и услуг, такой налог нужно показать в Книге учета отдельной строкой. И чтобы сблизить данные бухгалтерского и налогового учета, некоторые бухгалтеры считают, что целесообразно «входной» НДС выделять отдельно на счете 19 «Налог на добавленную стоимость по приобретенным ценностям».

На заметку. При каких покупках «входного» НДС не возникает 1. Продавец не является плательщиком НДС. Это значит, что ваш контрагент работает на специальном налоговом режиме, собственно, как и вы. Это может быть УСН, ЕНВД, патент или ЕСХН. Продавцы на спецрежимах не начисляют НДС с реализации и не выписывают счета-фактуры (п. 2 и 3 ст. 346.11, абз. 3 п. 4 ст. 346.26, п. 11 ст. 346.43 и п. 3 ст. 346.1 НК РФ). 2. Реализация в силу закона не подлежит налогообложению (освобождена от НДС). Такие случаи перечислены в статье 149 НК РФ. К ним, например, относятся:

- осуществление банками банковских операций (за исключением инкассации);

- услуги по проведению техосмотра транспорта;

- услуги архивных организаций по использованию архивов.

В этом случае не будет как «входного» НДС, так и счета-фактуры. Правда, до 2014 года счета-фактуры по таким операциям продавец должен был выставлять с пометкой «Без налога (НДС)». Однако с 1 января 2014 года данный порядок отменили благодаря поправкам в пункт 5 статьи 168 НК РФ. 3. Компания освобождена от исполнения обязанностей плательщика НДС. Данная льгота предусмотрена статьей 145 НК РФ. Ею могут воспользоваться фирмы и предприниматели с небольшими оборотами по реализации. Общая сумма их выручки за три предшествующих последовательных календарных месяца не должна превысить 2 млн руб. без учета НДС. При этом заметьте: в данном случае продавец все же обязан выписать счет-фактуру с пометкой «Без налога (НДС)» (п. 5 ст. 168 НК РФ).

Однако, на наш взгляд, это вряд ли чем поможет. Судите сами. Моменты списания покупок в бухгалтерском и налоговом учете разные. Так, материалы по общему правилу можно списать при УСН, когда ценности оприходованы и оплачены поставщику (подп. 1 п. 2 ст. 346.17 НК РФ). В бухучете же нужно ждать, когда они будут отпущены в производство (п. 93 Методических указаний, утвержденных приказом Минфина России от 28.12.2001 № 119н). При этом факт оплаты для бухучета не важен. По товарам моменты списания также могут различаться из-за оплаты их поставщику — для налогового учета это обязательное требование (подп. 2 п. 2 ст. 346.17 НК РФ).

То есть расходы в бухгалтерском и налоговом учете формируются в разные моменты времени. НДС соответственно тоже должен списываться в разное время. Поэтому целесообразно так настроить программу, чтобы вести отдельный учет НДС только в налоговом учете. Если НДС выделять и в бухучете, можно только сильнее запутаться.

Пример. Учет «входного» НДС «упрощенцем»ООО «Елена», применяющее УСН с объектом доходы минус расходы, в апреле 2014 года закупило партию товара — 450 штук стульев стоимостью 1180 руб. за единицу, в том числе НДС — 180 руб. Во II квартале была реализована вся партия, а именно:

- в апреле — 175 стульев;

- в мае — 120 стульев;

- в июне — 155 стульев.

30 июня 2014 года поставщику оплачена только половина приобретенных ценностей. Остальная часть будет оплачена в III квартале. В апреле бухгалтер сделал следующие записи в бухгалтерском учете:

Дебет 41 Кредит 60

531 000 руб. (1180 руб. × 450 шт.) — отражена стоимость приобретенных товаров, включая «входной» НДС;

Дебет 90 субсчет «Себестоимость продаж» Кредит 41

206 500 руб. (1180 руб. × 175 шт.) — списана стоимость товаров, реализованных в апреле.

В следующих месяцах были сделаны проводки:

Дебет 90 субсчет «Себестоимость продаж» Кредит 41

141 600 руб. (1180 руб. × 120 шт.) — списана стоимость товаров, реализованных в мае;

Дебет 90 субсчет «Себестоимость продаж» Кредит 41

182 900 руб. (1180 руб. × 155 шт.) — списана стоимость товаров, реализованных в июне.

В налоговом учете на конец II квартала (30 июня) бухгалтер списал стоимость только тех реализованных ценностей, которые были оплачены поставщику, выделив при этом НДС. Итого на расходы было списано 265 500 руб. (1180 руб. × 450 шт. × 50%), из них:

- 225 000 руб. (1000 руб. × 450 шт. × 50%) — стоимость товаров без учета НДС;

- 40 500 руб. (180 руб. × 450 шт. × 50%) — сумма НДС по товарам.

Порядок освобождение от исполнения обязанностей налогоплательщика НДС ↑

Получение освобождения производится в заявительном порядке. Налогоплательщик не должен дожидаться согласия ИФНС на получение права вести операции без начисления НДС.

Документальное оформление

Сумма НДС входящего переда действия льготы добавляется к цене приобретения товара или услуги.

Применение льготы необходимо закрепить в учетной политике. Освобождение и продолжение режима оформляется уведомлением.

Какие сроки

Действие освобождения распространяется на 12 календарных месяцев, начало отсчета которых ведется с месяца подачи уведомления.

В случае нарушения правил предоставления – превышения выручки, торговлю подакцизными товарами плательщик должен уплатить налог в полном объеме.

Уплата сопровождается подачей декларации с начисленным НДС за весь период освобождения, а не только с момента нарушения условий.

Начисленный налог уплачивается в бюджет с суммой пени, рассчитанной самостоятельно. При подсчете пени можно использовать калькулятор, размещенный на сайте ИФНС.

Уплата налога должна производиться до подачи уточненной декларации во избежание начисления санкций в виде штрафов за неуплату налога.

В чем именно заключается освобождение

Налогоплательщики, которые применяют освобождение от НДС, не производят:

- выставление счетов-фактур на выручку и аванс (с 2020 года);

- начисление налога;

- уплату НДС, если только не являются налоговыми агентами.

- вычет по суммам НДС, начисленных поставщиками товаров или услуг.

Организации или ИП не осуществляют подачу декларацию с заполненными разделами расчета и указанием налогооблагаемой базы.

Представляется только титульный лист и раздел 1 с прочерками в строках по уплате или возмещении сумм.

Если в периоде освобождения налогоплательщиком были выставлены счета-фактуры, производится подача декларации с указанием налогооблагаемой базы и суммы налога к уплате.

Вычеты при этом не применяются. Налогоплательщик, ошибочно начисливший НДС, не теряет право на применение освобождения.

Уведомление об использовании права

Компании, начавшие применять освобождение от уплаты НДС, подают уведомление об использовании права в ИФНС.

Состав документа подтверждающего освобождение включает данные о налогоплательщике, его реквизитах – ИНН, адресе месторасположения, телефоне.

Указываются данные о выручке за предшествующие подаче заявления 12 и последние 3 месяца с разбивкой. В форме содержится список прилагаемых документов.

К извещению прилагаются:

| Вид юридического лица | Какие документы |

| Организация | Выписка из бухгалтерского баланса |

| Индивидуальный предприниматель | Выписку из книги доходов и расходов |

| Компании всех организационных форм | Выписку из книги продаж, журнала полученных и выданных счетов-фактур |

Все документы представляются в копиях, заверенных в общеустановленном порядке. Документы представляются в произвольной форме. Условием является возможность получения инспектором информации о полученной выручке.

Продление

Налогоплательщику освобождение от НДС предоставляется на срок 12 календарных месяцев. Меньший период льготы не предоставляется.

Прекратить применение освобождения можно только самостоятельно, восстановив налог к уплате за весь период. Дополнительно будет начисляться пени.

По окончании периода налогоплательщик принимает решение о прекращении применения льготы либо продления освобождения. В ИФНС подается уведомление по аналогии с первоначальным документом.

К уведомлению прилагаются документы в том же порядке, что и при первоначальном заявлении.

При отказе от продолжения использования льготы налогоплательщиком подается уведомление об отказе от применения режима. Произвести отказ в течение действия 12-ти месячного срока льготы невозможно.

Кто не относится к плательщикам НДС

Чтобы узнать, кто не платит НДС, необходимо тщательно изучить налоговое законодательство. На сегодняшний день к данной категории относятся лица, участвующие в операциях, посвященных конвертированию валют. Помимо этого, операция по передаче имущественных ценностей в виде инвестиций по концессионному контракту, также не подлежит налогообложению. Оплачивать этот налог не нужно тем лицам, что участвуют в операциях, связанных с передачей в дар имущественных ценностей, имеющих социальный либо культурный характер. Данные правила действуют и в отношении объектов недвижимости, жилищной формы.

Услуги, предоставленные государственными учреждениями, не могут облагаться налогом. К этой категории относятся адвокатские конторы и компании, осуществляющие ремонт отечественного оборудования, использующегося в зарубежных странах. Также необходимо отметить, что переход на специальный режим налогообложения позволяет субъектам предпринимательства снять с себя обязательства по оплате НДС. Упрощенная и патентная схемы налогообложения позволяют избежать необходимости перечисления части дохода в бюджет. Данная привилегия предоставляется и тем фирмам, что используют ЕСХН.

Важно отметить, что даже компании, использующие основную схему налогообложения, могут снять с себя обязательства по оплате НДС. Эта льгота предоставляется тем организациям, что имеют малую доходность

В том случае, когда размер выручки, полученной в течение одного квартала, составляет менее двух миллионов рублей, компания получает право снять с себя статус плательщика НДС. Данная льгота предоставляется на срок, равный одному году. Если в течение данного временного отрезка, доходы компании не возрастут, предприниматель может продлить полученный статус. Важно отметить, что компании, занимающиеся продажей акцизных товаров, не могут воспользоваться этой льготой

Помимо этого, нужно обратить внимание на то, что получение вышеупомянутого статуса может негативно отразиться на общем развитии организации

НДС присутствует во всех покупаемых нами товарах

НДС присутствует во всех покупаемых нами товарах

Таможенный союз — особенности уплаты НДС

Если товар ввозится в РФ или в Таможенный союз (ТС), то плательщиком НДС является лишь то лицо, которое попадает под действие законодательных норм РФ и ТС. Такая норма установлена в абз. 4 ст. 143 НК РФ.

Соответственно, действия с НДС следует производить согласно законодательным актам, в качестве которых здесь имеются в виду НК РФ, Таможенный кодекс и закон «О таможенном регулировании в РФ» от 27.11.2010 № 311-ФЗ.

Перемещая товары через границу, избежать уплаты НДС могут лишь те компании и ИП, которые проводили операции в рамках подготовки и проведения следующих мероприятий:

-

Олимпийских и Паралимпийских игр в Сочи в 2014 году;

-

соревнований на Кубок конфедерации FIFA, запланированных на 2017 год;

-

футбольного чемпионата мира FIFA, запланированного на 2018 год.

Отметим, что число стран, входящих в Таможенный союз, неуклонно растет. В 2015 году в состав образования были включены 2 государства — Республика Армения и Киргизия. С этого года эти факты надо будет учитывать при организации поставок и формировании правильного налогового учета.

От чего зависит, кто будет плательщиком НДС?

Если у иностранной компании есть представительство или филиал в России, выплатой НДС занимается она.

НДС платит российская компания, являющаяся налоговым агентом, если:

Если вы хотите узнать, как в 2020 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Приобретает товары, оплачивает услуги или работы иностранной компании.

- У этой компании в РФ нет представительства или филиала.

- Место реализации относится к России.

- Данная услуга или товар облагаются НДС.

Эти правила указаны в 161-й статье НК.

Отдельно стоит упомянуть о том, как вычисляется место реализации, поскольку здесь возможны сложности. Для товаров показатель зависит от того, где он находился во время отгрузки. Если в России, то местом реализации считается она.

Как определять место реализации услуг, сказано в 148-й статье НК. Всегда относятся к РФ работы и услуги, связанные с обслуживанием и развитием компании, то есть:

- передача патентов, лицензий и т. п.;

- бухгалтерские и аудиторские услуги;

- реклама и маркетинг;

- предоставление персонала;

- юридические консультации;

- разработка программного обеспечения и обработка информации;

- аренда любого имущества, за исключением транспорта и недвижимости.

Для остального место может определяться по тому, где :

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- фактически были проведены работы (или оказаны услуги);

- находилось имущество, с которым они связаны;

- находился и был перевезён груз.

Что такое НДС и кто его уплачивает?

Налог на добавленную стоимость (НДС) это отчисление в бюджет:

- части стоимости облагаемого оборота по реализации, которая добавляется в процессе производства и обращения товаров (работ, услуг);

- части стоимости облагаемого импорта (при импорте товаров на территорию Казахстана).

При этом, облагаемый оборот — оборот по реализации товаров (работ, услуг) в Республике Казахстан, совершаемый плательщиком НДС.

Облагаемый импорт — товары, ввозимые или ввезенные на территорию Казахстана (кроме тех, что освобождены от НДС), подлежащие декларированию согласно Таможенного Кодекса РК.

Плательщиками НДС являются лица, которые добровольно или в обязательном порядке встали на учет по НДС в налоговой, а также импортеры товаров на территорию РК (вне зависимости от того, состоят они на учете как плательщики НДС или нет).

Как вычислить НДС к начислению

Чтобы правильно провести расчет НДС к начислению, нужно определиться с такими понятиями, как объект налогообложения, налоговая база и налоговая ставка.

«НДС: объект налогообложения». В этой рубрике представлены статьи, которые помогут разобраться с тем, какие хозяйственные операции облагаются НДС. Здесь подробно рассмотрены ст. 146 и 148 НК РФ, а также есть полный перечень того, что подпадает под налогообложение указанным налогом.

«Налоговая база (НДС)». После определения объекта налогообложения нужно посчитать его величину в денежном выражении — это и будет налогооблагаемая база

В данном вопросе нужно также обратить внимание и на момент определения налоговой базы.

«Ставка (НДС)». В статьях этой рубрики много полезной информации, которая поможет вам правильно выбрать ставку НДС в зависимости от вида реализуемых материальных ценностей, работ, услуг

Здесь же можно найти материалы про ставки 0%, 10%, 18% и расчетные ставки.

«Льготы по НДС». Ст. 149 НК РФ позволяет не облагать НДС некоторые хозяйственные операции. И даже не выставлять счет-фактуру по таким сделкам. Статьи представленной рубрики помогут вам понять, как получить льготы по НДС, нужно ли ими пользоваться или лучше отказаться от их применения.

НДС: сколько процентов составит в 2019 году?

Налог на добавленную стоимость является одним из самых массовых в государственной фискальной системе. Он относится к категории косвенных платежей.

Обязательства по нему исчисляют и уплачивают субъекты предпринимательской деятельности, но вся сумма налога закладывается в цену товара, поэтому налоговая нагрузка по НДС по факту перекладывается на конечного потребителя. Сколько составляет НДС в 2019 году, расскажем далее.

Ставки налога НДС на 2019 год

Принятый закон от 03.08.2018 г. № 303-ФЗ предполагает изменение основной ставки налогообложения по НДС. Текущий показатель будет увеличен на 2% с 1 января 2019 года. Сейчас действует ставка 18%, со следующего года налог будет исчисляться по ставке 20%.

Минфином в связи с предстоящими корректировками анонсирован дополнительный приток налоговых доходов в бюджет в сумме 2 трлн руб. за три ближайших года. Эти средства планируется потратить на нужды сферы социальных услуг – образование, медицину и развитие культуры.

Но останутся без изменений льготные ставки налогообложения по налогу на добавленную стоимость. По ставке 10% будет исчисляться налог при продаже продовольственных товаров из перечня, указанного в п. 2 ст. 164 НК РФ, включая следующие продукты:

- мясная продукция (исключение предусмотрено для деликатесных мясных изделий, например, вырезки, колбас, мясных консервов);

- молочные изделия;

- яйца;

- маргарин, растительное масло;

- сахар;

- соль;

- хлебные изделия;

- зерновые, крупы, мука;

- макароны разных сортов и видов;

- морепродукты;

- овощи;

- питание для детей и диабетиков.

По льготной ставке 10% будут облагаться товары для детей: трикотажные изделия, детская обувь, кроватки, матрацы, коляски, подгузники и игрушки с канцелярскими принадлежностями.

В части НДС сколько процентов в 2019 году будет применяться в отношении периодических изданий? Также 10%, если продукция не носит рекламный характер, а ее содержание не является эротическим.

По сниженному тарифу 10% облагается издание культурно-образовательной и научной литературы.

Применительно к услугам международной транспортировки товаров по-прежнему будет применяться ставка 0%. Полный перечень видов деятельности, по которым субъекты хозяйствования исчисляют НДС по нулевому тарифу, приведен в п. 1 ст. 164 НК РФ.

Последствия повышения НДС

НДС закладывается практически во все реализуемые населению товары и оказываемые услуги.

За счет изменения ставок налогообложения эксперты прогнозируют рост отпускных цен на ряд продукции, в том числе на продукты питания, автомобильное топливо, одежду, услуги ЖКХ и др.

Применительно к тарифам коммунальных услуг правительство предлагает произвести повышение базовых ставок с 1 января 2019 года. Но обновленная стоимость оплаты ЖКХ не должна превышать размер инфляционного коэффициента.

Рост цен на потребительские товары и ряд услуг станет причиной снижения покупательской способности населения.

Если уровень инфляции превысит прогнозные показатели, будет утрачена возможность дальнейшего снижения Центробанком ключевой ставки, кредиты перестанут дешеветь.

Субъектам хозяйствования, в связи с изменением налоговых тарифов, придется в начале года обновлять условия договорных отношений с контрагентами. В соглашения надо будет внести сведения о том, сколько составляет НДС в 2019 году, как в результате изменения условий налогообложения будет формироваться стоимость предмета договоренностей.

Сложности могут возникнуть по поставкам в переходный период.

В этой ситуации придется производить доначисления налога. Возможна и обратная ситуация, требующая корректировки – когда аванс получен с учетом старой ставки налога, а отгрузка произошла в январе 2019 года после вступления в силу изменений по НДС.

Формулы расчёта НДС

Предварительно отметим, что формулы для расчёта налогов не так просты, особенно для человека, не привыкшего иметь дело с математическими уравнениями. Поэтому существует не один калькулятор, который сам вам высчитает НДС или сумму без НДС. Найти их можно на просторах сети интернет, на специализированных сайтах. Учиться пользоваться им не нужно, там всё предельно просто — есть пара полей для ввода суммы и всё. Для тех же, кто хочет разобраться в алгоритме просчёта процента налога, разберём формулы подробнее.

Формула расчёта НДС

Возьмём известную нам сумму и обозначим её буквой «Х». Чтобы понять, сколько будет составлять налог НДС, воспользуемся простой формулой:

НДС=Х*20/100

То есть, если наша сумма товара равна 100 тысячам рублей, то НДС, на неё станет равен, исходя из формулы, 20 000 рублям. Столько мы заплатили, покупая товар у поставщика, чтобы обеспечить ему оплату его налога на добавленную стоимость.

Ещё раз, если мы хотим купить джинсы на сумму 100 000 рублей, то либо заплатим 120 000 рублей, потому что нужно будет включать туда ещё и НДС (это делает поставщик), либо заплатим 100 000 рублей с уже включённым НДС, и по факту купим меньшее количество товара.

Потому что на самом деле цена будет составлять 83 333 руб. 33 коп., а ещё 16 666 руб. 67 коп. — это цена НДС на эту сумму, которая уже включена в счёт для нас поставщиком. Можете открыть любой калькулятор НДС в интернете и проверить расчёт, а мы пока перейдём как раз к формуле, которая покажет нам почему получается 120 тысяч.

Формула расчёта суммы с НДС

Сумма — Х. Сумма с налогом — Хн. Хн = Х+Х*20/100 Либо Хн=Х*(1+20/100)=Х*1,20

То есть от нашей суммы 100 000 рублей сумма с НДС будет равна 120 000 рублей. Это мы уже описали выше, то есть если хотим купить 10 пар джинсов, то придётся заплатить на самом деле 120 тысяч, а не 100, ведь поставщик включит в счёт НДС.

Формула расчёта суммы без НДС

Сумма с НДС = Хн. Требуется понять, чему будет равна сумма Х — сумма без НДС. Для понимания формулы, вспомним вторую формулу, которая рассчитывала сумму с налогом. И вводим обозначение самого налога — это будет Y. Y, если НДС равен 20 процентам = 20/100. Тогда формулы будут выглядеть так:

Хн = Х+Y*Х Либо Хн = Х*(1+Y) Отсюда получаем, что Х = Хн/ (1+Y) = Хн / (1+0,20) = Хн / 1,20

Мы хотим купить товара на сумму 100 000 рублей, но так, чтобы в эту цифру уже входил НДС, и при этом понять, сколько составит истинная сумма, которую мы платим за товар, а не за налог. Пользуемся расчётом:

Сумма без НДС (Х в данном случае) = 100 000 рублей (Хн) / 1,20 = 83 333 рублей с копейками.

То есть, если действительно нам одна пара джинсов обходится без НДС в 10 тысяч рублей, то заплатив всего 100 000 рублей мы сможем приобрести у поставщика не более чем 8 пар (денег чуть-чуть останется). Либо же, если мы всё-таки потратили 100 000 рублей и купили именно 10 пар, а НДС был уже учтён в этой сумме, то значит, пара джинсов стоит 10 000 рублей с уже включённым в неё НДС. И мы его всё равно заплатили за поставщика (который в свою очередь также платил НДС за поставщика материалов, из которых эти джинсы сделаны).

НДС при УСН или совмещении УСН с ОСНО

Компани или ИП, которые в процессе осуществления деятельности пользуются упрощенной системой налогообложения, освобождаются от необходимости уплачивать налог на добавленную стоимость. Наряду с этим они не платят налог на прибыль или НДФЛ., а также другие налоги, которые должны уплачивать все организации на ОСНО.

Однако можно выделить некоторые исключения, при которых компании или ИП, работающие на УСН, должны уплачивать НДС, а сюда относятся следующие ситуации:

- Если деятельность предприятия связана с импортом товаров.

- Если компания выставляет своим контрагентам или покупателям счета-фактуры, в которых прописывается НДС.

- Если деятельность связана с операциями по контракту о совместном ведении бизнеса или по договору доверительного управления конкретным видом имущества.

Если компания занимается деятельностью, которая подходит под вышеперечисленные исключения, то у нее возникает обязательство уплачивать налог на добавленную стоимость, а также она должна ежеквартально составлять, правильно оформлять и сдавать в налоговые органы декларацию по НДС.

Если компания на УСН работает с поставщиками, которые в своих платежных документах, а именно в выставленных счетах, указывает НДС, то фирма не должна платить этот налог, поскольку он уже уплачивается поставщиками. Если фирма приобрела товар с НДС, то выставляя цену на него, она не должна учитывать этот налог.

Документальное оформление НДС к начислению

Сумма НДС формируется в разрезе каждой хозяйственной операции, связанной с реализацией. Сюда попадают и те операции, которые нормативные акты приравнивают к реализации (например, безвозмездная передача). Суммы НДС, отраженные в счетах-фактурах, оформленных налогоплательщиком за квартал, в суммированном виде как раз и будут суммой НДС к начислению.

Чтобы не допустить ошибок при оформлении счетов-фактур, обратитесь к рубрике «Счет-фактура». С 2015 года наравне со счетом-фактурой применяется и УПД (счет-фактура и накладная в одном документе) — этому новшеству посвящена рубрика «Универсальный передаточный документ (УПД)».

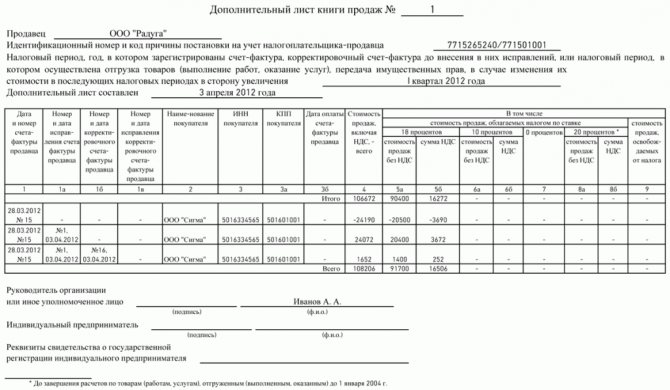

Информация обо всех исходящих счетах-фактурах должна собираться в книге продаж. Правильному составлению этого регистра посвящены материалы рубрики «Книга продаж».

Отчётность по НДС

Вроде бы стало немного понятнее, что же собой представляет налог на добавленную стоимость, откуда он берётся, как высчитывается и кто его платит. Однако за него ведь нужно ещё отчитываться в органы ФСН. Давайте разбираться, как это делается.

Первое, что нужно знать — отчитываться нужно ежеквартально. Причём по срокам — до 25 числа послеотчётного месяца. В ином случае ждут некрасивые штрафы.

Пример: От отделения почты, где вы отправляли заказное письмо с декларацией до самой налоговой посылка шла 10 дней. Отправили 18-ого, пришло 28-ого. Будет ли считаться, что вы подали отчёт не в установленный срок? Ответ — нет. Ведь 18-ое число будет значиться на штампе письма.

Налоговые вычеты

В случае налога на добавленную стоимость, вычетами считается та сумма налога, которая предъявляется к оплате поставщиком товара. На эту цифру и будет уменьшен налог, который пойдёт в бюджет от вас.

Но есть свои нюансы, которые нужно знать и понимать. Это касается условия принятия налоговой этих вычетов. Нужно, чтобы было соблюдено три правила:

- Сам товар, который был вами приобретен с целью последующей продажи, облагается НДС.

- У фирмы имеются все подтверждающие документы, в том числе и правильно оформленная счёт-фактура.

- Товар, который был приобретён, прошёл через процедуру бухучёта.

И только после выполнения этих условий, фирма сможет в конце налогового периода принять в качестве вычета целиком сумму платежей. Естественно, если все процедуры были налогооблагаемыми.

Счёт-фактура

В этом документе будет отражены несколько сумм. Во-первых, — стоимость товара без НДС. Во-вторых, конечная сумма с учётом НДС.

Счёт-фактура предоставляется на проданный товар клиенту. Сделать это нужно в течение 5 дней. Вся документация подшивается и отмечается в книге продаж.

Бывает так, что проверка выносит решение, вычеркнуть все высчитанные вычеты и начислить неуплаченный НДС. Такое может произойти, если в счёт-фактуре допущены ошибки. А допустить их не так и сложно, ведь счёт-фактуру оформляет контрагент, а не налогоплательщик.