Страхование квартир через сбербанк: отзывы и особенности

Содержание:

- Виды программ страхования имущества

- «Сбербанк Страхование Жизнь» — Как Оформить Электронный Полис Жизни?

- Стоимость

- Особенности страхования квартир по ипотеке в Сбербанке

- «Защита дома» — программа страхования квартир

- Страховые компании, аккредитованные Сбербанком

- Как Удалить Личный Кабинет Клиента в «Сбербанк Жизнь»?

- Полис для Квартиры и Дома от «Сбербанка» — Купить Онлайн

- «Сбербанк-Жизнь» — Вход и Регистрация в Личном Кабинете

- Преимущества и недостатки

- Виды страхования

- Титул – что это и зачем его страхуют?

- Факторы, от которых зависит стоимость полиса страхования частного дома

Виды программ страхования имущества

ООО «Сбербанк страхование» предлагает различные программы имущественного страхования для физических и юридических лиц, описание которых представлено ниже.

«Защита дома»

Комплексная программа для страхования дома или квартиры от таких страховых рисков, как:

- пожар, взрыв, удар молнии;

- воздействие воды, пара;

- стихийное бедствие;

- механическое воздействие;

- падение на застрахованное имущество летательных аппаратов и их частей;

- повреждения, вызванные противоправными действиями третьих лиц.

Согласно условиям программы, застрахованными являются следующие конструктивные элементы:

- инженерное оборудование и отделка квартиры/дома (полы; двери; окна; отделочные материалы; электропроводка; электросчетчики; инженерное и сантехническое оборудование);

- движимое имущество (мебель; предметы интерьера; бытовая техника; периферийные устройства; одежда и обувь; теле- и аудиоаппаратура; постельные принадлежности; личные вещи; детские игрушки, коляски);

- гражданская ответственность владельца недвижимости перед соседями.

«Защита смартфона»

Данный страховой продукт предназначен для страхования смартфонов компаний Apple и Samsung. Программа гарантирует проведение ремонта или компенсацию расходов при наступлении следующих страховых случаев:

- кража, грабеж;

- воздействие жидкости (залив, попадание в открытый водоем);

- механические воздействия в результате ДТП и других внешних причин;

- повреждения, вызванные скачком электрического напряжения;

- воздействие атмосферных осадков.

«Страхование электроники»

Программа предусматривает покрытие расходов на покупку техники, при наступлении таких страховых случаев, как:

- взрыв, пожар, удар молнии;

- стихийные бедствия;

- воздействие жидкости;

- кража, хищение.

«Страхование электроники+»

Данный страховой продукт включает в себя страховые риски предыдущей программы, плюс дополнительно:

компенсация расходов в случае повреждения техники, вызванной внешним механическим воздействием.

«Страхование движимого имущества»

Программа рассчитана для страхования производственного и высокотехнологичного оборудования предприятий и гарантирует покрытие убытков в случае таких страховых рисков, как:

- пожар, взрыв бытового газа, удар молнии;

- падение на застрахованное имущество летающих объектов;

- авария гидравлических систем;

- стихийные бедствия;

- кража, грабеж, вандализм;

- повреждения, полученные в процессе погрузочно-разгрузочных работ;

- поломки оборудования, механизмов, машин;

- наезд на застрахованный объект транспортного средства.

В соответствии с условиями программы, застраховать можно следующие объекты:

- технологическое и производственное оборудование;

- машины и спец. технику;

- инструменты, инвентарь;

- электронную, компьютерную и оргтехнику;

- мебель, предметы интерьера.

Стоимость программ имущественного страхования

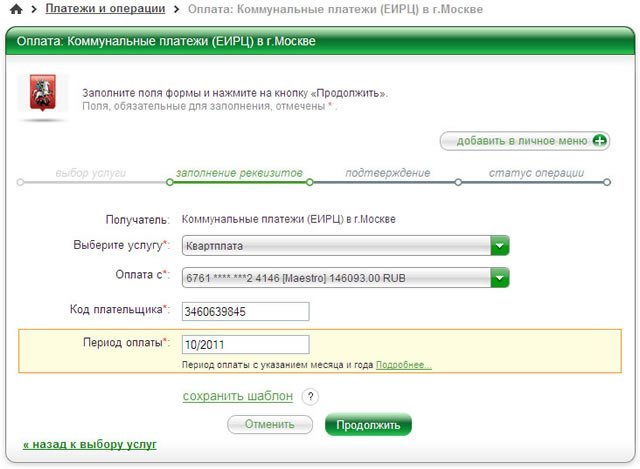

В приведенной ниже таблице представлены справочные данные о стоимости имущественного страхования по программе «Защита дома» в зависимости от размера страховой суммы.

| Программа | Сумма страхового покрытия, руб. | Стоимость страхования, руб./год | ||

| Внутренняя отделка | Движимое имущество | Гражданская ответственность | ||

| «Защита дома» от «Сбербанк Страхование» | 250 000 | 200 000 | 150 000 | 2 500 |

| 600 000 | 400 000 | 400 000 | 5 500 | |

| 1 000 000 | 500 000 | 500 000 | 7 500 |

«Сбербанк Страхование Жизнь» — Как Оформить Электронный Полис Жизни?

Компания «Сбербанк Страхование Жизни» предоставляет своим клиентам возможность оформить полис в дистанционном режиме. Однако сразу следует уточнить, что это касается только отдельных продуктов. В качестве примера будет разобран процесс оформления договора страховки от несчастных случаев. Нужно придерживаться следующего алгоритма действий:

- Перейти на .

- Выбрать подходящий продукт страхования.

- Оплатить полис при помощи банковской карты.

Переход между разными страницами анкеты происходит через нажатие на кнопку «Далее». Электронный вариант полиса будет отправлен пользователю после поступления оплаты на счет компании. Вместе с ним предоставляется договор страхования.

Таким образом, «Личный кабинет» от «Сбербанк Страхование» значительно облегчает процесс взаимодействия клиента с организацией. С его помощью можно оформлять полисы, вносить в них изменения, подавать заявки о наступлении страхового случая, получать доступ к дополнительным сервисам, подключенным к страховке.

Использование профиля бесплатно. Не придется платить и за его создание. Получить доступ к сервису можно также через сайт страховщика, «Сбербанк Онлайн» и «Госуслуги». Данные клиента защищены современными технологиями безопасности. Удалить профиль можно после истечения срока действия страховых полисов. Для этого необходимо звонить на горячую линию компании.

Стоимость

В зависимости от того, какой показатель положен в основу определения суммы страховой премии, формируется и сам этот показатель. Обычно берется определенный процент. В среднем цена в 2020 году определяется на уровне 0,3-0,6% от страховой суммы. Это означает, что на каждый миллион стоимости ипотечной квартиры (или остатка задолженности по ипотеке) клиент должен заплатить от 3 до 6 тысяч рублей в год.

Конечно, указанный процент может изменяться под влиянием других факторов. Например, если объект недвижимости находится в плохом техническом состоянии или дому уже много лет, то применяется повышенная ставка. Узнать примерную стоимость полиса поможет специальный калькулятор, который можно найти на сайте Сбербанка.

На первый взгляд, размер страховой премии может показаться небольшим. Но, учитывая срок кредитования, за весь срок действия ипотечного договора заплатить придется немало. Например, если тариф составляет 0,5%, то за 30 лет ипотеки, платеж составит 15% от стоимости жилья. А если при этом квартира стоит 5 млн. руб., то расходы составят 750 тыс. руб. Однако эти деньги стоят того, чтобы не переживать о том, что может быть при наступлении непредвидениих ситуации.

Особенности страхования квартир по ипотеке в Сбербанке

Отдельным пунктом следует рассмотреть особенности страхования квартир в Сбербанке, которые находятся в ипотеке. Сам банк предлагает своим клиентам кредиты на ипотеке со вполне разумными процентами. Программа по страхованию квартир в ипотеке, в отличие от двух предыдущих в Сбербанке, является обязательной.

Так, если вы купили квартиру в ипотеке в Сбербанке, она выступает в роли залога. А страхование залогового имущества является обязательным.

При ипотеке страховка оформляется на весь срок действия договора на кредит. Это нужно с той целью, чтобы Сбербанк был уверен в том, что сумма залога будет соответствовать сумме кредитных средств. Если квартира будет испорчена, то ее стоимость будет ниже. Если клиент перестанет платить кредит по ипотеке, а квартира уже не будет стоить как изначально, то будет предоставлена работа страхователю.

При страховании квартиры в ипотеке, список страховых случаев выглядит так:

- пожар;

- ущерб, нанесенный бытовым газом;

- затопление;

- ущерб, нанесенный неисправной отопительной системой;

- ураганы, стихийные бедствия, удар молнии;

- кража или повреждение имущества другими людьми.

Сумму страхования следует выплатить Сбербанку с целью оплаты долга. Стоимость страховки квартиры по ипотеке зависит от следующих факторов:

- сумма кредитного договора;

- срок его действия;

- место работы заемщика;

- его возраст;

- уровень доходов;

- стоимость квартиры;

- вероятность рисков;

- истории предыдущих договоров по данному адресу.

Тарифная ставка договора о страховании квартир в ипотеке составляет 0, 15 % от полной стоимости, прописанной в кредитном договоре.

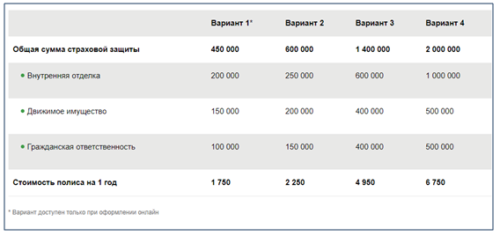

«Защита дома» — программа страхования квартир

Это самая популярная программа страховой компании, разделенная на 4 подвида. Подвид Вы можете выбрать, исходя из необходимой страховой суммы:

Осмотр объекта не проводится, компенсация, не превышающая 100 тыс. рублей, выплачивается без предоставления справок.

Компенсации делятся на 3 вида:

| Область ремонта | Выплата (в процентах от общей суммы) |

| Блоки окон | 14 |

| Блоки дверей | 13 |

| Отделочные материалы, прикрепленные/нанесенные на полы | 18 |

| Отделочные материалы, прикрепленные/нанесенные на стены | 20 |

| Отделочные материалы, прикрепленные/нанесенные на потолки | 15 |

| Восстановление инженерных сетей | 20 |

- компенсация ущерба, нанесенного движимому имуществу;

- компенсация ущерба, нанесенного третьим лицам.

Движимое имущество — это:

- мебель;

- элементы декора;

- бытовая, телевизионная, вычислительная, и аудиотехника;

- периферийные устройства, принтеры, сканеры, телефоны;

- белье, одежда, предметы личного пользования и ухода;

- спортивные аксессуары.

Выплаты третьим лицам производятся, если пострадало имущество или здоровье соседей.

Размер выплат:

| Стоимость полиса/сумма выплаты | 2 500 руб. | 4 950 руб. | 6 750 руб. |

| Расходы на ремонт (руб.) | 250 тыс. | 600 тыс. | 1 млн. |

| Стоимость движимого имущества (руб.) | 200 тыс. | 400 тыс. | 500 тыс. |

| Компенсации третьим лицам (руб.) | 150 тыс. | 400 тыс. | 500 тыс. |

Страховые компании, аккредитованные Сбербанком

Заключить договор имущественного страхования при ипотеке в Сбербанке можно только в одной из аккредитованных этим банком организаций. Аккредитация – процесс сложный. Проводя ее, банк выбирает лучшие компании для дальнейшего сотрудничества. Компания для получения такого права должна соответствовать ряду серьезных требований. Соответственно заемщики Сбербанка могут быть спокойны: при наступлении страхового случая есть полная уверенность, что компания сможет выплатить положенные компенсации.

Список организаций периодически изменяется. Перечень страховщиков, актуальный на 2020 год, можно найти на официальном сайте www.sberbank.ru.

Как Удалить Личный Кабинет Клиента в «Сбербанк Жизнь»?

«Личный кабинет» пользователя автоматически создается после приобретения им страхового полиса. Суть процедуры регистрации заключается в подключении клиента к созданному профилю. Удалить его пока действует страховой полис нельзя. Кроме того, это действие не имеет смысла, поскольку пользователь сам лишит себя удобного инструмента управления страховыми продуктами.

Закрыть профиль можно после окончания срока действия всех страховых полисов. В таком случае удаление дополнительно обезопасит пользователя от попадания его данных в чужие руки (хотя системы безопасности страховой компании минимизируют подобное, вероятность мошенничества есть всегда).

Для удаления нужно:

- Позвонить по номеру горячей линии – 8-800-555-55-95.

- Сообщить сотруднику колл-центра о желании удалить профиль.

- Пройти идентификацию.

- Ожидать удаления профиля.

Сделать это без помощи сотрудников страховой компании невозможно. Функционал Личного кабинета не предусматривает такой возможности.

Полис для Квартиры и Дома от «Сбербанка» — Купить Онлайн

Цена страхования не зависит от того, какой вид имущества будет застрахован. За оформление полиса на защиту частного дома придется заплатить столько же, сколько и за страховку квартиры. Значение имеет размер страховых сумм для внутренней отделки, движимого имущества и гражданской ответственности.

Страховщик предоставляет клиентам возможность выбрать один из трех вариантов полиса:

- при страховой сумме в 600 тысяч рублей придется заплатить 2 250 руб;

- стоимость оформления защиты на 1 400 000 рублей составляет 4 950 руб;

- самый дорогой вариант – покрытие в размере 2 миллионов рублей. За эту опцию нужно заплатить 6 750 рублей;

Точную цену можно узнать во время подачи онлайн-заявки. Порядок действий для оформления договора выглядит следующим образом:

- Перейти на сайт

- Выбрать категорию «Страхование».

- В открывшемся меню нажать на пункт .

Перед пользователем откроется страница с описанием программы. Рекомендуется ознакомиться с предоставленной информацией, после чего нажать на «Оформить онлайн». Клиент будет переведен на страницу оформления с анкетой. Ее нужно заполнить.

В первую очередь подбираются параметры страхового договора:

- вид объекта страхования;

- сумма покрытия;

- промокод (при наличии вводится вручную).

После выбора параметров договора в нижней части формы отобразится стоимость продукта. Чтобы продолжить оформление, необходимо нажать на кнопку «Купить». Следующий шаг – ввод персональных данных. На новой странице анкеты потребуется прописать:

- информацию о страхователе (гражданство, ФИО, дату рождения, пол);

- паспортные данные;

- адрес официальной регистрации;

- контактные данные (номер телефона и адрес электронной почты).

После ввода информации необходимо нажать на кнопку «Продолжить». На новой странице анкеты рекомендуется тщательно проверить введенные данные, после чего поставить галочку в поле «Подтверждения» и воспользоваться ссылкой «Продолжить».

На телефон пользователя будет отправлен код подтверждения. После его ввода необходимо нажать на кнопку «Перейти к оплате».

Оплата продукта производится при помощи банковской карты (любого банка). Полис будет отправлен на адрес электронной почты, указанный пользователем во время заполнения анкеты, сразу после поступления средств на счет СК.

Какой Продукт Выбрать для Квартиры и Дома в «Сбербанке»?

Выбор конкретного пакета страхования зависит всего от двух факторов. Во время покупки необходимо учесть:

- Характер постройки, которая будет застрахована (квартира или отдельный частный дом).

- Желаемый размер страхового покрытия.

Первый нюанс не влияет на стоимость продукта, однако выбор неправильной категории может привести к лишению клиента страховых выплат. Размер покрытия следует подбирать, исходя из приблизительной стоимости страхуемого имущества. Этот параметр влияет на цену полиса.

Стоит помнить, что страховщик возмещает стоимость поврежденного имущества с учетом степени его износа. В связи с этим не имеет смысла подбирать пакет со страховым покрытием, превышающим цену недвижимости и движимой собственности (страховая компания все равно не заплатит больше).

«Сбербанк Страхование» — Вопросы и Ответы по Имуществу и Недвижимости

Если у пользователя есть какие-либо вопросы, он может задать их, воспользовавшись телефоном горячей линии – 8-800-555-555-7. Однако перед этим рекомендуется ознакомиться с ответами на популярные запросы пользователей, которые можно найти на сайте организации.

Чтобы получить доступ к сервису, необходимо сделать следующее:

- Перейти на сайт

- Выбрать пункт «Страхование».

- Воспользоваться кнопкой в открывшемся меню.

Перед пользователем откроется полный перечень вопросов и ответов на них по всем страховым программам. В верхней части страницы находятся ссылки, позволяющие сразу перейти к нужному разделу.

После использования ссылки перед пользователем появится перечень вопросов. Чтобы увидеть ответ, необходимо щелкнуть левой клавишей мыши по формулировке запроса. Под ним появится окно, в котором будет содержаться информация по данному вопросу. В правом нижнем углу находится кнопка «Чат». Можно воспользоваться этим сервисом, если необходимый ответ не был найден.

«Сбербанк-Жизнь» — Вход и Регистрация в Личном Кабинете

Чтобы начать работу с сервисом дистанционного доступа к контролю над полисами, нужно пройти в нем регистрацию. После нее станет доступен вход в систему.

Авторизация проводится при каждом новом открытии кабинета. Она создана для обеспечения безопасности сведений клиента.

Вход в Личный Кабинет — «Сбербанк Страхование Жизни»

Войти в сервис можно после создания профиля в нем. Нужно воспользоваться специальной формой входа. Правильный порядок действий:

- Перейти на

- Ввести логин и пароль

- Нажать на кнопку «Войти».

Это первый и самый простой способ входа, но не единственный. Пользователи также могут воспользоваться государственным сервисом «Госуслуги». Очевидно, что для этого необходимо быть зарегистрированным в ней. Для авторизации через «Госуслуги» нужно:

- Открыть окно с

- Воспользоваться пунктом «Войти через Госуслуги».

- Дождаться перехода на сайт этого ресурса.

- Ввести номер сотового и пароль. При желании, вместо номера смартфона клиент может использовать СНИЛС. Нужно переключиться на одноименную вкладку, после чего ввести данные документа и пароль.

- Нажать на кнопку «Войти» (вне зависимости от того, какие сведения вводились клиентом).

После этого пользователь будет перенаправлен на страницу личного кабинета страховой организации. Этот метод требует дополнительных переходов, соответственно, потратится больше времени.

Кроме входа непосредственно через сайт страховой компании и сервис «Госуслуги», пользователь может воспользоваться еще одним способом – авторизоваться с помощью сервиса «Сбербанк Онлайн». Алгоритм действий при использовании этого метода:

- На странице с формой для входа выбрать пункт «Войти через Сбербанк».

- Указать логин и пароль от «Сбербанк Онлайн».

- Нажать на кнопку «Войти».

Очевидно, что для использования последнего способа пользователь должен быть зарегистрирован в «Сбербанк Онлайн», а значит метод доступен только для клиентов этой банковской организации. В любом случае, какой именно алгоритм входа использовать, пользователь решает сам. Вне зависимости от выбранного метода конечным результатом будет авторизация в зарегистрированном профиле.

«Сбербанк» — Восстановление Пароля от Личного Кабинета

Потерять доступ к «Личному кабинету» компании «Сбербанк Страхование» сложно.

Пользователь может забыть пароль, однако даже если это случилось, доступен вход как через «Госуслуги», так и через «Сбербанк Онлайн». Соответственно, в такой ситуации можно воспользоваться одним из этих ресурсов.

Сложнее, если у клиента нет доступа к «Сбербанк Онлайн», а в системе «Госуслуги» он не зарегистрирован. Но и в этом случае доступ к профилю можно восстановить.

Для этого существует функция сбрасывания пароля, которая позволит пользователю сменить данные для входа. Чтобы снова получить доступ к профилю, нужно сделать следующее:

- Перейти на .

- Нажать на кнопку «Восстановить доступ» (находится под полем ввода пароля).

- В зависимости от выбранного способа – указать номер сотового или e-mail.

- Нажать на кнопку «Восстановить».

- Дождаться получения кода.

- Ввести полученные данные в специальное окно.

- Установить новый пароль.

Каких-либо ограничений в восстановлении доступа к профилю нет. Сразу после смены пароля можно воспользоваться им для входа в систему. При необходимости, пользователь сможет самостоятельно изменить этот параметр через меню личного кабинета.

Регистрация в Личном Кабинете — «Сбербанк Страхование Жизни»

Для использования сервиса необходимо пройти регистрацию. Эта опция доступна только клиентам страховой компании. Обязательно наличие действующего договора страхования. Его номер вводится в одно из полей формы регистрации (без этого система не даст создать аккаунт). Соответственно, если у пользователя нет полиса, для доступа к сервису необходимо его оформить.

Порядок регистрации профиля в «Личном кабинете» для клиентов организации выглядит следующим образом:

- Перейти на .

- Нажать на кнопку «Войти» в верхней правой части страницы.

- После заполнения всей формы следует нажать на кнопку «Продолжить».

Доступ к профилю будет открыт после того, как пользователь подтвердит указанный номер телефона и электронную почту (но только при условии правильного заполнения формы). Далее клиент сможет войти в профиль используя данные, введенные во время регистрации.

Преимущества и недостатки

Страхование квартиры и дома в Сбербанке занимает важное место среди продуктов, реализуемых кредитным учреждением. Потому что имеет объективные преимущества:

- Позволяет гарантировано получить материальную компенсацию в значительном объеме человеку, чья квартира вместе с находящимся в ней имуществом, пострадала от разного рода негативных внешних воздействий.

- Процедура оформление страхового полиса может происходить в режиме онлайн как на официальном сайте, так и через сервис интернет-банкинга Сбербанк Онлайн.

- Предполагается сбор минимального количества документов и отсутствие необходимости осмотра имущества.

- Клиент имеет доступ к актуальной информации об условиях и тарифах.

- Страхователь получает квалифицированное сопровождение при наступлении страхового случая.

- Стоимость страховки находится не на самом высоком уровне, по сравнению с другими страховщиками.

К недостаткам можно отнести то, что:

- Договор вступает в силу только через 15 дней после заключения. Но опытные страхователи советуют заранее заключать договор, до истечения срока предыдущего договора.

- Возникают проблемы при отправке сотрудниками в головной офис СК предоставленных клиентом документов. Следует взять под личный контроль данную операцию.

Виды страхования

Портфель услуг «Сбербанк страхование» включает предложения для частных и корпоративных клиентов. Разработаны не только полисы традиционных видов (защита здоровья, имущества или ответственности), но и соответствующие современным вызовам. Ярким примером нестандартного подхода является осуществляемое в компании киберстрахование.

Приобрести большинство страховых полисов можно на сайте или через приложение «Сбербанк онлайн». При оформлении договора в офисе обязательно требуется ее активация на специальной странице официального портала организации.

Для частных клиентов предусмотрен комплексный вариант защиты, включающий страхование рисков из разных сфер жизни:

- здоровье;

- гражданская ответственность;

- личное имущество;

- банковские счета;

- путешествия.

Использовать все эти инструменты одновременно позволяет многофункциональный пакет «Без забот».

Здоровье

В этой категории разработаны две программы ДМС – «Сбереги себя» и «Защита близких плюс». Первая нацелена на помощь непосредственно для клиентов компании. Вторая предполагает страховку не только для себя, представлена в двух вариантах:

- Для семьи. Позволяет застраховать себя и супруга одновременно (при этом возраст обоих должен находиться в пределах от 18 до 70 лет).

- Для детей. Медицинская страховка несовершеннолетних членов семьи – детей или внуков.

Также для дачников и любителей отдыха на природе отдельно разработана программа поддержки в случае укуса клеща. Она включает не только финансовую компенсацию, но и организацию оказания качественной врачебной помощи.

Недвижимость

Для защиты квартир, частных домов и других построек разработано несколько пакетов – «Живи с комфортом», «Защита квартиры, дома или дачи», «Защита дома и квартиры – Премьер», «Страхование квартиры в Сбербанк Онлайн». Предложения отличаются сроком действиям, перечнем страховых случаев и суммой возмещения убытков.

Также они включают особенности, связанные с типом недвижимости. Например, первый пакет в варианте для хозяев квартир включает риски потопа и защиту ответственности перед соседями. Дополнительно предусмотрен бесплатный сервис на случай засора канализационных систем или проблем с замком.

Ипотека

Предполагает страхование ипотечного кредита согласно действующему законодательству, а также финансовую защиту недвижимости от повреждений. Например, в число страховых случаев входят:

- пожары;

- затопления;

- противоправные действия третьих лиц;

- конструктивные дефекты.

Банковские карты

Страхование средств на счету для клиентов «Сбербанка», дополнительно включающее антивирусную защиту привязанного мобильного устройства. Предложение позволяет получить компенсацию в случае любых противоправных действий третьих лиц (в том числе, виртуальных операций), связанных с финансами.

Также в спектр страховых случаев входят грабежи при снятии денег у банкомата, в результате которых человек лишается личных документов, техники (например, смартфона или ноутбука), ключей от дома или авто.

Техника

Страхование рисков, связанных с кражей или выходом из строя мобильной и бытовой техники. Предусматривается компенсация в случае воздействия жидкости, механических повреждений, взрывов, удара молнии и некоторых иных факторов. Программа рассчитана на финансовую помощь для быстрой замены телефона, телевизора, стиральной машины и другой техники в случае разного рода повреждений.

Путешествия

Туристическая страховка для людей, путешествующих по стране и за ее пределами. Соответствует современным требованиям визовых центров и открывает въезд в Шенгенскую зону. Базовое покрытие подразумевает траты, связанные со всеми ключевыми рисками – медицинскую помощь, визит родственников, оплату срочных сообщений при наступлении несчастного случая.

Дополнительно можно использовать инструменты для расширения возможностей полиса. Например, включить риски, связанные с активным времяпрепровождением, гражданской ответственностью, невыездом или досрочным возвращением.

Домашние животные

Программа «Питомец под защитой» рассчитана на помощь в уходе и восстановлении в случае болезни домашних любимцев. Предполагает круглосуточную возможность консультаций в режиме онлайн с ветеринаром, а также выплаты в случае лечения в клинике. В подарок к этому страховому полису для хозяев кошек или собак прилагается бесплатная профессиональная стрижка (груминг).

Титул – что это и зачем его страхуют?

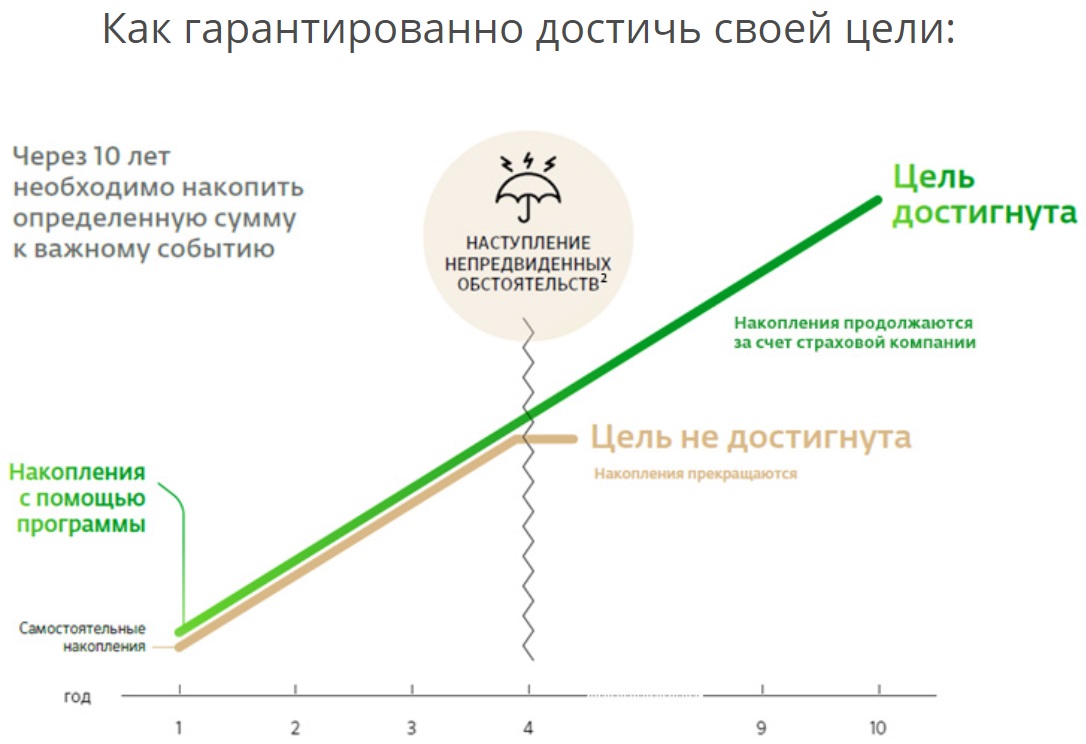

Ипотека — один из многих финансовых инструментов, несущий в себе большие риски для банка. Во многом это связано с длительным сроком страхования: например, за 10–15 лет квартира может сгореть, а сам заемщик умереть или потерять работу. Поэтому банки стремятся минимизировать риски, в том числе с помощью различных страховых продуктов.

Законодательно человек, который хочет получить ипотеку, должен оформить только страхование предмета залога — то есть самого недвижимого имущества — от повреждения либо полного уничтожения.

https://www.youtube.com/watch?v=ytcopyrightru

Другие договора страхования не предусмотрены законодательством, заемщик имеет право отказаться от них.

Но многие банки хотят свести риски практически к минимуму, поэтому выдают ипотеку только при комплексном страховании. Обычно в такой пакет входит страховка:

- предмета залога, то есть самой недвижимости;

- жизни заемщика — если он умрет, оставшуюся часть долга выплатит страховая компания;

- трудоспособности заемщика — если он получит травму и не сможет работать, страховая компания также выплатит денежные средства;

- титула — если заемщик лишится недвижимости, компания компенсирует финансовые затраты на ее приобретение, и он сможет выплатить ипотеку.

В любом случае возможно добровольное титульное страхование без ипотеки. То есть если вы покупаете жилье за наличные, вы можете тоже застраховать титул. Однако стоит помнить о том, что при покупке квартиры за наличные средства, при страховании титула, перечень документов запрашиваемых Страховой Компанией не уменьшается. На практике этот вид добровольного страхования тяжело застраховать.

Требовать страхование титула банки не могут. По закону обязательно только страхование недвижимости, которая передается в залог банку. Его требуют в каждом банке. Что касается титула, застраховать его отдельно получится не во всех СК. Обычно компании в такой ситуации предложат вам полис комплексного страхования.

Титул – это документ, подтверждающий право гражданина на владение имуществом. В случае с ипотекой и недвижимостью таким документом является выписка из ЕГРП или свидетельство о регистрации права собственности.

Титульное страхование – это страхование риска утраты права собственности на приобретаемое жилье.

Страховая компания (СК) – фирма, которая оказывает страховые услуги.

Такие ситуации возникают, когда объявляются наследники на квартиру, или лица, права которых были нарушены при продаже. Это могут быть несовершеннолетние дети, недееспособные в момент совершения сделки лица, находящиеся в наркотическом или алкогольном опьянении, и т. д.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

К титульному страхованию прибегают только при покупке квартиры на вторичном рынке. Страховать титул при покупке квартиры в новостройке не нужно. Покупатель становится ее первым владельцем, до него никто не был собственником этой квартиры, а значит, не может на нее претендовать.

Титульное страхование защищает заемщика от полной потери денег в случае оспаривания права собственности на приобретенную квартиру. Если заемщик попадет в такую ситуацию без страховки – у него не останется ни денег, ни квартиры. А платить ипотеку придется в любом случае.

https://www.youtube.com/watch?v=ytdevru

Поэтому при покупке вторичной недвижимости банки настаивают на этой страховке, а в случае отказа могут поднимать процентную ставку, чтобы сократить свои риски.

Пример:

Алексей купил квартиру в ипотеку на вторичном рынке у Елены. Зарегистрировал право собственности. При покупке документы проверял юрист банка. Все было чисто. У Елены есть брат Андрей, который имел долю в квартире. Перед сделкой он несколько месяцев находился в состоянии алкогольного опьянения, и Елена убедила Андрея отказаться от своей доли.

Выйдя из этого состояния, Андрей заявляет в суд. Он ссылается на то, что в момент подписания отказа находился в недееспособном состоянии и требует вернуть его долю. Суд может принять его сторону, и тогда покупатель квартиры (Алексей) останется без денег и без жилья. Если у него было оформлено титульное страхование, он получит страховую выплату.

Комплексное страхование требует Райффайзенбанк, Газпромбанк, ВТБ, Альфа-банк, ДельтаКредит, и т. д. В Сбербанке в дополнение к обязательной страховке недвижимости попросят застраховать только жизнь и здоровье. При отказе поднимут процент на 1 пункт.

Факторы, от которых зависит стоимость полиса страхования частного дома

Собственник, желающий защитить свою недвижимость, обращает внимание прежде всего на стоимость услуг. Конечная цена страхового полиса зависит от нескольких факторов и является главным критерием при выборе страховой компании

Рассмотрим подробнее наиболее значимые характеристики, влияющие на формирование итоговой стоимости полиса.

-

Количество выбранных рисков При оформлении страховки можно ограничиться лишь несколькими рисками или включить в полис сколько угодно страховых случаев. Расходы будут меняться пропорционально количеству рисков, обозначенных в договоре.

Клиент имеет право самостоятельно определить количество и виды рисков, важных для него. Жизненный опыт непременно поможет сделать правильный выбор и принять окончательное решение.

Например, зачем страховать жилье от землетрясения, если оно расположено в сейсмическом поясе с отсутствием каких-либо активностей на протяжении сотен и тысяч лет? Или для чего включать в полис опасность наводнения, если на расстоянии более чем 100 километров от дома нет ни одной реки?

Допустим, здание расположено вблизи шумной магистрали, тогда есть смысл застраховать недвижимость от наезда наземного транспорта. Есть случаи, когда люди желают защитить свой дом от падения воздушного судна, иначе они просто не могут успокоиться.

-

Особенности использования дома Если собственники проживают в загородном доме только в летние месяцы, цена полиса будет выше. При этом наличие печного отопления влечет за собой риск возгорания, а это поднимет стоимость страховки также на несколько пунктов.

Еще один фактор, повышающий тариф на страхование, это отсутствие у дома защиты от подтопления. Повлияет на цену и состояние инженерных коммуникаций, прилегающих к дому. Если замена электрических проводов не проводилась много лет, существует опасность короткого замыкания, что неизбежно отразится на стоимости страховки.

-

Наличие защитных систем и сигнализации Если страховой агент видит, что собственник прикладывает максимум усилий, чтобы сохранить свое имущество, стоимость страхового полиса снижается.

Тот факт, что владелец устанавливает средства пожарной и охранной сигнализации в доме, а также использует при утеплении стен негорючие материалы, позволяет ему сэкономить при оформлении страховки.

-

Стоимость строительных и отделочных материалов Важную роль играют материалы, которые применялись при строительстве здания. Чем дороже и качественнее отделка, тем выше страховые взносы и выплаты соответственно.

Это означает, что покупка страхового полиса для защиты деревянного домика влетит в копеечку, а вот оформить страховку на строение из кирпича будет стоить дешевле.

- Срок службы здания Риски напрямую зависят от возраста строения. Представители страховых компаний с трудом соглашаются оформить страховку на старое и ветхое здание. Есть компании, которые придерживаются четкого регламента – если зданию более 50 лет, то страховой полис не может быть оформлен.