Возврат страховки при досрочном погашении кредита в банке

Содержание:

- В каких случаях можно вернуть страховку по ипотеке

- Как вернуть страховку полностью или частично: пошаговая инструкция

- Возврат страховки по потребительскому кредиту

- Соблюдение общих норм законодательства

- Обращение

- Как вернуть страховку при досрочном погашении кредита. Пошаговая инструкция

- Вариант 1: отказ от страховки в период «охлаждения»

- Порядок действий

- или Поможет ли суд?

- Можно ли не оформлять страхование ипотечного кредита

- Как выгодно произвести досрочное погашение кредита?

- Оформляем возврат страховки при досрочном погашении правильно

- Заключение

В каких случаях можно вернуть страховку по ипотеке

Законодательно вернуть страховку по ипотеке может каждый заемщик. Сроки и условия возврата зависят от вашей страховой компании. Для возврата средств необходимо, чтобы за все годы ипотеки ни разу не наступил страховой случай.

Есть и другие варианты:

- Если договор подписан, но не вступил в силу, страховку можно вернуть в полном объеме в течение 14 календарных дней со дня его заключения.

- Если договор уже активирован, процедура возврата займет всего 10 дней с момента предоставления справки о причине возврата. Но заемщик вернет лишь сумму, пропорциональную оставшемуся сроку страхования.

Помните! При трехстороннем договоре между банком, клиентом и компанией по страхованию у вас на руках нет условий и правил, вам придется затребовать их для ознакомления.

Обычно, если заемщик не пользовался страховкой, агент возвращает страховые премии за неиспользованные годы после полного досрочного погашения ипотеки.

Вернуть деньги по страховке можно и в процессе выплаты кредита, но тогда банк вправе пересмотреть условия и повысить вам процентную ставку.

Как вернуть страховку полностью или частично: пошаговая инструкция

Следует помнить, что не все виды страховок можно вернуть. Залоговые кредиты страхуются обязательно, вернуть страховку в данном случае не удастся. Что касается кредита наличными, потребительского кредита, кредитной карты, здесь страхование является добровольным. А значит, частично или полностью вернуть деньги по страховке возможно.

Алгоритм досрочного прекращения договора страхования следующий

- Если при составлении кредитного договора вы добровольно оформили страховку (а не включили ее в пакет банковских услуг), обращаемся напрямую в страховую компанию. Делать это нужно лучше сразу после полного досрочного погашения займа.

- При обращении предоставляем следующий пакет документов:

- паспорт;

- копия кредитного договора;

- справка из банка о полном погашении займа;

- заявление, написанное на имя руководителя страховой компании, о досрочном расторжении договора страхования и возврате части страховой премии;

- оригинал страхового полиса.

- При сдаче пакета документов, необходимо дождаться решения от страховой компании. В случае если решение будет не в пользу заемщика, можно обратиться в суд. При обращении в суд с заявлением о компенсации по страховому полису, следует тщательно изучить договор, составленный с банком. В нем могут быть пункты, которые частично ущемляют права заемщика и другие нюансы. Грамотный юрист поможет доказать нарушение этих прав и возможно удастся выиграть суд, тем самым вернуть часть средств.

- Зачастую банки при оформлении кредитного договора заранее ставят заемщика в известность о том, что у них действует специальная программа страхования, предусмотренная самой кредитной организацией. Это значит, что при оформлении страховки, данная услуга является дополнительной комиссией банка. И апеллировать в суде к нормам статьи 958 ГК РФ заемщик не может. Впрочем, вы можете обратиться за помощью к всевозможным юридическим некоммерческим организациям, чтобы вернуть комиссию хотя бы частично.

Полную компенсацию затрат можно получить только расторгнув договор страхования в течение 5 дней с момента подписания.

Возврат страховки по потребительскому кредиту

1Наиболее распространённым и доступным является потребительский кредит. Этот продукт очень выгоден банкам и страховым компаниям, именно поэтому оформление такого заимствования нередко сопровождается принудительной страховкой.

2Товарный заём может быть двух видов: с залогом и без залога. Имущественная ссуда наиболее часто попадает под обязательное страхование по причине того, что залог является обеспечением финансового риска.

3Потребительский кредит без залога также может быть обременён полисом, но по закону заёмщик имеет право от него отказаться даже после подписания договора. Если клиент подаст заявку в течение месяца, то страховая компания обязана вернуть клиенту 100% денежных средств, по истечении этого срока возврат денег будет осуществляться в соответствии с условиями страхового договора.

Для того чтобы понять, как получить заём без страховки, нужно внимательно изучить алгоритм следующих действий.

Во-первых, принципиально важно провести операцию в течение пяти дней. Во-вторых, для возврата денег за услугу нужно обращаться в страховую компанию

Именно туда подаётся заявление об отказе от страхования. По закону уплаченные деньги должны быть возвращены на счёт клиента в течение 10 дней. При отказе заёмщик имеет полное право обратиться в суд.

Что касается изменения процентной ставки по кредиту, то тут ситуация следующая.

При наличии в условиях договора определённых пунктов, касающихся страхования, вполне возможно повышение стоимости займа. Однако, если такие оговорки отсутствуют, заёмщик смело может отказаться от лишних трат.

Коллективная страховка может быть опасной

На первый взгляд «период охлаждения» является надёжной защитой от принудительного страхования.

Однако российские банки оказались довольно изобретательными и придумали свою схему страхования.

Как известно, наличие полиса имеет прямое влияние на размер процентной ставки, также этот юридический документ защищает банк от финансового убытка.

В связи с этим, чтобы клиент не смог отказаться от такой услуги, кредиторы стали предлагать заёмщикам стать участниками коллективного договора страхования. Что это даёт?

Центробанк может регулировать вопросы по «периоду охлаждения» только в отношении физических лиц. А в случае коллективного страхования банк выступает в роли страховщика. Иными словами, финансовое учреждение одновременно страхует весь свой кредитный портфель от возможных негативных последствий и, в свою очередь, присоединяет к этому договору заёмщиков, часто без разъяснения подробностей.

В результате физическое лицо не может отказаться от страховки, так как является частью юридического договора.

В связи с вышесказанным при оформлении кредитного договора нужно внимательно изучать все условия предоставляемого займа. Юридическая грамотность всегда поможет избежать появления непредвиденных расходов, скрытых процентов и комиссионных сборов.

Страховщики часто пользуются спешкой и невнимательностью клиента, подсовывая на подпись договор с сомнительными условиями

Также при визировании готового документа следует всегда обращать внимание на его дату, в противном случае договор, составленный задним числом, не позволит физическому лицу воспользоваться «периодом охлаждения»

Возврат страховки при досрочном погашении

Перед тем как начинать активные действия по возврату части страховой суммы по договору, который был погашен досрочно, необходимо внимательно изучить его условия. Возможно, предъявлять данное требование придётся не банку, а страховой компании.

В первом случае, когда выгодоприобретателем является финансовое учреждение, в договоре кредитования должен быть чётко прописан порядок того, как вернуть страховку по закрытому кредиту.

Но банки и страховые компании нередко используют простые типовые формы, которые содержат минимум информации, и где основные условия прописаны общими фразами.

Довольно часто с юридической точки зрения страховые выплаты рассматриваются банком в качестве дополнительной услуги или комиссионного дохода. Поэтому, если иное не указано в договоре, такие денежные суммы не являются возвратными.

Более лояльное отношение к клиенту на сегодняшний день можно встретить только в ведущих российских банках (Сбербанк, ВТБ, Россельхозбанк). Имея хорошую финансовую поддержку такие компании могут себе позволить отказаться от присвоения страховой премии и тем самым создать себе репутацию честного банка.

Соблюдение общих норм законодательства

Договор страхования с обычным гражданином должен подчиняться общим требованиям закона «О защите прав потребителей» (ЗОЗПП) и закона «О потребительском кредитовании». В частности, они предписывают, что:

- Запрещено навязывание дополнительных услуг (ст. 16 ЗОЗПП)

- Потребителю должна быть сообщена цена товара или услуги (ст. 10 ЗОЗПП)

Например, банк должен письменно разъяснить клиенту, что страховка – добровольная (хотя, конечно, это не всегда так), указать ее размер, сроки оплаты. Если этого не произошло, суд может взыскать деньги в пользу заемщика.

Так Верховный Суд посчитал, что были нарушены права заемщицы, которой не разъяснили порядок расторжения договора страхования и не сообщили, что страховка будет включена в сумму кредита.

Примечательно, что Октябрьский районный суд г. Рязани встал на сторону гражданки, а вот апелляция решение отменила. Верховный суд поддержал доводы заемщицы и согласился с позицией суда первой инстанции. Поскольку банк не сообщил о том, что сумма страховки будет включена в кредит, не уведомил о смене страховой компании, ВС РФ отправил дело на новое рассмотрение в Рязанский областной суд (Дело №6-КГ 17-2 от 20.06.2017 г.).

Рассматривая спор во второй раз, апелляционная инстанция взыскала всю сумму страховки, что была удержана банком, даже во время действия кредитного договора (Дело № 33-1743/2017). В общей сложности гражданка получила:

- 33297 руб. – страховая премия

- 2 593 руб.92 коп. – проценты за пользование чужими денежными средствами

- 5 000 руб. – судебные издержки.

Обращение

Для возврата денег, которые уплачены страховщику, человеку потребуется составить заявление. Форма этого документа стандартна. Адресуется руководителю страховой компании. Указать необходимо данные о человеке, составившем акт. Отражают его фамилию, инициалы, номер сотового. Указать потребуется номер заключенного соглашения и действие договора. Четко необходимо отразить причину, по которой истребована выплата. Клиент вправе требовать перерасчета. Это касается ситуаций, когда задолженность перед банком погашена ранее установленного в соглашении срока.

Законодатель указывает на то, что банковские организации не могут принудить человека заключить страховое соглашение. На практике банки без страховки не выдают кредиты. Чтобы взыскать часть средств потребуется внимательно прочесть положения документа, касающиеся преждевременного гашения. Когда данное условие отражено в документе, то необходимо посетить банк, получить реквизиты счета и написать бумагу об уплате кредита ранее положенного срока. Отдельно составляется акт относительно того, чтобы вернули уплаченные средства. К нему нужно приложить документацию.

Иногда нет возможности для очного посещения компании-страховщика. Тогда предусматривается написание заявления, отправка осуществляется при помощи почты. Использовать нужно заказные отправления. Если в документе отражены положения о возврате части средств в случае преждевременного погашения кредитного договора, однако страховщики или представители банка отказывают – изначально обращение направляют в Роспотребнадзор. После этого обращение осуществляется в судебную систему. Издержки, связанные с ведением судебного процесса, ложатся на страховую.

Как вернуть страховку при досрочном погашении кредита. Пошаговая инструкция

Итак, если вы читаете эту статью, то, скорее всего, недавно погасили досрочно кредит или задумались об этом. По большому счёту надо стараться отказываться от страховки ещё на этапе оформления кредита, это вполне можно сделать. Не получилось – ничего страшного. Если с момента погашения прошло 3 года и более, забудьте про возврат каких-либо средств – все сроки исковой давности уже прошли. А если нет – достаньте с полки следующие документы (их, вообще, выкидывать не рекомендуется, в любой момент могут пригодиться):

1. Кредитный договор, условия кредитования;

2. Договор о страховании;

3. Договор о залоге (если был);

4. Квитанции, подтверждающие платежи и справка о полном погашении кредита из банка (рекомендуется брать всегда, чтобы подтвердить отсутствие задолженности).

Посмотрите три первых договора. Страховщиком может выступать либо банк, либо отдельная страховая компания. Следует обращаться именно к страховщику, даже если вы подписывали документы в офисе кредитной организации.

Следующий момент – объект страхования. Если застрахована квартира, автомобиль, дом, другое залоговое имущество, можно поступить проще – подать страховщику заявление, в котором выгодоприобретателем по ещё действующему договору страхования фигурируете вы или ваш близкий человек, а не банк. Тогда в страховке вновь появится смысл.

Если объект страхования – жизнь, здоровье, работа, или вы хотите вернуть деньги по страхованию имущества, действуйте по следующей инструкции:

Шаг 1. Подать заявление страховщику. Не заполняйте бланк, который вам дадут в офисе. Принесите уже готовое заявление в двух экземплярах (образец смотрите в конце статьи). Независимо от пункта о возврате страховки в договоре, попытаться вернуть деньги стоит, особенно если вы готовы идти до конца, или если речь идет о крупной сумме. К заявлению приложите справку о погашении кредита, укажите, на какие статьи Гражданского Кодекса ссылаетесь. Не забудьте, что претендовать можно только на часть страховой премии с даты фактического закрытия кредита до даты планового закрытия.

Вам на помощь придут:

- ст. 958 ГК РФ, где описаны условия досрочного расторжения договора о страховании. В частности, абзац 1 пункт 3 этой статьи, где указано, что при исчезновении рисков наступления страхового случая до истечения срока действия договора, страховая компания обязана сделать перерасчет и вернуть часть суммы;

- ст. 395 ГК РФ, которая гласит, что за пользование чужими денежными средствами начисляется процент по ставке рефинансирования ЦБ РФ. Страховщик пользуется вашими деньгами? Пусть платит.

- логика, которая говорит о том, что договор страхования был неразрывно связан с договором кредитования и прекращение основного договора ведет, во-первых, к отмене рисков наступления страхового случая, а во-вторых, к автоматическому прекращению всех дополнительных договоров. Эту логичную позицию хорошо использовать для защиты своих интересов в суде.

Шаг 2. Не «опускать руки», когда юрист компании пришлет вам мотивированный отказ, ссылаясь либо на пункт в договоре, где указана невозможность возврата страховки по досрочно уплаченному кредиту, либо на ту же ст. 958, п. 3, которая говорит о праве страховщика не возвращать деньги, если потребитель сам расторгает договор досрочно.

Шаг 3. После получения отказа у вас есть два пути. Первый, как уже было сказано – сменить выгодоприобретателя. Делать это стоит, если потенциальная сумма не покроет судебные расходы и гонорар адвокату. В противном случае, нанимайте юриста и обращайтесь в суд. Судебная практика неоднозначна – вам может не повезти, но большинство судебных исков по вопросу возврата страховки потребители выигрывают.

Вариант 1: отказ от страховки в период «охлаждения»

Период «охлаждения» – это время, которое дается заемщику на то, чтобы отказаться от навязанного товара или услуги. Его длительность и особенности полностью зависят от Центробанка РФ.

После издания указания ЦБ РФ банки должны предусмотреть в договорах период продолжительностью не менее 5 дней: именно в это время клиенты могут расторгнуть соглашение и вернуть уплаченные деньги. С начала 2019 года срок продлевается с 5 до 14 дней.

По закону клиент банка может вернуть стоимость страховки, если:

- оформлен полис личного страхования;

- страховые случаи не возникли;

- страховка оформлена только от безработицы, смерти или несчастных случаев.

Заемщик «Ренессанс Кредит» имеет право «передумать» пользоваться услугами страховой организации и аннулировать полис (в т. ч. от потери работы), пока не прошла неделя – 5 рабочих дней. Главным условием здесь является отсутствие страховых случаев.

На основании письменного обращения страховая компания обязана компенсировать стоимость полиса в полном размере.

При заключении страховых полисов «Ренессанс-Кредит» действует не от своего лица, а от лица другой компании, с которой он сотрудничает – ООО СК «Согласие-Вита». Есть и дочернее предприятие – ООО СК «Ренессанс-Жизнь».

Основанием для возврата затраченных денег является письменное требование клиента.

Бланк заявления на отказ от страховки СК «Согласие-Вита» не размещен на официальном сайте. Для написания заявления можно обратиться непосредственно в страховую компанию, или же заполнить его самостоятельно, включив в него следующую информацию:

- наименование компании и ее почтовый адрес;

- номер и дату составления договора страхования;

- Ф.И.О., паспортные данные заявителя;

- адрес фактического проживания и регистрации;

- номер телефона;

- требование расторгнуть соглашение с указанием конкретной даты;

- указание на необходимость возврата суммы премии;

- подпись, Ф.И.О. страхователя и дату составления обращения.

К заявлению прилагаются копии двух документов – паспорта и договора страхования. При его получении сотрудник делает служебные отметки: присваивает входящий номер, указывает свою должность и Ф.И.О., ставит подпись. Рассмотрение вопроса занимает две недели.

Если 5-дневный период «охлаждения» был пропущен, отказаться от страховки можно лишь в том случае, когда это предусмотрено условиями полиса.

Заемщики могут вернуть уплаченные деньги за страхование при погашении займа раньше срока, если это предусмотрено договором.

Чтобы прекратить договор по страховке жизни, нужно посетить страховщика и предоставить документы сразу же после закрытия кредитного соглашения:

- паспорт, копию договора о страховании;

- справку из банка о закрытии кредитного долга;

- заявление о компенсации части страховой премии, составленное на имя директора компании.

Правилами страхования «Ренессанс Жизнь» предусмотрен возврат части страховки по кредиту при досрочном погашении обязательств. Но заемщику расторгать полис невыгодно.

Договор страхования «Ренессанс Жизнь» содержит пункт о том, что затраты клиента на страховку на 98% состоят из административных расходов страховщика. Это позволяет компании возвращать только мизерную часть полученной премии.

Заявление о расторжении договора страхования ООО СК «Ренессанс Жизнь» должен содержать всю необходимую информацию, как на образце.

В ситуации, когда кредитные обязательства закрыты по графику и досрочные выплаты не производились, срок действия страхового полиса, как правило, также закончен. В этом случае услуга считается оказанной и потраченные средства вернуть нельзя.

Судебная практика по данному вопросу различна. Однако по последним заключенным соглашениям она чаще складывается не в пользу клиента, поскольку банк в основном формально соблюдает все требования закона.

Порядок действий

Для того, чтобы вернуть уплаченные за страховку деньги, если погасил кредит, действовать нужно в зависимости от конкретной ситуации.

При досрочном погашении

В такой ситуации возникает переплата по договору страхования по той причине, что договор заключался на определенный срок и страховая премия рассчитывалась, исходя именно из него. А, практически, получилось так, что кредит погашен раньше. Нужно действовать следующим образом:

- проверить еще раз условия кредитного договора. Если в нем указано условие, что страховые платежи можно вернуть или вовсе такое условие не прописано, то это значит, что возврат возможен. Хуже, если в договоре прямо указано о невозможности вернуть деньги: здесь может помочь только обращение в суд;

- определить размер суммы к возврату. Формально это не обязательно, но, затевая борьбу за возврат денег, лучше знать, о чем идет речь;

- подготовить заявление о требовании перерасчета и возврата излишне уплаченных по страховке денежных средств. Подается такое заявление в кредитную или страховую организацию в зависимости от того, кто был указан в договоре в качестве выгодоприобретателя, т.е. кто получил бы выплаты при условии наступления страхового случая;

- если страховая компания или банк отказываются делать возврат добровольно, то нужно обращаться в суд.

Особенно актуален этот вопрос, когда страховая премия уплачивалась единовременно вместе с получением кредита. Также может быть и такое условие, что сумма страховки сразу включается в общую сумму задолженности. Статья 958 Гражданского кодекса РФ гласит, что при досрочном расторжении договора страхования возврат страховой премии не производится. Конечно, в том случае, если кредитный договор не предусматривает иное. Но он, как правило, не предусматривает. Велики шансы, что суд будет на стороне страховой компании, однако, это не значит, что деньги невозможно получить.

Если кредит закрыт в срок

Возврат денег за банковскую страховку по окончанию договора происходит значительно труднее. Здесь нужно будет доказать, что услуга была навязана банком. Поэтому поступать рекомендуется таким образом:

- проанализировать отдельные положения договора страхования, а также весь его в целом на предмет соответствия нормам закона, попытавшись тем самым признать его недействительным;

- провести аналогичный анализ кредитного договора в той части, которая относится к условиям страхования.

Оба варианта сложны и без помощи грамотного юриста, после закрытия кредита, вряд ли получится вернуть страховые деньги.

Во время выплаты, если страховку навязали

Если заемщик считает, что услуга страховой компании была ему навязана при заключении кредитного договора, то стоит попытаться отказаться от нее досрочно. В данном случае в действие вступает норма статьи 16 Закона «О защите прав потребителей», которая гласит, что приобретение одних товаров или услуг запрещается обуславливать приобретением других товаров и услуг. Также в Указании Банка России № 3854-У от 20.11.2015 предусмотрено что страховщик в договоре должен указать условие о возврате страховой премии при отказе от добровольного страхования в течение двух недель с даты заключения договора.

Желая отказаться от страховки, заемщик должен выполнить следующие действия:

- внимательно прочитать договор со страховой компанией и полис, где указаны условия сделки;

- оценить последствия расторжения договора;

- подать в страховую или кредитную организацию заявление о расторжении договора;

- в течение 10 дней дождаться ответа от страховщика;

- в случае отказа направить жалобу в Роспотребнадзор;

- в течение трех месяцев дождаться ответа;

- если банк или страховая компания не согласны с требованиями Ростпотребнадзора, то они могут обжаловать решение;

- после получения окончательного решения необходимо подать иск о защите прав потребителя в суд общей юрисдикции. К этому иску нужно приложить все те документы, которые были собраны и получены на предыдущих этапах.

После получения решения суда договор страхования будет расторгнут.

или Поможет ли суд?

На рассмотрение заявки об отказе от страхования сотрудникам банков дается 10 дней. Если оно затянулось, заемщик может подать претензию, после чего у кредитора есть еще 10 дней на реагирование (Закон о правах потребителей, статья 22). Если ответа не поступило, или он не устраивает заемщика, ему дано право на судебную защиту своих интересов.

В том случае когда банк отказался удовлетворить заявление о возврате/выплате страховой суммы, необходимо подавать исковое заявление в суд. В обязательном порядке нужно внимательно изучить документ о кредитовании и страховой договор.

Иск подается в районный суд. Клиент банк сам решает, в какой именно: по месту его жительства или по месту нахождения филиала банка (статья 29 ГПК). Госпошлина по подобным искам не уплачивается.

Были примеры, когда истцы проигрывали дела о возврате денег за навязанное страхование именно из-за того, что невнимательно читали документацию. Таких случаев судебная практика насчитывает из года в год огромное количество.

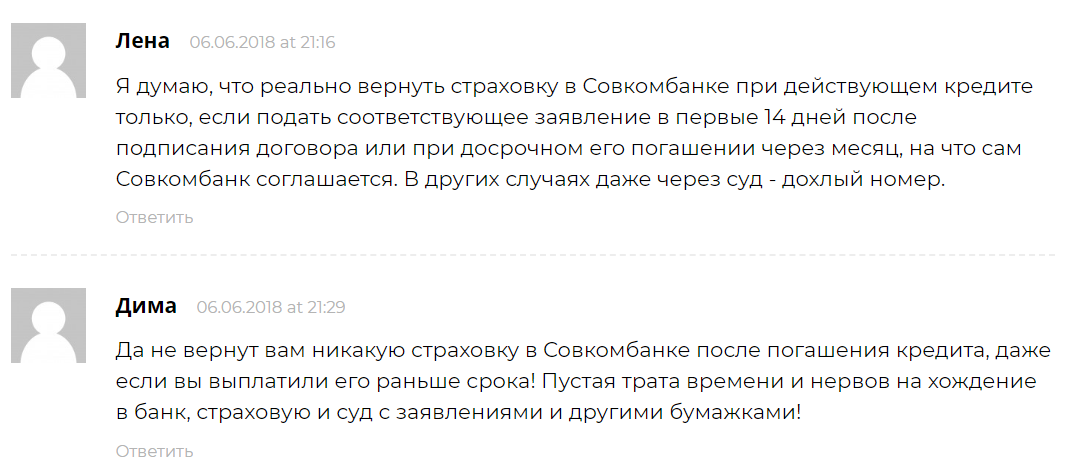

Отказ от страховки рассматривается судами с большим неудовольствием. Это, как правило, долгие и нудные процессы.

Мнения некоторых людей:

Практика показывает, что нередко суд выносит отказ. Обусловлено это тем, что заемщик самолично подписал страховой контракт. Это обозначает, что он изучил все правила предоставления страховых услуг и отказа от них. А Совкомбанк в нем прописывает, что деньги за страховку не возвращаются ни при каких условиях.

Хотя здесь все индивидуально, есть примеры, когда истцы выигрывали дела, а когда проигрывали:

Рекомендации Цетробанка России:

Можно ли не оформлять страхование ипотечного кредита

Вопрос с подвохом. Любые банковские организации, в том числе Сбербанк, не имеют права отказать в выдаче займа на основании отказа от страхования. Эта мера имеет добровольный характер. Вы вправе не страховать титул собственности на приобретаемое имущество и свою жизнь, и здоровье при ипотеке. Но избежать страхования имущества на случай его утраты не удастся, потому что ипотечный договор подразумевает залог в пользу банка на приобретаемый объект.

Как поступить? Оформить комплексное страхование и получить более низкую процентную ставку по кредиту и больше шансов на положительное решение. При этом выплачивать ежегодно страховую премию и иметь шанс на возврат средств по ипотеке (в некоторых организациях).

Или застраховать только приобретаемое имущество и получить более высокую ставку по ипотеке, но и отсутствие выплат в страховую. Просто заранее решите, что для вас выгоднее и удобнее.

Как выгодно произвести досрочное погашение кредита?

Детали досрочного погашения (частичного и полного) в любом случае согласовывать с сотрудником банка, так как каждое кредитное учреждение выдвигает свои правила. Нужно быть готовым к тому, что пройдет определенное время, прежде чем банк рассмотрит заявку заемщика и одобрит досрочное погашение.

При залоговом кредите, необходимо кроме справки о погашении взять документ, подтверждающий снятие ареста с залогового имущества. Через три дня после закрытия договора можно прозвонить в банк и уточнить, произведена ли процедура снятия ареста. Только в этом случае можно предпринимать действия по продаже, обмену имущества.

Оформление возврата страховки

Следует понимать, в каких случаях страховщик может отказать в выплате:

- нарушение сроков подачи заявления клиентом;

- неправильно составленное заявление;

- отсутствие справки о полном погашении кредита.

Поэтому, прежде чем отправляться в страховую компанию, лучше проверить, не попадает ли ваш случай под эти правила.

Оформляем возврат страховки при досрочном погашении правильно

Обращаясь в банк за возвратом частичной страховой премии, клиент может потерять время. Банк не вправе отказать в процедуре оформления такого заявления, но на это может уйти время. Так как в этом случае банк будет взаимодействовать со страховой компанией, вести переписку, отправлять документы и т.д.

Обращение заемщиком лично в страховую компанию с заявлением о частичном возврате страховой премии поможет существенно сэкономить время и быстрее добиться желаемого результата.

Как показывает практика, не все российские банки охотно оформляют заявление на возврат страховой премии. Например, в «Бинбанке» и «Абсолюте» сотрудники могут отказать клиенту в такой услуге, но добиться желаемого можно, подав исковое заявление. Сбербанк, ВТБ, Автокредит банк без проблем оформляют такой документ и производят частичный возврат суммы страхового полиса при досрочном погашении.

Правильно оформляем возврат

В случае отказа банка или страховой компании от процедуры оформления возврата частичной страховой премии, всегда можно обратиться в Роспотребнадзор. Эта структура активно взаимодействует с клиентами, предоставляя консультации и работая с жалобами.

Кроме этой организации, в России действуют и другие некоммерческие компании, которые предоставляют услуги по защите потребительских прав. Есть ряд случаев, когда суд обяжет Страховщика вернуть часть средств клиентов, если юристы докажут ,что услуга была навязана вместе с кредитом.

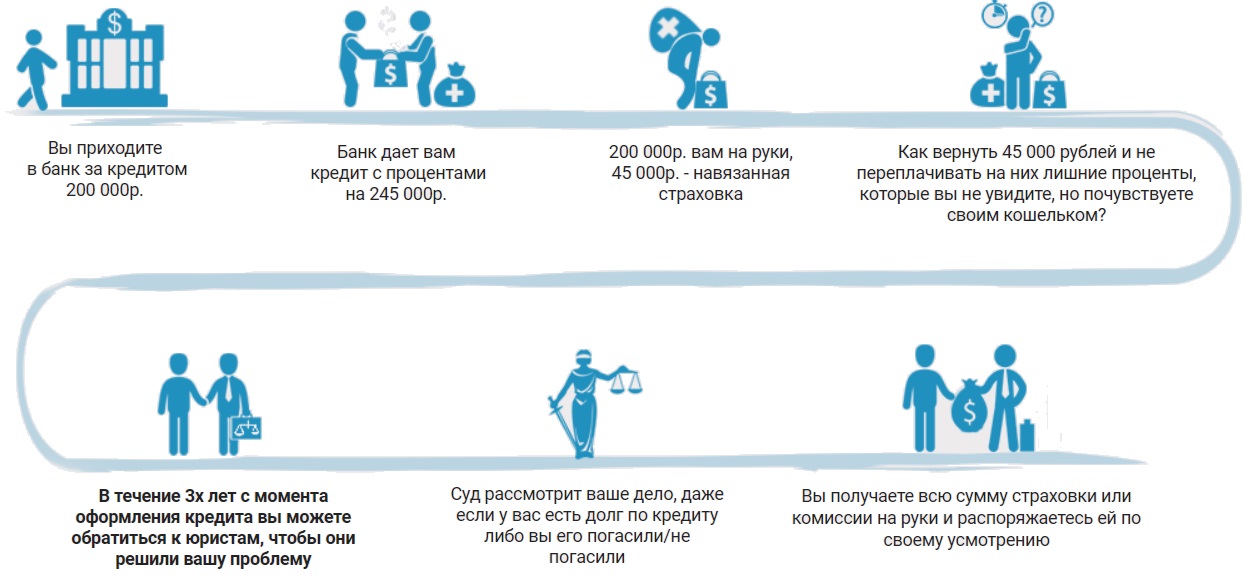

Обращение в такие организации помогут отстоять свои права без дополнительных материальных трат. Одной из таких организация является группа «Правозащитники», где опытные юристы консультируют и помогают отстаивать свои потребительские права клиентам, попавшим в такую непростую финансовую ситуацию. Но не нужно затягивать с подачей иска. Эта организация не берется за дело, если заявление было подано позже трех лет с момента закрытия кредитного договора.

роспотребнадзор

Услуги этих некоммерческих организация оплачиваются за счет банка по решению суда.

В каком случае эти организации могут помочь отстоять интересы? Зачастую так бывает, что клиент, подписывая договор, не имеет понятия о том, что в стоимость ежемесячных платежей входит и сумма страхового полиса. Кредитные специалисты предпочитают умалчивать об этом сервисе во избежание отказа заемщика от страхования.

Поэтому, подписывая кредитный договор, следует внимательно ознакомиться с документом и обратить внимание на следующие пункты:

- кто выступает Страховщиком;

- четкая стоимость страховки с помесячной разбивкой;

- условия страховки и частичного возврата при досрочном погашении;

- порядок оплаты страховки (ежемесячно или единоразово).

Заключение

Возврат средств по ипотеке – относительно новая услуга на рынке кредитования. Схемы взаимодействия с клиентами отработаны еще неидеально. Ни страховая, ни банк не заинтересованы в каких бы то ни было выплатах в сторону заемщиков.

Поэтому следует всегда внимательно читать не только сам кредитный договор, но и страховой полис. Только так вы сможете предусмотреть все непредвиденные обстоятельства.

Помните, что страхование – дело добровольное, никто не вправе навязывать или давить на вас. С другой стороны, если пойти на дополнительные траты в виде страховки и выбрать страховую компанию, которая предоставляет полный или частичный возврат средств, можно спокойно выплачивать долги перед банком, не беспокоясь о будущем.