Как вернуть страховку по кредиту втб 24 после подписания договора?

Содержание:

Как вернуть страховку по кредиту в ВТБ: пошаговая инструкция

Нужно учесть, что досрочное погашение и обычное возвращение страховки — вещи разные. Соответственно, процедуры также различаются, поэтому и рассматривать их следует раздельно.

При досрочном погашении займа

Прежде чем писать заявление, страхователю следует внимательно прочесть кредитный договор или иной документ, в котором прописаны условия оформления полиса. Вполне возможна ситуация, в которой прекращение действия полиса возможно, однако никто страховую премию клиенту возвращать не станет.

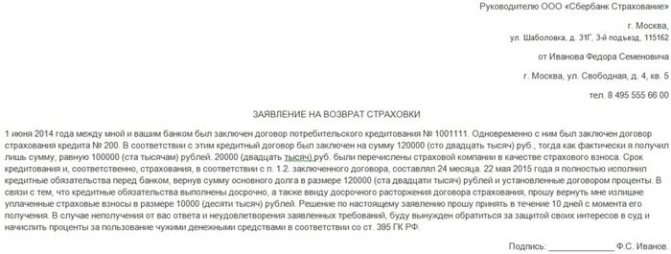

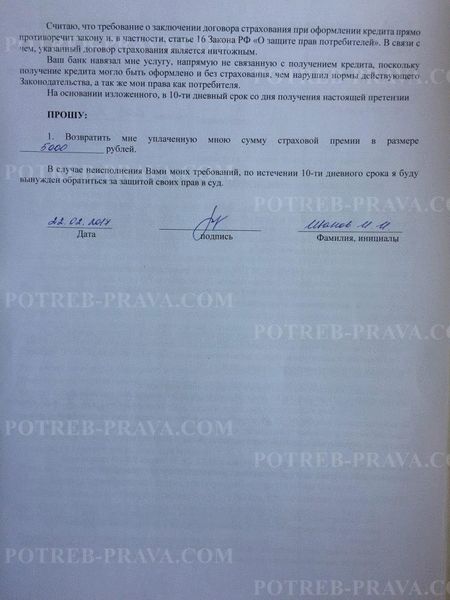

Образец заявления.

Образец заявления.

Если это прописано в договоре, оспорить пункт и получить свои деньги можно лишь в суде. В иске нужно будет сослаться на 958 статью Гражданского Кодекса РФ, в котором регламентирована процедура досрочного прекращения действия страховки. В частности, в статье указано, что досрочное расторжение договора возможно при полностью выполненных обязательствах перед кредитором (в нашем случае — перед банком ВТБ).

Порядок действий следующий:

- Для начала нужно явиться в любое отделение ВТБ и оформить там справку о полном погашении задолженности. Ее выдают на заранее подготовленном бланке, за оформление которого придется заплатить (в ВТБ берут от 500 до 1000 рублей);

- Далее бывшему заемщику нужно лично явиться (или выслать по почте) необходимые документы в офис страхователя: заполненное заявление; копия внутреннего паспорта РФ; кредитный договор; договор страхования; справка об отсутствии задолженности; квитанция, платежное поручение или иной документ об оплате страховой премии;

- Заявление составляется по образцу, выдаваемой в страховой компании. В нем нужно заявить о своем желании прекратить действие договора, попросить возмещение трат в счет страховых выплат, а также привести основания для расторжения договора. В данном случае нужно написать: «на основании полного выполнения обязательств перед банком-кредитором (в соответствии со ст. 958 ГК РФ)»;

- Один экземпляр заявления остается в офисе, другой возвращается клиенту. На документе обязательно должна стоять дата подписания документа, его входящий регистрационный номер, а также подпись сотрудника, его принявшего;

- Страховая компания обязана ответить о принятом решении в письменном виде. На это отводится не более 10-ти рабочих дней;

- При получении одобрения, в течение одного рабочего дня, деньги должны поступить на счет заявителя (он должен быть указан в заявлении). Если же страхователь отказался выплачивать, при этом клиент абсолютно уверен, что отказ неправомерен — отказ в письменной форме необходимо сохранить, т.к. он очень пригодится во время судебных разбирательств.

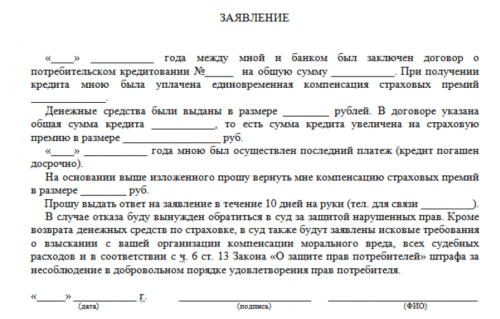

Образец заявления для ВТБ Страхование.

Образец заявления для ВТБ Страхование.

После подписания кредитного договора

Даже если досрочно кредит еще не погашен, отказаться от страховки все равно возможно, так как кредиторы, не желая упускать ни одного клиента, дают людям возможность вернуть деньги за страховку по кредиту — в частности, это можно наблюдать и в ВТБ 24.

Порядок действий в целом схож с предыдущим, за исключением некоторых особенностей: страховка должна быть оформлена персональная, а не коллективная. Кроме того, отказ от полиса возможен лишь в течение 14-ти календарных дней с момента ее оформления. Эти временные рамки называются «периодом охлаждения», если выйти за его пределы, страхователь будет иметь полное право отказать в возмещении страховых выплат.

- Необходимо отправить в страховую контору пакет документов: страховой полис; кредитный договор; копия внутреннего паспорта РФ; бумаги, свидетельствующие об оплате страховых премий. Предъявить документы можно лично или выслав по почте;

- В течение 10-ти рабочих дней (14-ти календарных) страховая компания должна дать ответ в письменной форме — по адресу из заявления;

- Если ответ положительный, деньги в наличной форме можно забрать в офисе компании. Получить сумму «безнала» на счет, указанный в заявлении, можно, если эта просьба сформулирована в документе.

Как отказаться от страховки

Гражданский Кодекс РФ содержит статьи, согласно которым услуга страхования оформляется клиентом на добровольной основе. Банк ВТБ 24 предполагает отказ от нее по истечении 6 месяцев погашения кредита. Достаточно будет написать соответствующее заявление по образцу банка. В этом случае клиент получит обратно сумму, уплаченную за услугу страхования.

Заявление на отказ

Если клиент принимает решение больше не пользоваться услугой страхования, то ему достаточно будет обратиться в любое отделение банка ВТБ 24 и написать соответствующее заявление. Посещать страховую компанию лично нет необходимости. Отказаться от данной услуги можно только через 6 месяцев после оформления кредитного договора и при условии, что платежи по кредиту вносились ежемесячно и без просрочек. Если написать отказ раньше, то ставка по кредиту резко возрастет.

Если по каким-либо причинам ВТБ 24 отказывается расторгнуть договор со страховой компанией, то восстановить справедливость можно в суде. Для этого потребуется собрать пакет документов, в том числе сам кредитный договор и официальный письменный отказ банка о расторжении страхового договора.

Скачать бланк заявления можете здесь, нажмите правую кнопку мышки на изображении и нажмите “Сохранить изображение как…” и распечатайте на своем компьютере.

Заявление на отказ страховки ВТБ Страхование

В заявлении на отказ от страховой услуги в обязательном порядке должны содержаться следующие сведения о заемщике:

- ФИО клиента;

- контактный номер телефона;

- паспортные данные заемщика;

- веские причины, по которым заемщик желает расторгнуть договор страхования (к примеру, услуга была оформлена по умолчанию или была навязана);

- текущая дата и подпись.

Попробуйте написать заявление на отмену страховки по кредиту в ВТБ и согласовать данный вопрос с финансовой организацией. Если ничего не получится, тогда обращайтесь в суд для решения этой ситуации.

Для написания заявления и принятия его к рассмотрению при заемщике должен быть страховой полис. Заявление также должно содержать отметку о том, инициатором расторжения страхового договора является именно заемщик. Как только банк принимает заявление, договор с этого момента автоматически считается расторгнутым. В течение 14 дней на счет клиента поступают денежные средства за услугу.

Бывает и так, что заявление клиента принято, но страховой договор остается действующим, то есть страховая компания или банк игнорируют документ и желание заемщика. В этом случае клиентом должна быть написана претензия, а пункт договора о заключении страхования признают недействительным в судебном порядке.

Как происходит отмена страховки

Перед подписанием любого пакета документов важно ознакомиться с его содержимым, четко осознавать, под чем ставится подпись. Если какие-либо документы или конкретные пункты их непонятны, за разъяснением необходимо обратиться к сотруднику банка

Помните, что эта услуга резко меняет фактическую сумму переплаты по кредиты в большую сторону, поэтому до подписания кредитного договора убедитесь в том, что страховой полис не навязан и не оформлен по умолчанию.

Перед написанием заявления на отмену страховки, обязательно проанализируйте свои действия и их последовательность. Это поможет не запутаться и добиться положительного результата в данной процедуре.

По договору автокредитования услуга страхования будет являться обязательным пунктом договора. При оформлении потребительского кредита страховка добровольна, но без нее может прийти отказ по заявке или же кредит будет одобрен, но с более высоким процентом годовых.

При написании отказа по страхованию оперировать необходимо положениями 935 ст. ГК РФ. Страховая компания может как самостоятельно принять заявление об отказе от услуги, так и банк часто принимает на себя эту обязанность и передает данные страховщику.

Какие способы получения страховки существуют

Заемщики могут заключить договор страхования с любой страховой компанией, перечень которых имеется на сайте банка. Каждая из них выдвигает собственные условия по перерасчету страховой премии в случае расторжения договора.

Возвратить страховую премию после прохождения периода охлаждения возможно только на условиях, определенных в договоре страхования. Если такая возможность договором не установлена, то получить деньги не получится даже через суд.

Это может быть смерть застрахованного по иной причине, что была указана в полисе. В этом случае, в течение 15 дней после получения заявления, страховая компания возвращает часть премии, которая рассчитывается в пропорциональном отношении к сроку, от момента заключения договора до наступления события.

Заявитель должен приложить к заявлению следующий пакет документов:

- Копия паспорта застрахованного;

- Копии документов, подтверждающих факт наступления события;

- Дополнительные документы на усмотрение страховой компании.

Сейчас выделяют два метода получения средств. Это можно сделать при помощи СК или же обратившись для выплат в банковское учреждение. Куда именно обращаться, можно определить по месту оформления и подписания соглашения.

Обозначьте в заявлении свою просьбу произвести полагающуюся выплату, предоставив полный возврат оплаченной в качестве страховки суммы.

Важно! Если заявление передается почтовой службой, то обязательно оформите заказное письмо с наличием уведомления – это гарантия передачи заявления в руки адресату. Или же вручите документ уполномоченному специалисту сами

Если на заявление отреагировали письменным отказом, то нужно спланировать свои дальнейшие действия. Первое – опротестуйте его в Роспотребнадзоре. Второе – подготовьте иск и передайте его для рассмотрения в ближайший суд, затем ждите соответствующего уведомления.

Но перед обращением запомните, что каждое свое действие следует обдумывать до мелочей и тщательно подготавливаться, ведь при неправоте придется понести затраты в виде судебных издержек и прочих комиссий.

Оцените ситуацию и сделайте вывод – целесообразно ли тратить свое время и вкладывать свои средства? Будет ли результат выигрышным, в том числе, и в финансовом плане?

2 (два) варианта.

| Первый вариант возврата страховки ВТБ Финансовый резерв (заключение страховки в другой компании) | Второй вариант возврата страховки ВТБ Финансовый резерв (без заключения страховки в другой компании) |

|---|---|

| Изучение всех документов (анкета-заявление на получение кредита; кредитный договор; страховой полис; особые условия страхования). | Изучение всех документов (анкета-заявление на получение кредита; кредитный договор; страховой полис; особые условия страхования). |

| Изучение перечня страховых компаний и требований к страхованию (ссылка приведена в данном видео). | Не делаете. |

| Обзвон трех-четырех страховых компаний и сбор условий страхования по вашей ситуации. Выбор одной страховой компании с наиболее выгодными условиями страхования. Легче найти страховую компанию при возврате страховки Финансовый резерв «Лайф+». Введем обозначение для страховки в другой компании – «другая страховка». | Не делаете. |

| Заключение другой страховки в день оформления кредита, анкеты-заявления, страхового полиса Финансовый резерв. | Не делаете. |

| Направление в банк уведомления с копией другой страховки, что Вы заключили другую страховку, по Почте России с описью вложения. В день оформления кредита, анкеты-заявления, страхового полиса Финансовый резерв. | Не делаете. |

| В течение 14 календарных дней подготовка и подача комплекта документов для возврата страховки ВТБ Финансовый резерв. | В течение 14 календарных дней подготовка и подача комплекта документов для возврата страховки ВТБ Финансовый резерв. |

| Получение возврата страховки ВТБ Финансовый резерв в течение 10 рабочих дней. | Получение возврата страховки ВТБ Финансовый резерв в течение 10 рабочих дней. |

| Подготовка и подача претензии в банк ВТБ, если банк увеличит процентную ставку по кредиту (ссылаетесь на разные названия страховок и на другую страховку). | Подготовка и подача претензии в банк ВТБ, если банк увеличит процентную ставку по кредиту (ссылаетесь на разные названия страховок). |

| Представление своих интересов в суде, если банк ВТБ увеличит процентную ставку по кредиту (ссылаетесь на разные названия страховок и на другую страховку). | Представление своих интересов в суде, если банк ВТБ увеличит процентную ставку по кредиту (ссылаетесь на разные названия страховок). |

| У вас два довода на увеличение процентной ставки по кредиту: разные названия страховок и наличие другой страховки. | У вас один довод на увеличение процентной ставки по кредиту: разные названия страховок. |

Процедура возврата

Если вы хотите осуществить возврат страховки в ВТБ 24, следует подавать заявку на это вместе с заявкой на досрочное погашение кредита. Если вы подадите заявление еще до инициации процедуры досрочного погашения долга, вам откажут. Если вы сначала погасите долг, а потом подадите заявление, вам тоже откажут. Делать все нужно своевременно. Что дальше?

- Погашаете кредит в ВТБ 24 досрочно. Погашать кредит следует полностью и досрочно.

- Берете в отделении банка ВТБ 24 справку о том, что у вас больше нет долгов перед кредитной организацией.

- Прилагаете к уже имеющемуся заявлению пакет документов, чтобы подтвердить досрочное погашение долга.

- Если банк принимает положительное решение, он высчитывает сумму страховой премии, которая подлежит возврату пропорционально неиспользованному сроку кредита.

Будьте готовы к тому, что банк не пойдет вам навстречу. В этом случае придется действовать более решительно, поскольку спор может затянуться.

Если в возврате отказывают?

В том случае если страховая компания и банк отказывают в возврате неиспользованной части страховки, придется писать претензию. Претензия пишется на имя управляющего отделением банка ВТБ 24 в свободной форме. Для того чтобы ее написать, не нужно нанимать юриста, на этой стадии спора вы еще можете действовать самостоятельно.

Описывая суть претензии, укажите на нормы действующего гражданского законодательства, которые позволяют гражданину досрочно расторгать договор страхования. Также сошлитесь на ст. 958 ГК РФ, которая указывает на ничтожность страхового риска после прекращения кредитного обязательства. В общем, нужно приложить максимум усилий, для того чтобы наиболее полно раскрыть свою позицию.

Правда, если речь идет о договоре страхования жизни или займа, в котором физическое лицо выступает только выгодоприобретателем, а страхователем и страховщиком – банк и страховая компания, вы получите 100% отказ. Данный отказ хорошо юридически мотивирован, поэтому в суд обращаться, смысла нет, потеряете деньги и время.

Если речь идет о договоре страхования, в котором заемщик выступает не только как выгодоприобретатель, но и как сторона соглашения, можно побороться. В этом случае, скорее всего, будет достаточно претензии. Банк, чувствуя свою неправоту, пойдет на попятную, поскольку не захочет нести судебные издержки. Прежде чем требовать возврат неиспользованной части страховки, покажите договор страхования опытному юристу для оценки досудебной и судебной перспективы потенциального спора.

Если кредит уже погашен?

Когда кредитное обязательство полностью погашено и проходит уже больше двух недель, некоторые бывшие заемщики задумываются о возврате неиспользованной части страховки. Не стоит задумываться, только расстроитесь, поскольку после прекращения кредитного обязательства возврат страховки возможен только, если вы ранее обращались по этому поводу в банк, либо инициировали спор. В остальных случаях, после погашения кредита, страховку вернуть нельзя, даже в части.

Итак, мы пришли к неутешительному выводу о том, что ВТБ 24, в большинстве случаев, неиспользованную часть страховки не возвращает. В Сбербанке, например, такой возврат предусмотрен коллективным договором, в ВТБ 24 ничего подобного нет, поэтому добиваться правоты придется через суд с минимальными шансами на успех!

Договор страхования для заемщика

Оформляя кредит на заемщика возлагаются обязательства его выплачивать. Но существует два предусмотренных законом случая, когда обязательства выполнять затруднительно:

Возможность получить страховую премию зависит от условий договора

- При его смерти данные обязательства переходят по наследственным правам его преемникам.

- При потере трудоспособности из-за травмы/болезни кредитные обязательства выполнять затруднительно.

Один из вышеуказанных случаев ведет к невыполнению кредитных обязательств.

Страхуя жизни и здоровье заемщик получает для себя гарантию и, одновременно, гарантирует кредитору, что средства будут возвращены при любых обстоятельствах. Даже в том случае, если у заемщика возникнет непредвиденная ситуация, обязательства по кредиту возлагаются на страховую компанию.

Страховка — значительное увеличение стоимости кредита

Можно ли не оформлять договор страхования жизни и здоровья

Страхование жизни и здоровья при получении кредита в банке ВТБ 24, как и во всех остальных банках, является не обязательным условием. Но каждый кредитный специалист настоятельно рекомендует оформить данный договор, обосновывая это тем, что вы можете не получить кредита по причине отказа банка. В реальности это не так, если вы являетесь платежеспособным и финансово ответственным заемщиком, банк выдаст кредит в любом случае. Но есть один недостаток – кредитная ставка будет несколько выше, хотя это не так критично.

Страховка дополнительной услугой и не может быть навязана заемщику

Страховка при получении кредита в ВТБ 24 — это допуслуга, вы вправе от нее отказаться. Хотя не нужно удивляться, если финансовое учреждение откажет вам в выдаче кредита, поскольку банк не должен разъяснять причины принятого решения. При этом следует хорошо подумать о подписании договора страхования:

- Цена полиса страхования довольно высока, попросите сотрудника банка, оформляющего кредит, показать вам оба графика платежей (со страховкой и без нее). Оцените разницу. К слову, даже банк назначит повышенные проценты по кредиту без оформления страховки, то это будет стоить гораздо дешевле.

- Плату за страховку заемщик вносит единовременно, но из средств банка. Они добавятся к сумме вашего займа (т.е. оформляя кредит в 300 тысяч рублей и стоимости страховки в 50 тысяч рублей сумма вашего займа составит 350 тысяч рублей) или будут вычтены из запрашиваемой вами суммы (т.е. при оформлении кредита 300 тысяч рублей и стоимости страхового полиса 50 тысяч рублей на руки вы получите 250 тысяч рублей).

Страховка значительно увеличивает стоимость кредита

Вывод один: для заемщика страхование жизни и здоровья — это значительные расходы, причем зачастую совершенно неоправданные. Поскольку страховая компания будет выплачивать ваш долг лишь в 2-х случаях:

- при наступлении инвалидности 1 или 2 группы;

- при наступлении смерти.

Хотя это будет зависеть от избранной программы страхования.

Оформление кредита без дополнительной услуги

Чтобы менеджер банка не стал навязывать вам страхование жизни и здоровья, лучше подготовиться к посещению банка и подаче заявки на получение кредита. Только в таком случае вам не придется решать такой вопрос, как вернуть деньги за страховку. Итак, как можно оформить заем без страхового полиса:

- изначально предупредите сотрудника банка о том, что страховой полис не нужен;

- если менеджер станет настаивать на том, что страхование обязательно по договор, попросите его бланк кредитного договора и указать на соответствующий пункт;

- если представитель банка не сможет удовлетворить вашу просьбу, тогда сразу звоните на горячую линию (телефон всегда указан на информационном стенде) и уточняйте правомерность действий данного сотрудника;

- когда клиентской службой будет подтверждено, что страхование жизни и здоровья не обязательно снова обратитесь к менеджеру, оформляющему вашу заявку, чтобы она была оформлена без дополнительной услуги;

- в случае получения отказа оставляйте письменную претензию в отделении оформления заявки или устную по телефону горячей линии, в которой подробно опишите факт навязывания вам дополнительной услуги и обязательно идентифицируйте обслуживающего вас сотрудника.

Прежде чем подписать страховой договор внимательно изучите его!

Оставлять заявку на кредит на предлагаемых условия не надо. Следует дождаться ответа из банка. Как правило, кредитно-финансовое учреждение приносит извинения за возникшие «недопонимания» и приглашает оформить заявку без дополнительной услуги.

По каким видам кредитов предусмотрено страхование

ВТБ может похвастаться достаточно широкой линейкой продуктов. В активе банка по состоянию на 2018 год есть потребительские и автокредиты, кредитные карты и ипотека. И каждая из вышеперечисленных программ предусматривает различные виды страховой защиты и заключение индивидуального либо коллективного договора страхования.

Так, при оформлении кредитки банковские менеджеры будут навязывать одну из двух программ страхования:

- Защита от потери источника доходов: включает выплату страховой суммы, если заемщик потеряет работу, а также в случае полной или временной утраты трудоспособности в связи с болезнью или по причине несчастного случая. Полное погашение кредита осуществляется в случае смерти заемщика.

- Защита кредита. Эта программа предусматривает компенсацию непогашенной суммы кредита за счет денег страховой компании в случае временной потери трудоспособности, приобретения инвалидности в результате болезни или от несчастного случая, а также в случае смерти заемщика в связи с болезнью или по причине несчастного случая.

Обратившись за потребительским кредитом в ВТБ, необходимо быть готовым к страхованию по одной из двух программ:

- «Лайф » – предусматривает только страховку жизни и здоровья физических лиц.

- «Профи» – эта программа помимо страхования рисков от временной или постоянной потери способности работать и смерти также включает страховку от потери работы.

Также в соответствии с действующим законодательством обязательно осуществляется страховка ипотеки от рисков повреждения и утраты. Дополнительно банк будет требовать застраховать жизнь и здоровье, а также подписать договор титульного страхования. Эти страховки являются добровольными, но с целью более эффективного влияния на заемщика банк повышает процент по кредиту в случае их отсутствия. Таким образом, клиенту приходится выбирать: либо платить больше по ипотеке на 1%, или же нести дополнительные расходы.

Страховка платится ежегодно до момента окончательного погашения кредита, исключением является титульное страхование – только в течение первых трех лет после подписания договора купли-продажи недвижимости.

Пошаговая инструкция

Если вы являетесь финансово ответственным и платежеспособным человеком, то банк не захочет упускать такого заемщика и, скорее всего, выдаст вам кредит. Единственное – процентная ставка по платежам может быть более высокой.

https://youtube.com/watch?v=fHDwA5H6w88

Вместе с ним направляйтесь в судебную инстанцию.

Список документов, который понадобится вам при обращении в суд с целью вернуть деньги:

- паспорт;

- кредитный договор;

- справка об отсутствии задолженности перед банком;

- чеки, которые подтверждают полную выплату страховки.

Получается, что ежемесячно плательщик вносит выплаты не только по задолженности по кредиту и процентам, но и по страховке.

Несмотря на то, что итоговая сумма получается больше, такой вариант обходится гораздо дешевле, чем повышение годовой ставки по процентам.

Как рассчитывается затраченная сумма? Сначала высчитываются выплаты, произведенные в пользу банка: пропорциональное соотношение использования кредитных средств и времени действия программы. Полученный остаток перечисляется на расчетный счет клиента.

Страховка по закону является добровольным желанием заемщика. Об этом гласит ст. 935 ГК РФ. Поэтому, если банк заставляет оформлять страховку принудительно, то это является нарушением. Однако, закон позволяет банкам увеличивать процент по кредиту, если заемщик отказывается от страховки.

Ст.32 ФЗ «О защите прав потребителя» гласит о том, что потребитель вправе отказаться от исполнения договора при условии оплаты затрат, понесенных исполнителем. Другими словами, если кредит будет закрыт досрочно, то страховщику будет нечего обслуживать, следовательно, заемщик может вернуть уплаченные взносы за оставшийся срок кредита обратно.