Взять ипотеку с плохой кредитной историей: список банков

Содержание:

- Отделения и филиалы банков, предоставляющих услугу в Люберцах

- Что такое кредитная история, и почему она может быть плохой

- Требования к заёмщику

- Можно ли получить кредит на покупку авто с плохой кредитной историей

- Как повысить шансы на одобрение ипотеки, имея плохую кредитную историю

- Кредитная история для ипотеки

- Почему вам не дадут кредит с плохой кредитной историей

- Услуги ипотечного брокера

- Получение военной ипотеки с плохой КИ

- Как изменить платёжную историю?

- Кредиты с плохой кредитной историей в городах поблизости

- Условия ипотечного кредитования

- Ипотека

- Что такое «черный список»

- Какие кредитные программы на покупку жилья предлагают банки в Москве

- Документы, предоставляемые при оформлении ипотеки

- Заключение + видео по теме ?

Отделения и филиалы банков, предоставляющих услугу в Люберцах

-

- Дополнительный офис «Люберецкий» Филиала «Центральный» Банка ВТБ (ПАО)

- Люберцы, улица Кирова, 3

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Мини-офис № 092

- Люберцы, мкр. Городок А, улица Побратимов, 7

- Время работы:

- Пн.—Вс.: 10:00—22:00

-

- Операционный офис «Октябрьский проспект»

- Люберцы, мкр. Городок А, улица Смирновская, 16

- Время работы:

- Пн.-Пт.: 09:00—20:00Сб.: 10:00—19:00

-

- Доп.офис №9040/01201

- Люберцы, мкр. Городок А, улица Комсомольская, 15А

- 8 800 555-55-50

- Время работы:

- Пн.:с 08:30 до 18:30Вт.:с 08:30 до 18:30Ср.:с 08:30 до 18:30Чт.:с 08:30 до 18:30Пт.:с 08:30 до 18:30Сб.:с 09:30 до 16:30

-

- Дополнительный офис Люберцы

- Люберцы, мкр. Городок А, Октябрьский проспект, 49

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница c 09-00 до 19-30 (без перерыва) суббота c 09-00 до 15-00 (без перерыва)

Что такое кредитная история, и почему она может быть плохой

Пожалуй, каждый человек хоть раз в жизни брал кредит на какие-либо нужды. Мало, кто может похвастаться тем, что всю жизнь прожил без кредитов. Каждый раз, когда вы заполняли заявление и подписывали договор, в нем была графа, которая позволяет финансовой организации отправлять сведения об этом кредите в Бюро кредитных историй. Если вы в этой графе отказываетесь ставить галочку, вас как минимум сочтут ненадежным плательщиком.

Подобное досье заводится как только вы берет свой первый кредит и хранится оно 15 лет. Конечно, ждать истечения этого срока, чтобы исправить историю, не представляется возможным.

Из таких вот сведений о ваших выплатах, досрочных погашениях и просрочек и составляется кредитная история. Банк может сделать запрос в Бюро и узнать, стоит ли вам доверять. В каких же случаях кредитная история может быть испорчена?

Забыли заплатить. Бывает, что в суматохе дел забываешь о заветной цифре в календаре и не платишь вовремя. Кажется, что ничего страшного немного опоздать, но банки такие вещи не прощают

Небольшие и редкие просрочки сильно ничего не испортят, но при выдаче займа на это могут обратить внимание.

Просрочили выплату на месяц и более. Если вы закрыли долг позже, чем полагается, вас сочтут неблагонадежным заемщиком

Банку будет уже все равно, что заставило вас опоздать с выплатой: болезнь, зарплату задержали и т.д. Вы должны были предупредить об этом заранее, а еще лучше предоставить доказательства. На слово вам едва ли поверят.

Вообще не смогли выплатить кредит. Если на вас до сих пор висит займ, который вы и не смогли погасить, это делает вашу историю не просто плохой, а крайне плохой. Вероятность, что банк решится выдать вам ипотеку, очень мала.

Вы не виноваты. Не всегда в том, что кредитная история испорчена, есть ваша вина. По некоторым причинам может произойти ошибка в банке или самом бюро. Возможно, вы сделали платеж, а он дошел только через несколько дней, банк по ошибке принял это за просрочку. Если вы уверены, что всегда платили исправно, обратитесь в банк, предъявите чеки с датами, чтобы ваше честное имя восстановили.

Досрочное погашение. Казалось бы, это несомненное достоинство – вернуть банку деньги раньше срока. Однако финансовые организации очень не любят лишать себя прибыли и процентов. С этой целью иногда вводятся комиссии на досрочное погашение. Конечно, ваша кредитная история не может считаться абсолютно плохой, но и положительного в этом мало.

Требования к заёмщику

Можно обратиться в некрупный банк, где условия максимально лояльные. Там сотрудники готовы пойти навстречу и одобрить заявку на ипотечное кредитование, даже если в прошлом были нарушения, негативно отразившиеся на КИ

При этом важно доказать, что на данный момент финансовые трудности уже утратили актуальность и положение стабильное, что нет сомнений относительно аккуратности и добросовестности погашения ипотеки.

Оптимальный вариант – подать заявку в том банке, где уже было успешное сотрудничество. Если в данной финансовой организации клиент уже брал кредит, аккуратно его выплачивал, демонстрировал свою благонадежность, вероятность одобрения будет существенно выше

Бесспорно, не стоит обращаться в банк, если вы недавно именно в нем допускали нарушения, просрочки и задолженности: в подобной ситуации заявка наверняка будет отправлена напрасно.

Оформление через посредников. Некоторые обращаются к кредитным брокерам, а другие предпочитают оформить ипотеку на ближайшего родственника, члена семьи, надежного человека. Данный путь связан с определенными рисками, имеет свою специфику, но при условии взаимного доверия дает хороший результат.

Высокий уровень лояльности демонстрируют застройщики. У них снижена планка требований к заемщикам, поэтому шансы на одобрение заявки на ипотеку непосредственно в компании застройщика будут существенно выше. Эксперты отмечают, что стопроцентного одобрения и здесь не стоит ожидать, но все-таки шансов заметно больше. Понадобится подтвердить свой уровень платежеспособности, чтобы перекрыть отрицательный эффект от испорченной кредитной истории.

Привлечение поручителей. Оптимальный вариант связан с поручительством. Когда есть возможность привлечь в роли гаранта человека с отличной репутацией, высоким кредитным рейтингом, вероятность одобрения резко повышается. Дело в том, что поручитель фактически делит финансовые обязательства перед банком с заемщиком, в конечном итоге риски финансовой организации будут сведены к минимуму.

Важно понимать, что в роли поручителя должны выступить члены семьи, близкие родственники. Например, это может быть супруг.

Аренда и последующий выкуп. Лизинг является отличным экономическим инструментом, но он не так часто применяется. Здесь потребуется отыскать удобный вариант, подходящую недвижимость и именно того продавца, который согласится сдавать жилье в аренду с последующим выкупом. При этом арендные взносы частично или полностью будут засчитываться в счет оплаты покупки. Такая схема напоминает ипотеку, когда человек проживает в квартире, фактически уже ее использует, постепенно расплачиваясь за нее.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Можно ли получить кредит на покупку авто с плохой кредитной историей

Шансы получить одобрение заявки на автокредит остаются, даже если кредитная история покупателя испорчена. Решение в каждом случае принимается индивидуально, и КИ — не единственный фактор, от которого оно зависит. Применительно же к КИ на решение способен повлиять и характер пятен на истории конкретного заёмщика — насколько плохо обстоит дело с его кредитной историей и почему.

Если у заёмщика в прошлом были просрочки и невозвраты по займам, шанс получить одобрение автокредита всё же есть, особенно если заявка подаётся не в банке, а через автосалон, где планируется покупка. По статистике, отказ получает лишь 1% таких заявок. И вряд ли у всех из оставшихся 99% покупателей кредитная история была без сучка, без задоринки. Крупный автосалон сотрудничает в среднем с 10–15 банками. А у каждого из них своя кредитная политика. Крупные банки, такие как «Сбербанк», «ВТБ24» и другие, у которых и условия кредитования относятся к наиболее приемлемым, предпочитают по максимуму отсеивать проблемных клиентов. Но есть и другие, готовые пойти на риск ради увеличения клиентской базы заёмщиков, в частности, по автокредитам. Но и риски свои будут компенсировать ужесточением условий кредитования. В частности, более высокой процентной ставкой, коротким сроком кредитования и меньшей суммой займа.

Некоторые автосалоны предлагают помочь в подборе кредита при плохой истории, но предупреждают — условия будут жёстче стандартных

Кредитная история заёмщика при его оценке банком рассматривается в совокупности с другими факторами. Поэтому банки нередко готовы закрыть глаза на проблемы с КИ при соответствии подателя заявки на автокредит дополнительным требованиям, в числе которых встречаются такие:

- высокий доход: если в большинстве регионов для одобрения автокредита достаточно подтверждённых заработков от 10–15 тыс. рублей в месяц, заёмщику с проблемной КИ потребуется от 45 тыс. р.;

- повышенный первый взнос — минимум 20% стоимости авто при стандартных 10–15%, а лучше — все 40–50%;

- более долгий стаж на текущем месте работы: от 6 до 24 месяцев при стандартных 3–6;

- дополнительное обеспечение в виде залога, например, недвижимости или поручительства третьего лица с хорошей кредитной историей и высоким доходом;

- рекомендательное письмо от работодателя;

- подтверждения, что прежние просрочки, если дело в них, случились по уважительным причинам — тяжёлая болезнь, потеря работы и подобные.

Можно ли получить автокредит с плохой кредитной историей на покупку в трейд-ин

Схема трейд-ин заключается в том, что в качестве первого взноса в уплату за новый автомобиль, приобретаемый в автосалоне, засчитывается стоимость машины покупателя, которую он сдаёт на реализацию в тот же салон. Разницу в цене можно доплатить как собственными деньгами, так и кредитными. А залогом по такому займу будет уже новый автомобиль.

Ситуация с одобрением кредита при таком раскладе такая же, как и при обычной покупке. Шансы на одобрение остаются даже при плохой КИ, но, скорее всего, в дополнение к автомобилю, сдаваемому на комиссию, придётся внести часть стоимости нового авто и своими деньгами. Чем меньше сумма, которую запрашивает заёмщик и её удельный вес в стоимости автомобиля, тем выше вероятность, что банк одобрит заявку. Например, человек сдаёт в трейд-ин старый автомобиль за 200 тыс. рублей и хочет приобрести новый за 500 тыс. Если он дополнительно вносит ещё 200 тыс., а кредит просит на 100, вероятность, что банк не отклонит заявку, выше, чем когда бы он ограничился стоимостью своего авто, а кредит запросил на недостающие 300 тыс.

Отдельная история — сдача в трейд-ин машины, по кредиту на которую возникли проблемы. Такой вариант возможен только по согласованию с банком. Но вырученные деньги должны пойти на погашение ранее взятого кредита. Не всегда получается сдать на перепродажу в автосалон и кредитное авто, проблем с займом на которое нет. Такой вариант возможен, но всё решает банк.

Как повысить шансы на одобрение ипотеки, имея плохую кредитную историю

Несмотря на то что банки неохотно выдают ипотечные ссуды лицам с плохой КИ, тем не менее есть несколько действенных способов, которые существенно повысят шанс на одобрение заявки.

Так, заемщику следует принять во внимание следующие рекомендации:

- Необходимо заранее подготовить полный пакет бумаг, которые может потребовать банк.

- Обязательно следует побеспокоиться о справке, подтверждающей уровень дохода заемщика.

- Еще одним плюсом будет наличие дополнительного дохода и возможности документально подтвердить его.

- Для увеличения шансов на получение ипотеки следует представить банку надежных поручителей.

- При наличии свободных денежных средств их можно разместить у того же кредитора под депозит. Это повысит доверие к заявителю.

- Также не стоит забывать про свой внешний вид и поведение. Посещая банк, выглядеть нужно опрятно и адекватно себя вести.

Факторы, влияющие на решение банка

Как показывает практика, при принятии решения о выдаче ипотечного кредита банк опирается на следующие основные показатели:

- уровень дохода потенциального заемщика и стабильность денежных поступлений;

- количество лет, которые клиент отработал на последнем рабочем месте (обычно стаж должен быть не менее 1 года);

- готовность заемщика привлечь поручителей;

- наличие у заявителя ценного актива (например, недвижимости), который может выступать в качестве дополнительного залога по кредиту;

- состояние кредитной истории (отсутствие просрочек, судебных тяжб с банками и т. д.);

- отсутствие незакрытых задолженностей в других банках;

- внешний вид клиента, его манера общения и поведение.

Таким образом, из перечисленных выше факторов складывается общая картина, на основании которой банк принимает решение о выдаче ипотеки или же отказе в оказании такой услуги.

Возможно ли исправить ситуацию и как это сделать

У заемщика с плохой КИ есть возможность изменить свое положение в лучшую сторону. Однако действия в данном случае будут зависеть от конкретных обстоятельств. Тут возможны два варианта развития событий:

- Кредитная история испорчена по ошибке – к примеру, банк ошибочно занес своего клиента в черный список. На практике подобные случаи происходят редко, однако если это все же случилось, то в данном случае достаточно обратиться к кредитору и потребовать восстановления справедливости. Как правило, банки оперативно вносят нужные корректировки.

- Результатом формирования плохой КИ являются виновные действия самого заемщика – подобные ситуации встречаются часто. В данном случае внести какие-либо исправления в существующую кредитную историю не получится, однако гражданин может попробовать реабилитироваться в глазах кредиторов, поочередно взяв несколько небольших ссуд и своевременно их вернув. Чем больше будет добросовестно закрытых кредитов, тем выше шанс на одобрение ипотеки.

Кредитная история для ипотеки

Важно! При обращении в кредитную организацию следует предоставлять о себе только правдивую информацию, пусть она даже окажется не в вашу пользу, но зато это укажет на вашу порядочность и искренность. Таких заемщиков банки ценят, и у вас появится больше шансов на получение ипотеки в этом банке

После подачи заявки кредитор первым делом проверит кредитную историю, может оказаться так, что при ее заполнении просто произошла ошибка и на самом деле все не так и плохо. В этом случае потребуется отправить запрос в БКИ, после этого следует посетить банк, в котором был оформлен кредит, и постараться разобраться там, для этого потребуется иметь все квитанции об уплате кредита за весь срок. Если вам удастся доказать свою правоту, то в кредитную историю будут внесены изменения, благодаря чему с оформлением ипотеки проблем не возникнет.

Почему вам не дадут кредит с плохой кредитной историей

Кредиторов много. Разберем логичные действия всех.

Банки

Про государственные банки можете забыть сразу, туда даже обращаться не стоит. Но если раньше вам можно было попытать счастья в банках коммерческих, которые выдавали в свое время кредиты намного охотнее, то теперь ваш поезд ушел. Мало какой коммерческий банк, работающий в рамках закона, пойдет на такой риск. Они имеют право не давать вам объяснений на этот счет, но причины, поверьте, есть.

Факторы, которые влияют на одобрение кредита в банке

Таких факторов, которые препятствуют получению кредита в банке, можно назвать несколько:

- Ваша кредитная история. Эта причина самая главная на сегодняшний день. Если заемщик ранее не выполнял обязательства по кредитам, то он автоматически переходит в категорию граждан, имеющих низкий кредитный рейтинг. Риск невозврата нового долга у заемщика с плохой КИ очень высок, а очень высокие ставки, которые могли бы нивелировать его для банка, ограничены регулятором — Банком России.

- Гарантии. Банк, опасаясь невозвратных долгов, просит залог или оформление поручительства. Закон запрещает кредитору забирать у вас единственное жилье, к тому же если оно — обремененное несовершеннолетними детьми или недееспособными родственниками.

Автомобиль? Не выгоднее ли просто продать его по нормальной рыночной цене и распорядиться этими деньгами по своему усмотрению? В общем, так себе залог для банка. Поручительство: если у вас есть родственники и друзья, которые, зная вас «как облупленного» с вашей кредитной историей все еще готовы доверить вам не только ключи от дровяного сарая, но и немного одолжить денег, то банк — нет.

- Наличие судимости. Служба безопасности банка тщательно проверит вашу биографию и выявит даже неоплаченные штрафы за превышение скоростного режима вашим прадедушкой в прошлом веке. Если у вас есть даже погашенные судимости — как правило, денег вам не видать.

- Место работы. Это только в стихах все профессии нужны, все профессии важны. В реальной жизни ваша работа определяет ваш социальный статус. Банк обязательно откажет в кредите, если вы сезонный рабочий и не имеете стабильного дохода.

Но даже если вы теневой воротила биткоинов, но в графе «работа» у вас значится профессия фрилансер или того хуже — безработный, то для банка любой офисный клерк имеет перед вами огромные преимущества. Фрилансеров кредитуют некоторые банки, но, как правило, для этого в банке такие люди держат на счету на вкладе приличную сумму денег.

- Некоторые граждане могут попасть в негласный «черный список»: жалобщик, скандалист, качальщик «своих прав» и борец «за справедливость»? Банк даже связываться с вами не станет, вы для них — сложный клиент.

- Если вы посетили уже несколько банков и получили отказ — следующий банк, в который вы собираетесь обратиться за кредитом, обязательно об этом узнает. И выяснит причину отказа вам в кредите другими банками. Кроме того, в вашей кредитной истории все эти отказы будут зафиксированы — и не в вашу пользу.

- Отсутствие кредитной истории. Да, такое тоже бывает. Банк отказывает только потому, что вы для него — «терра инкогнито».

Вы никогда не брали кредитов, а теперь вам нужны деньги в долг? Закажите звонок юриста

Если верить статистике, 90% отказов в банке при запросе потребительского кредита, ипотеки или автокредита, происходит по причине плохой кредитной истории потенциального заемщика.

Микрофинансовые организации

Поэтому в МФО тоже, скорее всего, потребуют залог или поручительство, чтобы выдать вам кредит. При возникновении проблем с возвратом этих средств у вас и у других клиентов в конкретной микрофинансовой организации, Центробанк может сначала оштрафовать МФО, а то и вовсе исключить из реестра.

Кроме того, данные о кредиторах МФО также передают в Бюро кредитных историй (БКИ). Любая МФО теперь хорошо подумает, стоит ли выдавать вам деньги с плохой кредитной историей.

Итак, мы пришли к единственному правильному решению в вашей ситуации — снизить максимально риски кредитора, улучшив свою кредитную историю.

Взять кредит с плохой кредитной историей практически нереально

Но если какой-то банк или МФО все же выдадут вам средства в долг, необходимо погашать аккуратно этот займ, чтобы потихоньку улучшать свою КИ.

Услуги ипотечного брокера

Самый простой способ получить ипотеку даже с отрицательной КИ – обратиться к профессиональному кредитному брокеру. Ипотечный вопрос достаточно сложный и требует особого внимания, поэтому помощь опытного посредника, хоть и потребуется дополнительных финансовых затрат, но окажется уместной и оправдает материальные вложения.

Ипотечный брокер – аналитик банковского рынка и рынка недвижимости. Этот человек имеет личные связи с представителями банковских учреждений, знает работу банков изнутри, может предоставить реальные рекомендации про оформление ипотеки с недостаточно хорошей КИ. Также кредитный брокер подберет банк с оптимальной процентной ставкой.

Получение военной ипотеки с плохой КИ

Как оформить ипотеку военнослужащему с просрочками по прежним кредитам? Государственная программа включает данную категорию граждан в перечень лиц, имеющих право на частичное погашение (субсидирование) социальными фондами. Это создает определенную страховку возврата средств для банка.

Оформление ипотеки семьям военнослужащих, сотрудников МВД РФ, медицинских работников и молодых учителей проводиться на одинаковых условиях. Наличие отрицательной КИ влияет только на общие условия и сроки погашения займа.

Интересно: учитывая большой период кредитования, в случае увольнения с воинской службы и перехода на гражданскую профессию платежи по ипотеке становятся личной заботой семьи. Перед подписанием ипотечного договора соразмерьте риски и выгоды.

Чтобы финансовые структуры ли навстречу и быстрее дали крупный займ на покупку недвижимости, можно завести кредитную карту для ежедневных покупок со своевременным погашением процентов. Также рост доверия провоцируется повышением по службе с присвоением офицерской должности, поручительство по небольшим суммам для добросовестных заемщиков.

Как изменить платёжную историю?

Задержки при переводе взносов могут происходить в силу различных событий:

- Тяжёлая болезнь или временная утрата трудоспособности;

- Утрата рабочего места и активов, приносящих постоянные доходы;

- Смерть созаёмщика или поручителей;

- Стихийные бедствия и массовые беспорядки;

- Технические проблемы банковского оборудования и ошибки сотрудников банка.

Если человек потерял паспорт, то он может попасть в ряды неблагонадёжных заёмщиков в принудительном порядке. Мошенники оформляют крупные ссуды на чужие документы и пропадают с деньгами в неизвестном направлении. Расплачиваться по чужим долгам приходится человеку, вовремя не подавшему заявление об утере документа в органы ФМС.

Для исправления КИ нужно предоставить банку бумаги, подтверждающие наступление чрезвычайных обстоятельств

В этом случае банк не станет концентрировать своё внимание на «подмоченной» КИ. Если задержка платежа была вызвана отсутствием финансовой дисциплины, то КИ придётся формировать заново

Для этого нужно взять небольшой потребительский кредит под залог имущества и вовремя погасить его. Затем сумму займа нужно увеличить.

Кредитная политика банка значительно ужесточается в периоды экономических кризисов. Финансовая организация выдаёт ипотечные кредиты новым клиентам крайне неохотно. Проблемы в экономике становятся причиной массовой безработицы и падения жизненного уровня населения. Многие заёмщики перестают вносить взносы по ипотеке.

После формирования новой КИ можно подать повторную заявку на заём. Если заявление будет одобрено, то контрагент должен подготовиться к тому, что его ждут не самые выгодные условия кредитования. Ипотечный заём — это крупная ссуда, поэтому банк стремиться свести к минимуму все свои риски. Заёмщику с отрицательной долговой историей будет предложен договор, предусматривающий выплату повышенной процентной ставки. Срок соглашения может быть уменьшен до нескольких лет. Если клиент допустит просрочку, то банк может сразу обратиться в суд.

Некоторые молодые солдаты и офицеры, участвующие в программе «Военная ипотека», считают, что их отрицательная КИ не может стать препятствием для оформления ипотечной ссуды. Кредитные средства выделяются казначейством независимо от платёжной дисциплины государственного служащего. Банкиры это понимают, но всё равно предпочитают работать с надёжными заёмщиками. Если контрактник уволится с военной службы, то государство перестанет перечислять взносы по ипотеке. Этот риск учитывается при рассмотрении поданной заявки.

Кредиты с плохой кредитной историей в городах поблизости

Целевые кредиты

На ЛечениеНа РемонтНа Подсобное ХозяйствоНа СвадьбуРефинансирование Кредита Без СправокНа Строительство ДомаРефинансирование Кредита Под Залог НедвижимостиНа ТоварыНа Газификацию Жилого ДомаНа Ремонт АвтомобиляЦелевой КредитНецелевой КредитНа ОбучениеНа Неотложные Нужды

Срок

На 1 месяцНа 2 месяцаНа 3 месяцаНа 6 месяцевНа годНа 2 годаНа 3 годаНа 5 летНа 10 летНа 4 МесяцаНа 6 МесяцевНа 7 ЛетНа 8 ЛетНа 15 ЛетНа 20 Лет

Сумма

На 30 000 рублейНа 50 000 рублейНа 100 000 рублейНа 150 000 рублейНа 200 000 рублейНа 300 000 рублейНа 400 000 рублейНа 500 000 рублейНа 1 000 000 рублейНа 1 500 000 рублейНа 2 000 000 рублейНа 3 000 000 рублейНа 5 000 000 рублей

Подтверждение дохода

С Плохой Ки Без ОтказаС Плохой Ки ОнлайнСо Справкой В Свободной ФормеПо Справке 2 НдфлСо Справкой По Форме БанкаБез ПоручителейПенсионерам Без ПоручителейБез Подтверждения Дохода

Тип залога

Под залог недвижимостиПод залог автомобиляБез залогаПод Залог КвартирыПод Залог Земельного УчасткаПод Залог Коммерческой НедвижимостиБез ОбеспеченияПод Залог ИмуществаПод Залог Доли В КвартиреБез Справки 2 НдфлС ПоручителемПод ЗалогПод Залог Дома

Особые условия

ОнлайнБез справокПод низкий процентПо паспортуБез отказаРефинансированиеНа развитие бизнесаИпотекаПо двум документамБез кредитной историиЭкспрессНа картуНа Карту Без Посещения БанкаПод Минимальный Процент100% ОдобренияС Доставкой На ДомНаличнымиБез Оформления СтраховкиВыгодный Кредит

Условия ипотечного кредитования

Поскольку ипотека является долгосрочным кредитом, перед ее оформлением банки должны убедится в платежеспособности клиента. Для этого они проводят тщательный анализ его финансового состояния и потребностей, просчитывают стабильность и перспективы выплат. Чтобы доказать свою платежеспособность и получить ипотеку в банке, клиенту необходимо предоставить:

- справку о доходах с места работы;

- копия трудовой книжки заверенная работодателем;

- паспорт.

Рассчитывать на получение ипотечного кредита могут лица возрастом от 21 до 65 лет и имеющие необходимый уровень доходов. В случаях, когда финансовые возможности клиента не соответствуют требованиям банка, он может привлечь к сделке своих близких родственников или супруга.

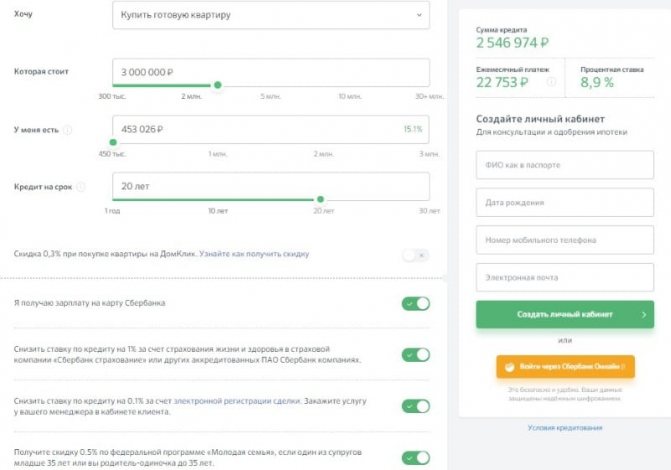

Ставка ипотечного кредитования по Москве в среднем варьируется от 7 % до 9 % годовых и оформляется на срок до 30 лет. На более лояльные условия с минимальным процентом в 4-6.5% могут рассчитывать следующие категории кредитополучателей:

- семьи с 2 и более детьми;

- сотрудники бюджетных организаций;

- военнослужащие, являющиеся участниками накопительно-ипотечной системы;

- клиенты, готовые внести большой стартовый взнос.

Также большинство столичных банков предоставляют пониженную ставку клиентам, получающим заработную плату на банковскую карточку. Некоторые из них принимают в качестве первоначального взноса средства материнского капитала или деньги, полученные от государства в качестве льгот и субсидий на покупку квартиры.

Наши специалисты готовы оказать необходимые консультации и решить вопрос ипотечного кредитования, избавив вас от юридических тягот процедуры. Получив необходимую информацию, мы оперативно подготовим пакет документов и заключим сделку с банком на выгодных для вас условиях. Сопровождение клиента происходит всех этапах, а оплата производится только после одобрения кредита.

Консультация профессионала

Ипотека

| Банк | Кредит | Процентная ставка | Сумма кредита | Срок кредитования | Ограничение по возрасту | Подача онлайн заявки |

| Решение по ипотеке за 10 минут с Росбанк Дом Экспресс | от 6,8% | от 300 000 рублей | от 3 до 25 лет | от 21 года до 65 лет | Онлайн заявкаВсе условия | |

| Ипотека на ваших условиях в Банке Зенит | от 4,9% годовых | до 30 млн рублей | до 25 лет | Онлайн заявкаВсе условия | ||

| Ипотека от 4,84% годовых | от 4,84% годовых | от 500 000 рублей | от 3 до 25 лет | от 20 до 75 лет | Онлайн заявкаВсе условия | |

| Ипотека по двум документам БЖФ Банка | от 7,9% годовых | от 500 000 до 30 млн рублей | от 1 года до 30 лет | от 21 до 75 лет | Онлайн заявкаВсе условия | |

| Ипотечное кредитование в Альфа-банке от 5,59% на готовое жильё или новостройки | от 5,59% годовых | от 600 000 до 50 млн. руб. | до 30 лет | от 21 до 70 лет | Онлайн заявкаВсе условия | |

| Ипотека от 5,9% годовых в Совкомбанке | от 5,9% годовых | от 300 000 до 30 000 000 рублей | от 3 до 30 лет | от 20 до 85 лет | Онлайн заявкаВсе условия | |

| Ипотека физическим лицам в РНКБ Банке | от 5.5 % | от 600 000 до 15 000 000 рублей | от 36 до 300 месяцев | от 21 до 70 лет | Онлайн заявкаВсе условия | |

| Ипотека на готовое жилье Мегаполис | от 7,75% годовых | от 500 тыс. рублей | от 12 месяцев до 30 лет | от 18 до 70 лет | Онлайн заявкаВсе условия | |

| Ипотечные программы банка Открытия от 5,99% | от 5,99% | от 500 тыс. до 30 млн. рублей | от 3 до 30 лет | от 18 до 65 лет | Онлайн заявкаВсе условия |

Что такое «черный список»

Ипотека — это займ на жилые помещения, его предстоит выплачивать долгие годы. Две стороны совершают сделку, где каждая надеется на эффективный результат. Кредитор – получить, способного платить по договору клиента и прибыль. Заёмщик выбрать банк, предлагающий хорошие условия. Финансист должен защитить себя от потерь, поэтому выдвигает строгие требования к лицам, которых он финансирует.

Когда в стране началась нестабильность в экономике, желание купить квартиру у граждан не иссякла, но к этому времени многие жители попали в «черный список» к банкирам. Плохие знания финансовой деятельности привели к такому же результату в отношениях. Граждане подписывали соглашения без изучения предлагаемых условий, доверяли каждому напечатанному слову.

От чего возникали:

- просроченные платежи;

- штрафные санкции;

- пени.

Каждый шаг заёмщика фиксировался в кредитной истории, формировался имидж его платёжной способности. В стране на протяжении многих лет создавались организации под наименованием БКИ (бюро кредитных историй). В этой базе:

- принималась информация обо всех банковских клиентах;

- велся учет, как вносятся платежи, нарушения сроков;

- обозначалась своевременная оплата обязательств.

Кто зарекомендовал себя с плохой стороны, их вносят в «черный список», так назвали заёмщики перечень граждан, неспособных платить по графику или нарушивших условия договорного соглашения.

Банки, чья работа основана на выдаче кредитов населению, стали сотрудничать с БКИ. Когда потенциальный заёмщик приходит в офис кредитной организации или удаленно делает заявку, его проверяют на чистоту отношений с другими банками. Результат становится основанием для положительного или отрицательного решения. Менеджер не обязан объяснять клиенту причину отказа в займе. При личном обращении к сотруднику, он может порекомендовать, как исправить ситуацию, если финансовые погрешности не серьёзные.

Какие кредитные программы на покупку жилья предлагают банки в Москве

Столичные банки предлагают взять ипотечный кредит на жилье и прочие виды недвижимости:

- апартаменты в черте города;

- однокомнатные и многокомнатные квартиры в домах, что только строятся или на вторичном рынке;

- частные дома с участками земли, дачи, коттеджи и таунхаусы;

- гараж, парковочное место и т.д.

Клиент банка может не только подобрать подходящий тип недвижимости под кредитование, но и выбрать оптимальные финансовые условия сделки. Существующие ипотечные программы позволяют получить ипотеку в столице с учетом разных финансовых возможностей и уровня заработка:

- при минимальном начальном взносе;

- со сниженной ежемесячной ставкой (в рамках льготных кредитных программ);

- внеся залог в виде другой недвижимости;

- с материнским капиталом.

Ставки по ипотеке на покупку квартиры зависят от многих факторов. На размер выплат влияют: вид приобретаемого жилья, размер первоначального взноса, уровень дохода заемщика и срок кредитования

Еще одной важной для клиентов услугой, которую предоставляют банки, является рефинансирования существующего кредита. Она позволяет заменить имеющееся долговое обязательство на новое, изменив его первоначальные условия

Для получения ипотеки по выгодным для вас условиям предлагаем воспользоваться нашим онлайн калькулятором. Достаточно ввести интересующие параметры, и система сама просчитает процентную ставку и ежемесячную сумму платежа. В списке будут приведены банки, готовые предоставить ссуду исходя из ваших запросов.

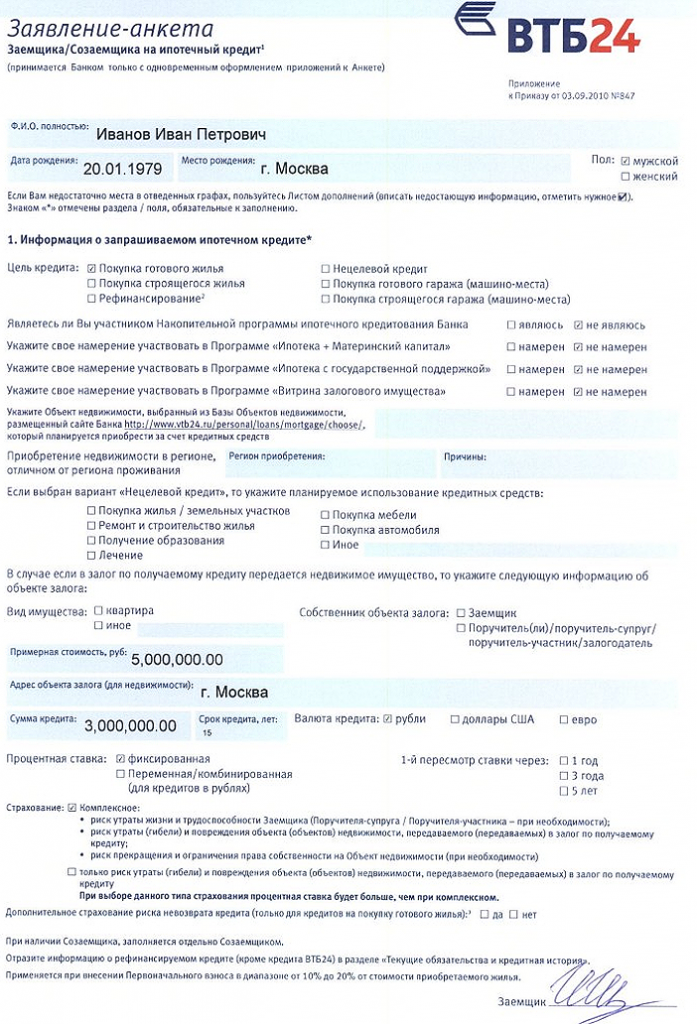

Документы, предоставляемые при оформлении ипотеки

Обязательно предоставляется паспорт гражданина страны.

Доходы необходимо подтвердить справкой по форме 2НДФЛ.

Потребуется второй документ для подтверждения личности. Обычно используют водительское удостоверение.

Наличие трудового стажа отражается в трудовом договоре или книжке

Их также включают в пакет обязательных документов.

Понадобится технический план объекта недвижимости, а также кадастровый паспорт на него.

Входит в пакет документов и свидетельство о заключении брака.

Важно приготовить все правоустанавливающие документы, подтверждающие право собственности на объект недвижимости. Таким документом является договор купли-продажи.

Среди документов также могут быть свидетельство о рождении ребенка, сертификат на материнский капитал, а также свидетельство участника накопительной ипотечной программы.

Заключение + видео по теме ?

Сегодня мы постарались рассказать о том, какие варианты решения финансовых проблем существуют. Надеемся, что наша статья поможет вам выбрать оптимальный вариант кредитования. Специально для тех, у кого имеются проблемы с кредитной историей, мы попытались объяснить, как поступать в этом случае.

Главное, что следует помнить при оформлении займа – подходить к этому процессу следует с максимальной ответственностью. Если это правило не соблюдать, можно погрязнуть в море трудноразрешимых проблем.

В заключение советуем посмотреть видео, в котором автор рассказывает, почему банк может отказать в выдаче кредита:

А также ролик о том, как правильно взять кредит:

На этом у нас все.

Также будем Вам очень благодарны, если Вы оставите свои к статье ниже, поделитесь личным мнением и опытом по теме публикации.