Как взять ипотеку в банке втб24

Содержание:

- ВТБ 24 ипотека документы для ипотеки

- Ипотека по сокращённому пакету документов

- Основное требование банка к клиентам

- Из чего состоит договор ипотеки ВТБ 24

- Документы для заявки на ипотеку в ВТБ в 2021 году

- Как заполнить заявление в отделении банка?

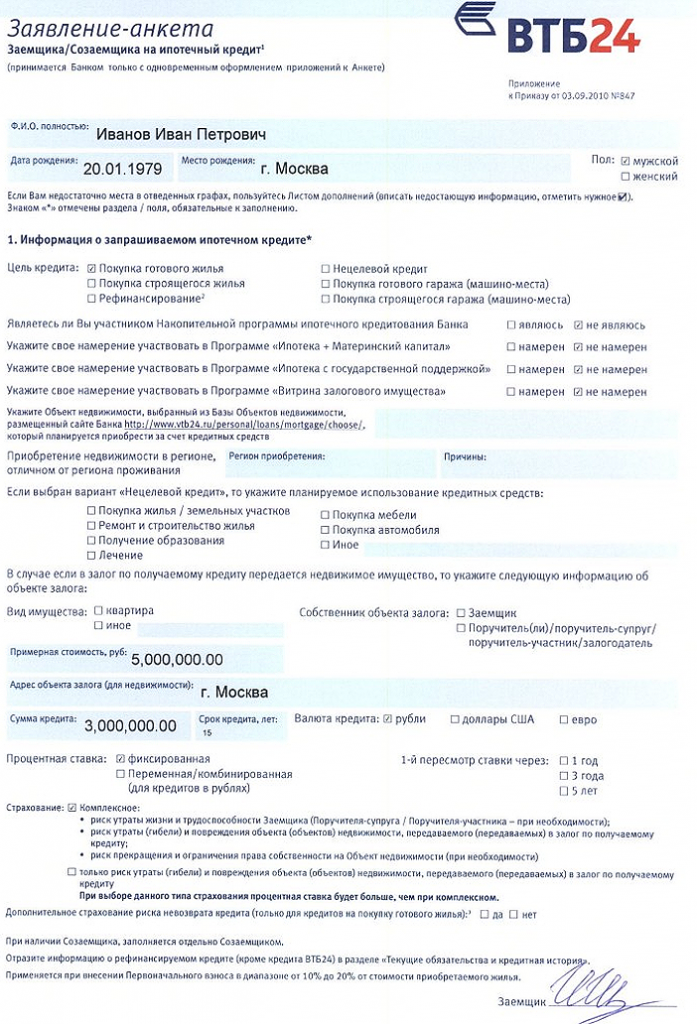

- Образец заполнения анкеты на ипотеку в ВТБ

- Базовые требования

- Пакет документов для ипотеки в ВТБ 24

ВТБ 24 ипотека документы для ипотеки

Несмотря на факт, что финансовая организация дает информацию относительно главных условий по выгодному жилищному кредитованию, требуется уточнить, какого плана нужны бумаги для ее оформления и последующего перечисления.

Есть стандартный пакет бумаг и справок, есть дополнительный перечень, что определяется индивидуальной системой кредитования

В процессе разработки перечня сотрудники организации примут во внимание параметры установленных процентных плат и временной период

Очень часто уже этого хватит для положительного решения, предварительно оценив уровень порядочности соискателя. Если у руководства возникают некоторые вопросы к потенциальному заемщику, могут потребоваться дополнительные бумаги.

Ипотека по сокращённому пакету документов

При оформлении займа соискатель соглашается выплачивать взносы, в которых заложены проценты по завышенной ставке, если сравнивать со стандартными ипотечными программами. Срок возврата минимальный. Имея достаточно денег, чтобы оплатить взнос от 20 % (подробнее как подать заявку смотрите ниже), претендент обязывается застраховать залоговое имущество и собственную жизнь и здоровье. По рефинансируемому кредиту окончательные условия обговариваются индивидуально. Перекредитование с увеличением срока возврата также возможно.

Ипотечная программа «Победа над формальностями»

Это специальное предложение, разработанное для заемщиков, не имеющих возможности документально подтвердить доход, а также для тех, кто нетрудоустроен, получает неофициальную зарплату и т.д. Достаточно иметь гражданский паспорт и СНИЛС. Если соискатель удовлетворяет требованиям банка, ссуду одобрят в течение суток после подачи заявки. Останется лишь подписать договор, внести первоначальный взнос и своевременно возвращать долг. Такая схема экономит время, потому что не нужно его тратить на изнурительный сбор документации.

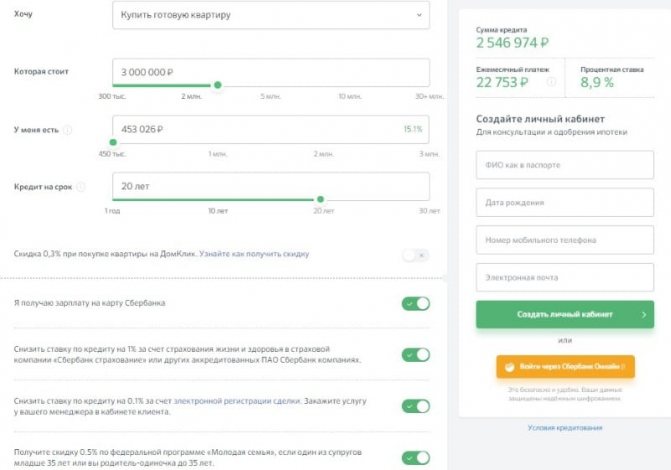

Условия банка

Сокращенная процедура оформления предполагает принятие следующих условий:

- Срок кредита (лет) от 1 до 20.

- Доступная сумма для жителей Москвы – от 600000 до 30 млн. руб.

- Максимум для других регионов установлен на отметке в 15 млн.

- Первоначальный взнос в ВТБ не менее тридцати процентов.

- Страховка комплексная, распространяется на жилье и заемщика.

- Отказавшиеся застраховаться переплачивают по ставке до 11,7% годовых.

- Для оформивших комплексный полис процентная ставка – до 10,7%.

В ВТБ предусмотрена возможность снижения процентной ставки при определенных условиях, о которых будет сказано в соответствующем разделе статьи.

Возврат денег производится по аннуитетной схеме. Это означает выплату равными платежами ежемесячно в течение всего периода действия договора. Частичное или полное досрочное погашение в ВТБ не запрещено.

Минимальный возраст претендента – 25 лет. Общий трудовой стаж – от одного года. Наличие поручителя не обязательно. Но это увеличит шансы получить одобрение банка. Созаемщик также приветствуется. Это может быть супруг(а), родители, дети, другие члены семьи и родственники. Российское гражданство обязательно, как и регистрация на территории Российской Федерации. Максимальный возраст – 65 лет. До его наступления заем должен быть полностью погашен. Если заемщик – мужчина младше 27 лет, помимо паспорта и СНИЛС потребуется военный билет.

Основное требование банка к клиентам

Физические лица, желающие получить жилищный кредит в ВТБ 24, должны отвечать следующим требованиям:

- наличие российского гражданства необязательно, т.е. получить ссуду могут даже иностранные граждане, законно проживающие на территории РФ;

- наличие положительной кредитной истории;

- официальное трудоустройство;

- трудовой стаж: общий — от 1 года, на текущем рабочем месте — более 1 месяца;

- 50% ежемесячных доходов заявителя должны полностью перекрывать обязательный ежемесячный платеж по кредиту.

Свои доходы заемщик должен подтвердить соответствующими документами. Если их не хватает для обеспечения заявленной суммы займа, финансовая компания допускает привлечение созаемщиков, но не более 4 человек.

Требуемые документы

Необходимо следующее:

- паспорт гражданина РФ (иностранцы с правом проживания в России предоставляют любой документ, удостоверяющий личность);

- правильно оформленное, без ошибок и исправлений, заявление с подписью клиента;

- пенсионная страховка;

- документы, подтверждающие официальное трудоустройство и платежеспособность заявителя;

- мужчины призывного возраста (до 27 лет) обязательно предоставляют военный билет;

- документация на жилую недвижимость, приобретаемую по ипотеке, или на собственное имущество, оформляемое в залог.

Если оформляется ипотека с использованием материнского капитала, заемщик предоставляет кредитору соответствующий сертификат и выписку из ПФ РФ об остатке государственной помощи.

Дополнительно могут потребоваться:

- документы о составе семьи: свидетельства о браке (разводе), о рождении (на детей);

- брачное соглашение, если такой документ составлялся;

- документация на ликвидное имущество, которое является собственностью заемщика.

Требуемые документы при оформлении по 2-м документам

Документы, необходимые для оформления ипотечного кредита.

Банк ВТБ24 предлагает клиентам специальную программу кредитования «Победа над формальностями», по условиям которой получить заемные средства можно всего по 2 документам: паспорту и СНИЛС.

Но минимальный первый взнос в данном случае составляет 40% рыночной стоимости приобретаемой квартиры или 50% цены апартаментов.Оформление ипотеки в отделении ВТБ

Заявление на жилищный кредит можно подавать непосредственно в офисе финансовой компании.

Порядок подачи ВТБ-заявки на ипотеку через офис:

- Предварительное изучение банковских продуктов, выбор подходящей программы кредитования.

- Сбор необходимой документации.

- Посещение офиса финансовой компании, заполнение анкеты-заявки, предложенной сотрудником банка.

- Передача заявки с пакетом документов менеджеру кредитной организации.

После рассмотрения заявки, проверки сведений о клиенте кредитор может затребовать дополнительную документацию, подтверждающую платежеспособность клиента.

Какие документы потребуются

Требуется предоставить:

- Заявление, оформленное по образцу банка.

- Паспорт гражданина РФ.

- Второй документ, удостоверяющий личность заявителя: военное или пенсионное удостоверение, медицинская страховка, идентификационный код налогоплательщика, СНИЛС, загранпаспорт, водительские права.

- Выписку о доходах от работодателя — 2-НДФЛ.

- Документы на недвижимость, приобретаемую по ипотеке (оформляемую в залог).Сроки рассмотрения и действия решения

Период рассмотрения заявки до 5 дней.

Период рассмотрения заявления зависит от варианта его подачи. Быстрее рассматриваются заявки, поданные через интернет-банкинг. Предварительное решение по ним принимается за день.

После этого заявителя приглашают посетить офис финучреждения с необходимыми документами. Окончательное решение может приниматься еще несколько дней. Заявки, подаваемые через офис кредитора, могут рассматриваться на протяжении 5 рабочих дней.

Физические лица имеют возможность подать заявку на ипотеку в ВТБ 24 как в офисе, так и дистанционно через интернет-банкинг. Решение по заявлению на займ «Победа над формальностями» кредитор принимает за сутки.

Много времени необходимо потратить на поиск жилого объекта, который должен не только подходить заемщику, но и отвечать требованиям кредитной организации. Иногда данная процедура занимает не менее месяца. Поэтому ВТБ после проверки основной документации и одобрения заявления предоставляет клиентам 4 месяца на поиск жилья и сбор на него документов.

Из чего состоит договор ипотеки ВТБ 24

Ипотечный договор ВТБ 24 — это основной документ о кредитовании, предметом залога в котором выступает приобретаемая на его основании недвижимость. Формуляр включает 4 части:

Часть 2. Персональные условия кредитования:

- Полные паспортные данные заемщика, банковские реквизиты для перевода заемных денежных средств и списания их в пользу продавца недвижимости.

- Раскрытие условий сделки: цель кредитования, размер займа в цифровом значении и прописью, полная процентная ставка, срок кредитования, график погашения кредита, наличие первоначального взноса и его размер.

- Предмет сделки: подробное описание приобретаемого объекта недвижимости (почтовый адрес, площади, количество этажей, подъездов в здании, этаж и подъезд квартиры, количество комнат, наличие балкона, вспомогательных помещений).

- Обеспечение ипотеки. В качестве обеспечения ипотечных кредитов всегда выступает приобретаемая недвижимость. Сроком истечения залога является день внесения последнего платежа по кредиту.

Часть 3. Общие условия ипотечного договора.

Понятия, условия кредитного договора банка ВТБ 24 отражены в третьей части документа. Образец формуляра в этой части подразумевает раскрытие следующей информации:

- Термины и определения.

- Предмет договора — сумма, выданная кредитором заемщику под определенный процент и на конкретный срок, порядок возврата займа.

- Порядок выдачи ипотеки — заемные денежные средства переводятся на текущий расчетный счет заемщика, далее кредитор оформляет ссудный счет, который должен будет регулярно пополнять заемщик для целей погашения ипотеки.

- Процедура пользования заемными средствами — порядок уплаты процентов, внесения регулярных платежей, возможность досрочного погашения кредита и т.д.

- Размер процентной ставки (ставка может быть фиксирована либо иметь переменное значение, а также подразумевать пересмотр в соответствии с изменившейся ставкой Центробанка).

- Права и обязанности сторон — кредитор обязуется выдать денежные средства, заемщик — вернуть их в полном объеме с начисленными процентами в установленные сроки.

- Ответственность сторон (при нарушении исполнения обязательств могут быть начислены неустойка, пени, штраф).

Документы для заявки на ипотеку в ВТБ в 2021 году

Список документов для ипотеки зависит от выбора программы, статуса клиента и многих других факторов. Например, при покупке жилья в новостройке предоставить нужно договор договор долевого участия (ДДУ) либо договор уступки прав требований по ДДУ.

При оформлении покупки вторичной недвижимости потребуется акт оценки жилья от профессионального оценщика, а также полный пакет правоустанавливающих документов на квартиру или дом.

Наёмным работникам

Зависит список также от того, работает ли заемщик в штате или он индивидуальный предприниматель (ИП), собственник компании (ООО — Общество с ограниченной ответственностью, АО — Акционерное общество).

Для работающих лиц потребуется:

- заявление-анкета (образец заявления скачать можно здесь);

- паспорт гражданина РФ;

- военный билет (для мужчин призывного возраста);

- заверенная копия трудовой;

- оригинал справки по форме 2-НДФЛ (налог на доходы физических лиц) либо по форме банка за последние 12 месяцев (образец формы скачать можно здесь).

Если стаж работы составляет менее полугода, справка предоставляется за фактическое количество отработанных месяцев. Если клиент получает зарплату на карту ВТБ, то трудовая книжка и подтверждение дохода не нужны, так как сотрудник банка сможет получить информацию о доходе клиента самостоятельно.

Если заемщик является пенсионером, то будет нужна справка о размере пенсии и копия пенсионного удостоверения, а не 2-НДФЛ.

Дополнительно банк может попросить будущего заемщика предоставить документы, подтверждающие дополнительный доход (договор депозита, аренды, ренты и пр.) либо подтвердить наличие другой недвижимости или автомобиля.

Собственникам бизнеса

Владельцам бизнеса нужно предоставить тот же пакет документов (кроме справок о доходах и копии трудовой). В этом случае бак будет оценивать не зарплату, а прибыль компании.

От предпринимателя потребуется:

- выписка о госрегистрации компании или свидетельство о госрегистрации ИП;

- лицензия на ведение деятельности, если она лицензионная;

- для тех, кто находится на упрощенной системе налогообложения – декларация за последний год, для тех, кто на общей системе налогообложения – за 2 года, для НДФЛ – за предыдущий отчетный период.

Все документы заемщика предоставляются без исправлений, в виде обычных копий или оригиналов (касается справки о доходах и заявки-анкеты), нотариальное заверение требуется только при согласии супруга(и) продавца на сделку.

Как заполнить заявление в отделении банка?

Анкета-заявление состоит из 8 листов. Заполнить заявку можно от руки синими или черными чернилами, или на компьютере. Какие пункты содержит анкета и как вписывать информацию?

Основная часть

- ФИО и дата рождения. Если анкета заполняется поручителем или созаемщиком, то здесь же потребуется указать степень родства с основным получателем кредита. Ниже нужно указать, откуда вы узнали об ипотечной программе ВТБ 24 (реклама, рекомендации и пр.).

-

Информация о клиенте. Указывается номер СНИЛС. Если он отсутствует, то можно вписать ИНН. Здесь же нужно написать адрес проживания (фактического), а также указать, на каких основаниях вы живете по данному адресу:

- арендуете жилье;

- являетесь собственником или проживаете у родственников.

Справка. Если адрес фактического проживания соответствует с адресом прописки, то нужно поставить галочку в соответствующей этому вопросу строке. В пункте контактной информации потребуется вписать номера телефонов: мобильный, домашний и рабочий.

Семейное положение. Нужно отметить галочкой один из вариантов – в браке, гражданский брак, вдовец, холост. Если заемщик состоит в браке, то должен написать, был ли заключен брачный контракт, а также менял ли он ФИО. Если есть дети, то нужно указать их ФИО и где они проживают (с заемщиком или нет). Если есть несовершеннолетний ребенок или ребенок-инвалид, то нужно отметить, что он находится на иждивении.

Образование. Здесь нужно указать наименование законченного учебного заведения и отметить галочкой образование (среднее, высшее и пр.).

Информация о трудовой деятельности. Если заемщик оформляет военную ипотеку, то заполнять этот пункт не обязательно. Остальным нужно указать тип занятости (по найму, ИП, собственный бизнес), тип трудового договора и его срок. Здесь же вписываются:

- название организации и ее ИНН;

юридический адрес;

сфера деятельности;

численность персонала;

срок существования;

номер работодателя;

должность;

стаж и сумма среднего дохода после вычета налога.

Активы. Если есть личные средства на банковских счетах ил вклады, то нужно написать сумму и название банка. К активам также относится и сумма, которая пойдет на первоначальный взнос.

Сведения об имуществе. Указываются сведения о наличии автомобиля и недвижимости. Требуется указать тип собственности, находится ли имущество в обременении, его примерная рыночная стоимость (по оценке собственника).

В пункте дополнительных сведений нужно указать, проходил ли клиент процедуру банкротства и является ли он алиментоплательщиком. Далее нужно подтвердить ознакомление с тарифами и дополнительными расходами по ипотеке, отметив соответствующие пункты галочками. Ниже ставится подпись, расшифровка подписи и дата заполнения.

Приложение №1

Содержит информацию о кредите.

- Нужно указать цель (покупка готовой недвижимости, строящегося жилья, залоговый кредит и пр.), и выбранную программу кредитования.

- Платежный период. Нужно выбрать удобный период внесения ежемесячных платежей (со 2 по 5 число или с 15 по 18).

-

Информация о приобретаемой недвижимости:

- региона расположения;

- тип объекта (дом, квартира, участок);

- сумма кредита;

- срок и размер первого взноса.

На заметку. Здесь же нужно указать, каким образом клиент получил деньги на первый взнос (накопил, получил субсидию, маткапитал, взял в кредит и пр.).

Страхование. Нужно выбрать вариант страхования: комплексное (при его выборе банк предоставляет сниженную ставку) или только страхование недвижимости (оно является обязательным).

Внизу ставится подпись в подтверждение согласия на обработку персональных данных.

Приложение №2

Этот лист заполняется при необходимости предоставления дополнительной информации, или если что-то не уместилось в основной части заявки. Здесь можно указать сведения о второй работе и имеющемся в собственности имуществе.

В пункте прочие сведения можно указать любую дополнительную информацию о себе, касающуюся доходов и трудовой деятельности. Например, планируете ли вы изменить в ближайшие 12 месяцев регион проживания, место работы и семейный статус.

Образец заполнения анкеты на ипотеку в ВТБ

Заявка содержит следующие разделы:

- Персональные данные.

- Источник информации о кредите.

- Образование.

- Трудоустройство.

- Размер доходов.

- Сведения об имуществе.

- Обязательства и расходы клиента.

- Семейное положение и супруг.

- Контактные лица.

- Дополнительная информация.

Заявление-анкету на ипотечный кредит можно заполнить на сайте или в офисе.

В первом разделе указывают фамилию, имя, отчество и дату рождения, адреса фактического проживания и регистрации. Вносят данные паспорта, СНИС и ИНН. По возможности указывайте больше стационарных телефонов.

В разделе «Источник информации» выберите способ получения данных о продуктах и условиях.

В полях об образовании допускается указывать несколько вариантов.

Трудоустройство может быть официальным и нет, сообщите или внесите сведения:

- официальное место работы согласно записи трудовой книжки и должность;

- неофициальное или по совместительству место работы и род деятельности.

По основному месту работы укажите отрасль юридического лица, ориентировочную численность сотрудников, период работы и время работы организации.

При внесении данных о заработной плате и прочих вознаграждениях укажите зарплату после вычета НДФЛ и размер дополнительного дохода.

При заполнении заявки дистанционно, если по данным 2-НДФЛ некорректно произведете расчет, ничего страшного не произойдет. После представления справки все данные будут проверены и скорректированы. Небольшая погрешность не считается недостоверной информацией.

Указывают фамилию, имя и отчество супруга, и его контактные телефоны. Если он будет выступать созаемщиком, доходы могут быть суммированы.

Сообщите сотруднику или внесите в заявку данные о владении движимым и недвижимым имуществом. Например, автомобиль, гараж, дачный участок и т.д. Не обманывайте и будьте готовы по требованию предоставить ПТС, свидетельства.

Для расчета финансовой нагрузки сообщайте обо всех займах, полученных ранее. Никогда не скрывайте информацию, так как будут запрошены сведения в БКИ.

Платежеспособность клиента определяют следующим образом:

- Суммируют официальные подтвержденные доходы и 5о%от сумм, указанных как дополнительный заработок.

- Вычитают прожиточный минимум на заемщика и иждивенцев.

- Вычитают общую сумму платежа по всем ссудам, алиментам, другим типам взысканий и обязательств.

Иждивенцами принято считать несовершеннолетних детей, неработающих супругов и родителей-пенсионеров, проживающих совместно с заемщиком.

Оставшаяся сумма является максимально допустимым размером платежа.

Одобрение заявки сводится к нулю, если сумма всех обязательств клиента более 60% от официальной зарплаты.

В приложении указывают тип приобретаемого жилья, наименование застройщика (при покупке новостройки), размер первоначального взноса.

Образец заполнения анкеты на ипотеку в ВТБ 24 не универсальный, главное — достоверность и полнота данных.

Заявление-анкета на ипотечный кредит в ВТБ (образец)

Заявление-анкета на ипотечный кредит в ВТБ (образец)

Базовые требования

Первым делом рассмотрим требования, актуальные для полного пакета документов, вне зависимости от того, является гражданин наёмным работником либо бизнесменом, заемщиком либо поручителем.

- Берите оригиналы плюс копии. Банк не оформляет кредит на основании того, что кредитный менеджер «посмотрел, подержал в руках» оригинал паспорта. Копии обязательно подшиваются в индивидуальную папку заемщика.

- Ксерокопируются страницы паспорта, включая пустые. Логично, поскольку иначе заемщик может утаить от банка информацию, заявив, что «страница пустует», тогда как там содержатся отметки, способные негативно повлиять на решение о выдаче кредита.

- Копия трудовой книжки обязательно заверяется работодателем, каждая страница должна иметь печать компании, последняя страница должна содержать запись «работает по данный момент».

- Справка о доходах обязательно содержит помесячную разбивку. Логично, поскольку банку не столь важен суммарный годовой доход, сколько месячный – именно это оказывает непосредственное влияние на способность заемщика вносить регулярные платежи.

- Заемщику, получающему серую зарплату, не имеющему возможности подтвердить заработок посредством формы 2НДФЛ, разрешается предоставить справку свободного образца – главное, заявить ежемесячный доход за требуемый срок, подтвердить документ подписью, печатью ответственного лица.

- Справка о доходах охватывает предыдущий календарный год, плюс отработанный период нынешнего года. Работники, трудоустроившиеся в текущем году, предоставляют данные за отработанное время по факту.

- Лица, по должностным обязанностям заверяющие либо подписывающие копии перечисленных выше документов, (например, директор, главбух) обязательно предоставляют учредительные документы, подтверждающие данное право.

- Поручители обязаны предоставить аналогичный набор бумаг.

Далее рассмотрим, какие нужны в ВТБ документы для кредита в зависимости от статуса заемщика.

Наёмным работникам

Для ипотеки на квартиру наёмным служащим потребуется предъявить:

- Паспорт (плюс копия) гражданина Российской Федерации;

- Любой дополнительный документ (с копией), подтверждающий личность заёмщика (желательно с фотографией – водительские права, паспорт моряка, удостоверение военнослужащего);

- Ксерокопия действительной трудовой книжки (ксерокопия трудового договора послужит хорошим дополнением);

- Подтверждение доходов (2НДФЛ, справка свободной формы, налоговая декларация предшествующего отчетного периода);

- Мужчины моложе 27 лет приносят копию военного билета;

- Анкета заемщика – данный документ можно заполнить прямо в банке, однако разрешается также скачать с официального сайта, заполнить дома, без спешки.

Пример анкеты заемщика для оформления ипотеки в банке ВТБ:

Иностранцы предъявляют визы, бумаги, обозначающие право находиться на территории Российской Федерации, официально работать на территории страны.

Собственникам бизнеса

Граждане, владеющие бизнесом либо долей бизнеса, вдобавок к вышеперечисленному прилагают следующие документы для ипотеки:

Выписка сведений из реестра акционеров либо ЕГРЮЛ

Обратите внимание, данный документ актуален 45 дней;

Выписка о перемещении средств на банковском счете (на всех имеющихся счетах) за полгода (помесячная разбивка обязательна). Заменить данный документ разрешается банковской справкой о среднемесячных оборотах – справка актуальна 45 дней;

Справка, подтверждающая текущее сальдо счета, отсутствие ссудных долгов, прочих нареканий к счету организации;

Бухгалтерская отчетность за предшествующий и последний отчётный период

Владельцы организаций, работающих по УСНО либо ЕНВД, прилагают ксерокопии налоговых деклараций за аналогичные периоды;

Данные кредитной истории (отсутствие ссудных долгов, копии кредитных договоров, если таковые имеют);

Данные дебиторской, кредиторской задолженности, реестр контрагентов с датами, номерами договоров, суммами долга;

Лицензии, патенты, сертификаты, требующиеся для осуществления выбранного организацией рода деятельности (когда таковые присутствуют).

Пакет документов для ипотеки в ВТБ 24

На сокращенный пакет бумаг в ВТБ 24 намерены рассчитывать лица с достаточно активным банковским стажем сотрудничества. Оценка плательщика в подобной ситуации осуществляется строго по причине факта, как долго клиент производил пополнения своего депозитного счета, каким образом тратятся денежные средства, а также стремится ли он накопить их. После подобных исследований руководство получает картину, позволяющую наблюдать уровень платежеспособности клиента.

Если за клиентом числится позитивная кредитная история в иных банках, официально отправив запрос в ВТБ, допускается рассчитывать на минимальное количество ценных бумаг. Такие клиенты имеют право получить ипотечные деньги на следующих выгодных для клиента условиях:

Если у Вас остались вопросы или есть жалобы — сообщите нам

- Сумма займа примерно в 100 млн рублей.

- Временной период до 25 лет.

- Первичный взнос примерно 15%.

- Годовая ставка по процентам – выше 11,2%.

- Ипотечный заем предоставляется обычным российским молодым семьям, например, с применением капитала.

- Оперативность в изучении запроса.

- Профессиональная помощь при оформлении необходимых для сделки документов.

- Незначительная по времени бюрократическая волокита и равно небольшое количество посещений финансового учреждения.

Если за ипотечным кредитованием обращается человек, не имевший дело с банком, он получит список бумаг, направленных на получения средств. Только так руководители банков могут получить оценку всех рисков и оценить человека, как потенциального заемщика.