Действия после досрочного погашения ипотеки

Содержание:

- Заявление

- Санкции за отсутствие ежемесячных взносов

- Правила оформления

- Ежегодная корректировка графиков платежей

- Что такое досрочное погашение ипотеки?

- Шаг №3. Выделение доли детям после закрытия ипотеки, если был использован маткапитал

- Как снять обременение через интернет

- Возможные проблемы и нюансы

- Как выплачивать ипотеку выгодно: какие виды платежей существуют

- Частичное досрочное погашение ипотеки Сбербанка

- Досрочное погашение ипотечного кредита

- Возврат закладной

- Общий порядок погашения ипотеки

- Основные правила

- Что делать с закладной после погашения ипотеки

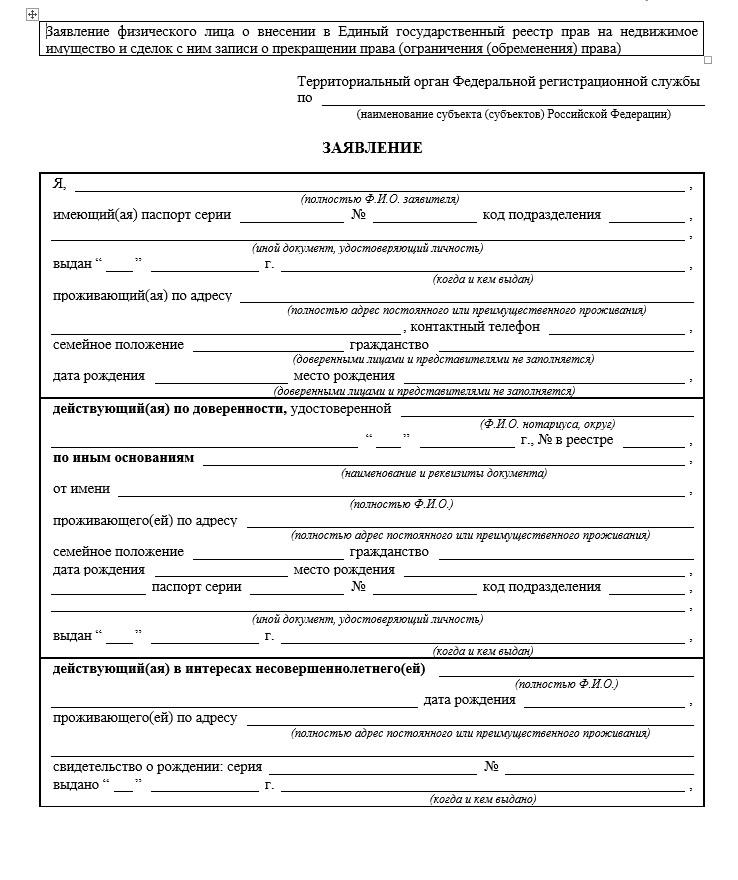

Заявление

Что потребуется указать:

- ФИО.

- Паспортные данные.

- Место проживания и контактные данные (номер телефона, электронная почта).

- Причину для прекращения обременения (выполнение обязательств по договору).

- Реквизиты документа, на основании которого снимаются ограничения (дата и номер).

- Выбор объекта, с которого нужно снять ограничения: участок, дом, квартира и пр.

- Характеристики объекта: площадь, номер по кадастру, точный адрес.

- Подпись и число.

Образец:

Образец заявления в Росеестр на снятие обременения

Бланк заявления можно запросить в банке или в регистрирующем органе. Документ должен быть заверен финансовым учреждением. Если у квартиры несколько собственников, то заявление должен написать каждый из них.

Заявление может не потребоваться, если банком была оформлена закладная. В этом случае в качестве документа-основания в Росеестр можно подать закладную с печатью банка и отметкой о том, что кредит погашен и финансовое учреждение не имеет финансовых претензий к заемщику.

Санкции за отсутствие ежемесячных взносов

Размер ипотечных портфелей российских банков равен 6 триллионам рублей. Объём просроченных кредитов в общей массе выданных ссуд составляет порядка 4-5%. Высокий уровень финансовой дисциплины связан с наличием залогового обеспечения, которое может быть изъято на основании судебного решения.

Несвоевременная оплата ипотеки может происходить по разным причинам. Некоторые заёмщики теряют работу и иные источники дохода. Кто-то попадает в больницу или становится инвалидом. Согласно банковской классификации выделяют следующие виды просрочки:

- до 30 дней;

- до 90 дней;

- свыше 90 дней.

Просрочка длительностью 2-3 дня не влечёт наложение штрафа. Банк в автоматическом режиме посылает соответствующую информацию в БКИ (бюро кредитных историй). Если небольшие задержки носят систематический характер, то кредитная история получает статус «негативной». Длительная просрочка (от 30 до 90 дней) станет причиной штрафных санкций (от 0,1% от суммы займа в день).

Специалисты банка всегда открыты к диалогу (даже в ходе судебных разбирательств). Клиенту, нарушившему график ежемесячных взносов по ипотечному кредиту, не стоит избегать общения с банковскими работниками. Судебные процессы связаны с большими материальными и временными издержками, поэтому банк часто идёт на реструктуризацию долга и соглашается на отсрочку.

Правила оформления

Правильно составленная закладная по ипотеке способствует защите прав заемщика, а любые неточности в формулировках текста закладной могут привести к утрате объекта недвижимости.

Поэтому к составлению и регистрации закладной нужно подойти ответственно. Регистрация закладной в Росреестре исключает возможность внесения изменений в состав документов, все исправления в бланке приведут к признанию её недействительной.

Содержание закладной

Для всех банковских учреждений действует общее требование по содержанию закладной, при этом структура самого бланка может отличаться в разных банках.

Как выглядит закладная по ипотеке?

На примере бланка закладной по ипотеке от Сбербанка, приведенной ниже, рассмотрим, какие обязательные пункты должна включать закладная:

информация о человеке или организации, предоставивших залог (соответственно, паспорт и все реквизиты юрлица);

информация о держателе залога – название, адрес, лицензия банка и т.д.;

полное описание объекта недвижимости, передаваемого в залог;

оценочная стоимость объекта и информация о лице, который произвел экспертизу;

сумма, процентная ставка по кредиту, размер и периодичность платежей, срок действия ипотечного договора;

регистрационный номер документа и дата его составления.

Для составления закладной понадобятся документы, приведенные в таблице.

| Необходимые документы | Примечания |

| Паспорт заемщика и поручителей | Копии первой страницы и прописки |

| Акт независимой оценки недвижимости – залога по ипотеке | Также необходим отчет об оценке квартиры с датой не более 6 месяцев |

| Копия договора с застройщиком | Либо другие договора купли-продажи или документы, подтверждающие факт права собственности на недвижимость |

| Договор ипотечного кредитования | Копия |

| Акт приема-передачи квартиры | Копия |

| Копии документов БТИ | Передача здания в экспликацию, кадастровый паспорт |

| Копия свидетельства о браке | Если заемщик находится в официальном браке |

Закладная – это важно! Банковские структуры заинтересованы в составлении документа, это их гарантия возврата средств по ипотеке. Получатель кредита же должен быть предельно внимателен при составлении и подписании этого документа, ведь предметом залога чаще всего выступает единственное жилье

Кстати, в случае конфликтов и разногласий сторон, суд будет рассматривать дело на основании именно закладной, а не ипотечного договора.

Регистрация

После того, как закладная оформлена и подписана, ее вместе с договором ипотечного кредитования и документами на квартиру передают в Росреестр на регистрацию.

Сотрудниками регистрирующей инстанции проставляются отметки о приеме, присваивается номер.

По завершению процедуры регистрации залогодателю выдается свидетельство о праве собственности на недвижимость. На документ ставится отметка о наложенных обременениях – они снимаются только после полного расчета с банком по ипотеке.

Кстати, услуга платная — за регистрацию закладной придется платить заемщику (исходя из условий договора купли-продажи):

1 000 руб. физическое лицо;

4 000 руб. юридическое.

Оформление

Закладная составляется в единственном экземпляре! Она хранится в банковском учреждении и заемщику не выдается.

Поэтому на случай утраты документа, возникновения споров и разногласий получателю ипотеки будет полезно сохранить для себя копию

Важный момент – при оформлении закладной важно проверить соответствие указанных в ней сведений с ипотечным договором

Хранение

Как мы уже писали, закладная оформляется в единственном экземпляре. И конечно, хранить ее банк должен бережно и аккуратно. Но на практике нередко возникают ситуации, связанные с потерей документа, или утратой его внешнего вида.

Что делать? Особенно остро такой вопрос возникает в момент полной выплаты ипотеки, когда появляется необходимость снять все наложенные обременения.

В этом случае оформляется дубликат. Он должен полностью соответствовать оригиналу и содержать все необходимые отметки.

Если кредитная организация препятствует снятию ограничений на недвижимость, необходимо направить заявление руководителю банка. А если и это не помогло – смело отправляйтесь в суд!

Владелец закладной получает вместе с документом возможность распоряжения залоговой недвижимостью, в случае неисполнения заемщиком взятых обязательств. Если в залог передается единственное жилье, заемщику следует серьезно задуматься о риске остаться без крыши над головой.

Вам может быть интересно: «Где взять ипотеку без подтверждения дохода в 2021 году»

Ежегодная корректировка графиков платежей

При предоставлении ипотечного кредита заемщику вместе с кредитным договором отдают график ежемесячных платежей.

Каждый год в него вносятся корректировки, которые зависят от:

- изменений, предусмотренных кредитным договором;

- процентной ставки;

- величины накопительного взноса;

- возможного внесения досрочного платежа участником НИС.

Измененный по мере необходимости график ежемесячных платежей (последующий график платежей) кредитор (сервисный агент) направляет заемщику. При этом заключение дополнительного соглашения к кредитному договору не требуется.

Последующий график платежей предоставляется заемщику раз в год, до 25 января. Но применяться он начинает с 1 января текущего года.

Последующий график платежей на очередной год содержит информацию о сроке, оставшемся до полного погашения текущей задолженности, а также сведения о размере:

- процентной ставки и ежемесячных платежей за предшествующие годы;

- процентной ставки на очередной и последующие годы;

- ежемесячных платежей на очередной и последующие годы;

- остатка текущей задолженности на начало и конец каждого процентного периода.

Для того, чтобы кредитор или сервисный агент в порядке уведомления один раз в год направлял заемщику последующий график платежей, требуется письменное заявление адресата.

Что такое досрочное погашение ипотеки?

Ипотечные займы являются долгосрочными, и выплата может тянуться десятилетиями. У одних нет возможности ускорить оплату, и они вносят минимальные платежи. У кого-то такая возможность появляется, и они погашают ипотечный долг досрочно.

Досрочное погашение – это выплата ипотечного долга раньше установленного срока. Законом это действие не запрещено, а банк не в праве накладывать штрафы. Ранее банки устанавливали свои ограничения по досрочному погашению, например, ипотеку нельзя было погашать в первые пять лет. В этот период в составе платежа доля процентов достигала около 70%. За первую половину срока заемщик обычно выплачивал основную часть процентов, а дальше банку уже не интересно тянуть долг. Под действие инфляции деньги обесценивались. Сейчас заемщики могут вздохнуть спокойнее, поскольку даже если ипотека взята на 10 лет, погасить ее можно и за год и за два, выплатив проценты только за этот срок.

В процессе досрочного погашения заемщик оплачивает остаток основного долга и пересчетом процентов за оставшиеся месяцы в его пользу. После списания нужной суммы счет закрывается, и обязательства перед банком будет считаться выполненными. После погашения стоит сразу попросить справку об отсутствии долга и закрытии кредитного счета.

Справка о полном досрочном погашении обязательна, поскольку нередко заемщики самостоятельно уточняют сумму в колл-центре или в личном кабинете. Даже озвученная менеджером сумма не всегда бывает точной. Это происходит не потому, что менеджер хочет обмануть.

Шаг №3. Выделение доли детям после закрытия ипотеки, если был использован маткапитал

По закону вы вправе использовать средства материнского капитала при покупке квартиры в ипотеку. Маткапитал можно потратить на первоначальный взнос или погашение ипотечного кредита.

Если вы воспользовались данной возможностью, то должны учесть, что права собственности на недвижимость оформляются в долевом соотношении на каждого ребенка и родителя по соглашению.

При этом доли могут перераспределяться и уменьшаться, если у вас еще появятся дети в будущем. Законом не предусмотрено минимальное количество квадратов, приходящихся на долю.

Обычно применяют действующие нормы жилплощади на человека. В 2021 году средний региональный показатель составляет 18 кв. м на одного члена семьи. Если площадь квартиры не позволяет выделить такой метраж на долю каждого собственника, то используют санитарную норму — 6 кв. м на человека.

С оформлением общедолевой собственности на квартиру тоже не стоит тянуть. По закону вы можете начать процедуру выделения долей в течение полугода с даты полной выплаты ипотеки.

Как выделить доли детям после погашения ипотеки

1. Заключите соглашение или договор дарения недвижимости через нотариуса

Договор и соглашение оформляются через нотариуса. Он же подает документы на регистрацию в Росреестр. По окончании процедуры вы получите у нотариуса выписку из ЕГРН, где будут указаны все собственники, а также размеры их долей.

Какие нужны документы

— паспорт;

— свидетельства о рождении детей;

— соглашение о выделении долей в трех экземплярах;

— свидетельство о браке или разводе;

— договор купли-продажи, выписку из ЕГРН;

— квитанцию об уплате госпошлины.

Пакет документов может быть дополнен в зависимости от конкретной ситуации. К примеру, в ипотеку была приобретена новостройка на стадии строительства, тогда к списку нужно добавить договор долевого участия (ДДУ).

Важно! Размер госпошлины в 2021 году составляет 2000 рублей. Каждый из совладельцев оплачивает свою часть от стоимости пошлины в равных пропорциях

2. Заключите соглашение самостоятельно

Услуги нотариуса недешевы. Можно сэкономить и оформить выделение долей самостоятельно. Для этого нужно составить соглашение в письменной форме или заполнить бланк документа, скачанный в интернете.

Обязательные пункты соглашения

— сведения о родителях, детях (ФИО, дата рождения и т. д.);

— вид недвижимости и ее основные характеристики;

— форма собственности и порядок распределения на доли;

— основание для распоряжения жильем (договор купли-продажи);

— отметка об использовании маткапитала (данные сертификата);

— условия повторного перераспределения, в случае рождения детей.

Для регистрации долей в Росреестре соберите такой же пакет документов, как при оформлении у нотариуса. Вместе с соглашением подайте документы в МФЦ или напрямую в федеральную службу.

В течение 5-10 дней после сдачи документов в Росреестр, каждый из владельцев доли жилья получит выписку из ЕГРН. В документе будут указаны все совладельцы и размеры их долей в квартире.

Важно! При распределении долей часть жилплощади родителей должна находиться в совместной собственности. Если вы планируете выделить собственные личные доли, то придется заверять соглашение у нотариуса

3. Обратитесь в суд

Если вы не можете договориться с супругом о распределении детям долей в квартире, то вас рассудят судебные органы. Для этого нужно обратиться с заявлением в суд по месту регистрации собственника квартиры.

В каких еще случаях для выделения долей обращаются в суд

— прошли сроки исполнения обязательства по определению долей детям (полгода с даты погашения обременения);

— дети после совершеннолетия самостоятельно обращаются в суд для оспаривания условий распределения долей;

— органы опеки определили нарушение прав несовершеннолетних и недееспособных граждан.

Кто не может стать собственником при покупке жилья с помощью маткапитала

— дети, которые были рождены в предыдущем браке и не усыновлённые в новом;

— супруг, если брак зарегистрирован после рождения детей и получения сертификата на материнский капитал.

Что будет, если доли не выделять

Случаются ситуации, когда срочно требуется продать жилье, буквально сразу после погашения ипотеки. Тогда для упрощения процедуры продажи недвижимости некоторые собственники не выделяют детям доли в квартире, купленной с помощью маткапитала.

Но такую сделку могут признать недействительной. К примеру, супруг при разводе или сами дети, достигнув определенного возраста, могут обратиться в суд, и в этом случае доли обяжут выделить. Также возможно привлечение к ответственности по статье о мошенничестве.

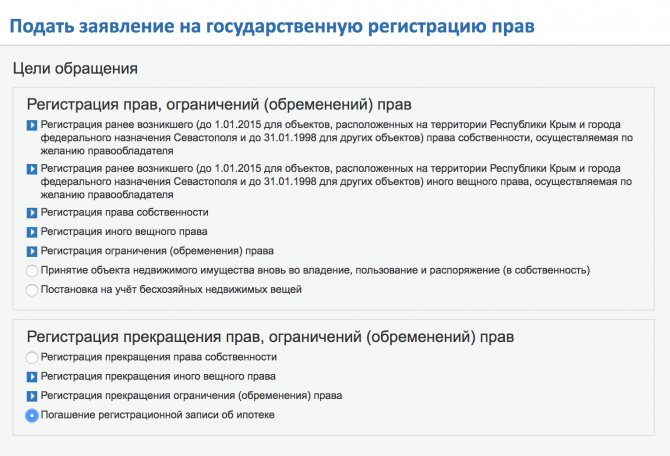

Как снять обременение через интернет

Дело осталось за малым. Совсем скоро Вы будете полноправным хозяином собственной квартиры. Теперь Вы должны снять обременение с неё. Часть документов у Вас уже есть на руках, но нужно собрать ещё кое-какие перед обращением в Регистрационную палату – это:

Заявление

В нём важно указать требование на снятие обременения с недвижимого имущества;

Свидетельство, подтверждающее право собственности;

Устав организации;

Закладная, которую Вы забрали у банка ранее;

Справка с подтверждением полного погашения займа по ипотечному кредиту (как проведёте последним платёж – так сразу сможете ею и заручиться).. Далее у Вас два пути:

Далее у Вас два пути:

- Подаём документы лично в Регистрационную палату.

- Используем интернет и не стоит ни в каких очередях. Нам поможем портал «Госуслуги». При этом необходимо, чтобы все копии были заверены нотариально.

Стоит отметить, что в зависимости от той банковской организации, где Вы брали ипотечный кредит на недвижимость, напрямую зависит список действий. Со Сбербанком, например, всё куда проще – ограничения после погашения задолженности будут сняты автоматически. То есть, заявление писать не придётся и обращения в Рег. палату не потребуется.

Упрощенно процесс такой:

- Собираем документы: справку о закрытии кредита и закладную заказываем в банке, дома находим свидетельство о собственности на квартиру (если оно выдавалось), кредитный договор и паспорт.

- Подаем все это в МФЦ.

- Дожидаемся уведомления о погашении обременения.

- Проверяем все на сайте Росреестра.

- Празднуем.

Теперь подробнее.

Дальше система предложит внести ваши данные. В конце нужно приложить к заявке сканы тех же документов, которые я приносила в МФЦ, и подписать заявку своей электронной подписью.

Снять обременение можно через интернет, если у вас есть электронная подпись

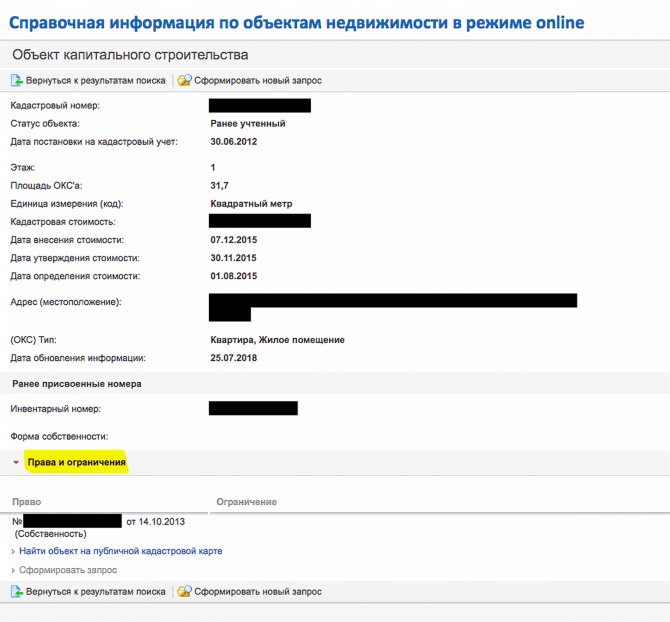

Чтобы быть уверенным в том, что с квартиры снято обременение, можно заказать выписку из ЕГРН в МФЦ за 400 рублей или проверить на сайте Росреестра бесплатно. Я проверила на сайте.

Росреестр сообщает, что обременения нет: последний раздел «Права и ограничения»

Делать это можно через неделю после того, как МФЦ подтвердил вам снятие обременения. Таким же образом проверяется, не наложено ли обременение на другую квартиру.

Возможные проблемы и нюансы

Чтобы избежать попадания в сложную ситуацию, необходимо учитывать все нюансы, касающиеся закрытия ипотечного договора:

- Обязательно производить окончательную расплату, узнав точную сумму долга, с точки зрения банка. В противном случае на копеечный долг может набежать большой штраф.

- Закрыть расчетный счет, на который перечислялись ежемесячные взносы, чтобы не оплачивать его обслуживание.

- Если клиент не согласен с выпиской о сумме долга, лучше ее уплатить. А уже потом разбираться и в случае переплаты писать заявление о возврате переплаты.

- Обязательно пройти процедуру снятия обременения. Иначе, когда возникнет необходимость произвести какие-то действия с недвижимостью, сделать это будет невозможно.

- В случае утери закладной залогодержателем составляется ее дубликат в полном соответствии с оригиналом. И если после погашения долга найдется утерянный, он не будет обладать юридической силой.

- Если кредит был погашен досрочно, то можно требовать вернуть часть страховки.

Как выплачивать ипотеку выгодно: какие виды платежей существуют

Существует 2 вида платежей: аннуитетные и дифференцированные. Чаще всего банки предлагают аннуитетные платежи при заключении кредитного договора, но в некоторых случаях заемщик вправе выбрать вид платежей самостоятельно.

Как правило, заемщики обращают внимание только на то, сколько надо выплачивать ипотеку, и на размер переплаты

Но правильно выбрать вид платежа важно для определения собственной выгоды. После заключения договора поменять вид платежей трудно

После заключения договора поменять вид платежей трудно.

Аннуитетными называются равные платежи на протяжении всего срока кредитования. Сумма долга с процентами делится на количество месяцев, и получаются равные, фиксированные суммы. Каждый месяц заемщик вносит на счет кредитора одну и ту же сумму. Она может меняться при согласии обеих сторон или в случае досрочного погашения ипотеки по заявлению заемщика. Аннуитетный платеж состоит из 2 частей: сумма долга и процент. Первую половину срока заемщик выплачивает в основном проценты, а долг составляет меньшую часть платежа. С течением времени соотношение меняется, размер долговой части растет, а процентная сокращается. Сумма платежа при этом не меняется.

Дифференцированные платежи постепенно уменьшаются с течением срока кредитования. Этот вид платежей существовал длительное время как единственный. Суть в том, что в первом периоде кредитования заемщик выплачивает основной долг («тело» кредита). Размер выплат достаточно велик. С течением времени размер основного долга сокращается, уменьшаются проценты, поэтому во второй половине периода кредитования суммы значительно ниже.

Правильно выбранный метод оплаты позволяет выгоднее выплатить ипотеку. Дифференцированные платежи подойдут людям, которые могут позволить себе первые большие платежи и которые планируют быстро погасить кредит в начале срока. Это будет выгодно. Аннуитетные платежи будут удобны при ипотеке на долгий срок, если в планах нет досрочного погашения и удобнее рассчитывать бюджет при регулярных фиксированных платежах.

Частичное досрочное погашение ипотеки Сбербанка

Теперь рассмотрим вариант частичного закрытия ссуды. Ограничения по сумме операций нет, можно класть на счет сколько угодно. И снова процедуру можно провести в день обращения без посещения офиса и написания заявления.

Как погасить ипотеку частично досрочно в Сбербанке:

- Заходите в Сбербанк Онлайн, в перечне кредитов выбираете ипотеку и в разделе досрочного погашения выбираете вариант — частичное.

- Указываете счет, откуда нужно направить деньги, сумму оплаты. Датой платежа будет выбрана ближайшая дата списания ежемесячной выплаты. Частичное гашение возможно только в этот день.

- Подаете онлайн-заявку и подтверждаете ее по СМС.

- К обозначенному дню обеспечиваете на заявленном счету указанную сумму. В этот день деньги перечисляются с дебетового счета на кредитный.

После выполнения частичного закрытия ипотеки видоизменятся график платежей. При проведении процедуры онлайн возможен только один вариант изменения — срок кредита сохраняется, но за счет сокращения основного долга уменьшается ежемесячный платеж.

Досрочное погашение ипотечного кредита

В случае, если заемщик решил закрыть ипотечный кредит досрочно, он должен заблаговременно уведомить об этом банк. Это делается для того, чтобы банк пересмотрел график платежей и пересчитал начисляемые проценты. Уведомление о намерении закрыть кредит оформляется в виде заявления в офисе банка или через телефон горячей линии.

Перед совершением последней оплаты стоит обратиться в банк для уточнения окончательной суммы. Данная информация предоставляется в виде выписки или устно, а также через call-центр банка. Производить последний платеж без согласования с банком не рекомендуется, поскольку есть вероятность, что итоговая сумма будет рассчитана некорректно. Вносить денежные средства плательщик может любым удобным ему способом. Однако, стоит учитывать, что прохождение средств через некоторые платежные системы может занимать длительное время.

Для того чтобы убедиться в полном погашении ипотечного кредита, стоит проверить счет после списания денежных средств. Если на нем останется даже незначительная сумма, в дальнейшем это послужит основанием для начисления штрафов и пеней.

После проведения платежа необходимо запросить у банка справку об отсутствии задолженности. Этот документ будет являться официальным подтверждением прекращения долговых обязательств. В справке должна быть указана такая информация:

- Фамилия, имя и отчество заемщика;

- Дата выдачи;

- Имя и должность лица, оформившего документ;

- Дата итогового платежа по договору с указанием его номера на момент заключения;

- Упоминание об отсутствии претензий со стороны кредитной организации.

Справку об отсутствии задолженности рекомендуется хранить как минимум 3 года. Иногда возникают ситуации, при которых сотрудники банка могут допустить ошибку. Это может иметь негативные последствия для заемщика. Неправильный расчет окончательной суммы задолженности или некорректное ведение базы объектов недвижимости приведет к дополнительным штрафам. При возникновении такой ситуации стороны не всегда могут решить спорные моменты между собой. В результате дело может закончиться в суде.

Именно поэтому крайне важно хранить всю документацию по ипотечному кредиту, начиная с договора и заканчивая чеками и квитанциями. Это позволит аргументировано доказать свою правоту

Как правило, после полного погашения задолженности ипотечный счет закрывается автоматически. Однако, если это не предусмотрено правилами банка, нужно обратиться в отделение и написать заявление на закрытие счета. В данном случае заемщик должен предоставить:

- документ, удостоверяющий личность;

- кредитный договор;

- платежный документ, подтверждающий погашение итогового платежа.

Для того чтобы на 100% убедиться в закрытии ипотечного кредита, требуется сделать запрос в Бюро кредитных историй. Полученный ответ даст развернутую информацию по всем кредитным обязательством плательщика, а также по обстоятельствам оплаты и просрочки.

Возврат закладной

После погашения ипотечного кредита существует еще один важный этап это возврат закладной. Этот этап важен тем, что с помощью выдачи закладной квартира полностью перейдет в ваши права, и далее вы получите возможность снять с неё обременение в Росреестре.

Закладная это вид ценной именной бумаги, содержащей в себе информацию об условиях вашего ипотечного займа. Бывают случаи, когда возврат этого документа может не понадобиться, к таким случаям относится оформление ипотеки без закладной.

В первую очередь оформление закладных нужно самому банку. При проведении оформления таких ценных бумаг банк становится застрахованным от риска потери договоров займа, а так же это позволяет привлекать дополнительное финансирование путем продажи закладных третьим лицам.

Согласно Федеральному закону «Об ипотеке» в закладных указана следующая информация:

- данные о заемщике;

- сведения договора по кредиту, а именно его номер, полная сумма займа, процентная ставка;

- описание недвижимого имущества (его стоимость после имущественной оценки);

- дата выдачи ценной бумаги.

Разные банки, как правило, вправе менять перечень этой информации на свое усмотрение.

Общий порядок погашения ипотеки

Что входит в понятие «порядок погашения ипотечного кредита»? Сроки, размеры, периодичность платежей и их форма (безналичный расчет или внесение наличности).

Ипотечный платеж обычно совершается каждый месяц, и, как правило, кредитор устанавливает определенный платежный период, к примеру, с 15-го по 20-е числа. Если заемщик не соблюдает обозначенные сроки, банк может его оштрафовать или наказать другим способом, закрепленным в условиях кредитного договора.

Обычно заемщик вместе со своим экземпляром подписанного кредитного договора получает на руки график погашения задолженности, в котором указан размер ежемесячного платежа. Бывает, банк, выдавший ипотечный кредит, требует, чтобы клиент вносил на счет закрепленную в графике сумму с точностью до копеек. Такой порядок указывает на то, что любое несоответствие в большую или меньшую сторону расценивается кредитором как нарушение условий договора: он может начислить штраф или вообще потребовать полностью погасить кредит досрочно.

По форме расчеты клиента с кредитором могут быть:

- наличными;

- безналичными.

В первом случае деньги вносятся заемщиком на его ссудный счет через кассу кредитной организации. При этом надо иметь ввиду, что в большинстве банков действует такой порядок: кассы не работают в вечернее время, а также по выходным дням и в праздники.

При безналичных платежах заемщик может переводить деньги кредитору со своего счета, открытого в каком-нибудь банке. В таком случае стоит учитывать, что, во-первых, межбанковские переводы – услуга платная, а во-вторых, перечисление средств занимает от 1 до 3 рабочих дней. Сэкономить время и деньги можно, открыв свой счет в той кредитной организации, где оформлена ипотека.

Ежемесячный платеж по ипотечному кредиту в установленном порядке можно вносить наличными или с помощью пластиковой карты через банкомат. Но здесь тоже есть нюансы: чек, подтверждающий проведение операции, не гарантирует поступление платежа по ипотечному кредиту – об этом не стоит забывать! Случается, что средства не попадают на ссудный счет, и банк считает это просрочкой платежа, за которую предусмотрено наказание (конкретный порядок указан в кредитном договоре). Во избежание неприятностей деньги через банкомат лучше внести заблаговременно, а также удостовериться в их поступлении на ссудный счет, позвонив через несколько дней в организацию, где оформлена ипотека.

Порядок погашения ипотеки допускает, что ежемесячный платеж по кредиту может перечислять и предприятие, на котором работает заемщик, удерживая необходимую сумму из заработной платы. Для этого нужно обратиться к руководству с соответствующим заявлением и обсудить механизм с бухгалтерией.

Заемщику, который намерен воспользоваться имущественным налоговым вычетом по ипотечному жилью, необходимо тщательно проверять все документы, подтверждающие взносы на погашение ипотеки – плательщиком должен указываться тот, на чье имя будет оформляться вычет. Иначе налоговая просто откажет в выплате.

В большинстве программ по ипотечному кредитованию предусмотрено досрочное погашение займа по истечении срока моратория (запрета). Как правило, минимальный период, в течение которого нельзя полностью (без санкций) рассчитаться за взятый кредит, составляет 6 месяцев. Вместе с тем практически во всех банках, где есть ипотечные продукты, устанавливается определенный начальный «шаг» досрочного платежа (обычно от 10 000 рублей). Лишь имея в наличии обозначенную сумму (в дополнение к ежемесячному взносу), заемщику можно обращаться с заявлением к кредитору о досрочном погашении ссуды. Форма заявления в каждом банке своя.

Порядок погашения ипотеки позволяет досрочно заплатить сразу всю сумму займа или только часть. Во втором случае вносятся изменения в график погашения задолженности, они могут быть двух видов:

- Уменьшается размер ежемесячного платежа на оставшийся срок пользования ипотечным кредитом. В этом случае финансовая нагрузка на семейный бюджет падает, и при желании можно оформить еще один займ.

- Ежемесячный платеж остается таким же, как был, а срок кредитования сокращается. При данном варианте заметно уменьшается переплата за ипотечное жилье.

В каждой конкретной ситуации заемщик сам определяет для себя выгоду. Но в любом случае после досрочного погашения кредита банк должен выдать актуальный график платежей с учетом всех изменений.

Основные правила

Как стало понятно из Федерального закона от 19 октября 2011 года N 284-ФЗ, досрочное погашение кредита в банке возможно, но как и везде, здесь есть свои подводные камни.

Самый простой способ — внести всю сумму долга по ипотечным обязательствам и закрыть кредитный договор и вздохнуть с облегчением. Чаще же всего образуется некая сумма, которую заемщик планирует внести на частичное досрочное покрытие долга. Банк предлагает в этом случае два варианта:

- снизить сумму ежемесячного платежа, так как общий долг уменьшился;

- изменить общий срок ипотеки в сторону уменьшения, при таком же ежемесячном взносе.

При любом из вариантов банк составит новый график платежей.

Уведомление банка

Правило №1 — уведомить банк о досрочном внесении остаточного платежа по кредиту.

Справка! Принципиального согласия о досрочном закрытии долга от банка не требуется, но заемщик обязан уведомить кредитную организацию о своих намерениях максимум за месяц до внесения суммы.

В условиях договора некоторых банков прописано, что при выплате кредита до окончания договора нужно письменно сообщить за определенное количество дней, но количество дней не должно превышать 30, иначе это будет нарушением законодательства. Банки сами определяют способ уведомления, некоторые просят писать заявление в их отделении, в каких-то организациях полное погашение возможно осуществить через банкомат, а частичное только в офисе банка.

Есть и такие банки, где можно в любой день внести всю сумму остаточного долга и кредит будет погашен. Как именно предупредить банк о заблаговременной оплате, прописывают обычно в договоре между банком и физическим лицом, если это не прописано, то уточнить можно в самой кредитной организации.

Такой пункт, как досрочное погашение ипотеки не все банки прописывают, это вполне понятно, кредитору это не выгодно, поэтому информацию можно найти на официальных сайтах банков, либо в общих условиях кредитования.

Выплата суммы в полном объеме

Правило №2 — сумма досрочного погашения должна быть не менее установленной банком

При это важно знать, как правильно ее выплачивать. Оплатить ипотеку можно в любое время, кредитные организации не могут это запрещать или ограничивать заемщика сроками

Банкам запрещено указывать в договоре, либо еще где-то, что закрытие кредита возможно только через определенное количество времени.

Важно! В какой бы день ни происходило погашение кредита, банком будут начислены проценты за период пользования денежными средствами

Обратить внимание нужно на сумму платежа для этого мероприятия. Минимальная сумма устанавливается банками

Соответственно при раннем погашении заемщик вносит минимальную сумму или больше, в противном случае этот платеж не будет учтен как досрочный, а произойдет обычное списание ежемесячного платежа.

Перед тем, как решиться на быстрое закрытие даного вида займа, стоит изучить условия и порядок досрочного погашения ипотеки в банках. Также узнайте о том, выгодно ли погасить кредит раньше срока в Газпромбанке, ВТБ 24 и Россельхозбанке.

Уплата всех комиссий

Правило №3 — следует помнить, что «нет комиссий» — скорее уловка, чем реальность. На какие уловки и ухищрения ни идут банки для привлечения клиентов, и «досрочное погашение без комиссий» — одна из них.

Хотя обманом это и не назовешь, ведь банки действительно не берут комиссию за погашение ипотеки вне графика, это законом им запрещено, а вот брать комиссию за другие услуги считается вполне законным.

Комиссия может начисляться за переоформление документов, за составление нового графика и за прочие сопутствующие услуги, поэтому внимательно нужно изучить условия конкретного договора, чтобы понять возможные расходы при выплате ипотеки раньше срока.

Документальное подтверждение

Правило №4 — держать под контролем досрочный платеж. После того как преждевременный платеж произведен, банк сообщит в течение скольких дней будет зачисление на счет.

Если производилось полное внесение остаточных средств, после даты внесения суммы на счет будет разумно взять справку об отсутствии долга по вашему договору. Частичную оплату долга можно подтвердить выпиской по счету кредита. Полученные документы помогут в спорных вопросах при закрытии кредита.

Что делать с закладной после погашения ипотеки

Чтобы получить закладную, заемщик должен написать заявление в банк. К этому заявлению нужно приложить справку о погашении кредита. На выдачу закладной у банка есть один календарный месяц, но обычно документ получают в течение нескольких дней.

После получения закладной нужно снять обременение с квартиры. Сделать это можно лично в МФЦ и онлайн: в специальных сервисах или на портале Росреестра.

Чтобы снять обременение в МФЦ:

- Напишите специальное заявление, приложите к нему закладную или справку о погашении кредита.

- Передайте пакет документов сотруднику МФЦ.

Обычно Росреестр рассматривает заявление в течение пяти рабочих дней. Если заемщик покупал квартиру в строящемся доме, этот срок может растянуться до семи рабочих дней.

Чтобы снять обременение онлайн через портал Росреестра:

Войдите в личный кабинет на портале. Для входа используйте пароль и логин учетной записи портала Госуслуг.

Заполните электронное заявление и приложите к нему скан закладной.

Подпишите заявление электронной подписью

Обратите внимание, для работы на сайте нужна специальная подпись — с расширением для работы на портале.