Девальвация

Содержание:

- ⚡ Влияние на жизнь и планы

- Виды девальвации — скрытая и открытая

- Что такое девальвация простыми словами?

- Кто выигрывает от девальвации в России

- Ждать ли девальвацию в обозримом будущем

- Что представляет собой девальвация?

- Чего не делать

- Последствия девальвации

- Последствия девальвации

- Нефть как угроза

- Влияние девальвации на бизнес в России

- Чем опасна девальвация

⚡ Влияние на жизнь и планы

Девальвация прямо влияет на жизнь и планы населения. Разберемся, что в таком случае обычно происходит с гражданами, их средствами и кредитными обязательствами.

Значимость для населения

Для населения девальвация не приносит ничего хорошего. Доходы граждан начинают снижаться, а накопления обесцениваться, причем в первую очередь это ударяет по среднему классу, малоимущим, пенсионерам.

В результате стоимость рублевых сбережений падет и те, кто имеют какие-то накопления, начинают покупать валюту – поскольку ее курс растет, она кажется более выгодной для вложений, а при некотором опыте можно даже заработать на перепродажах и колебаниях курса. Уход в иностранную валюту негативно отражается на национальной, девальвация раскручивается с новой силой, что дополнительно бьет по карманам населения.

Что происходит с кредитами и ипотекой

Многое зависит от того, в какой валюте был взят кредит. Если это был рублевый кредит, то особых негативных последствий для заемщика не предвидится. С одной стороны, можно усмотреть дополнительную выгоду в цене, по которой кредитный товар был приобретен до его фактического подорожания при девальвации.

С другой стороны, доходы населения уменьшаются, причем на практике их падение сильнее, чем падение курса рубля. Основной риск – изменение банком процентной ставки в сторону повышения. На самом деле банк не имеет права менять ставку в одностороннем порядке, но такие случаи встречаются. Поэтому при подписании любых кредитных договоров нужно внимательно читать все пункты документа на предмет «подводных камней». Если же банк в обход договора все-таки повысил процентную ставку по кредиту, необходимо сразу обращаться в суд.

Если же были оформлены валютный кредит или ипотека, то последствия для заемщика намного серьезнее. Особенно это касается тех, кто взял кредит в иностранной валюте, получая зарплату в рублях. В этом случае возникает огромная переплата (ведь иностранный курс растет, как на дрожжах), кредитное бремя в пересчете на рубли увеличивается и может стать непосильной ношей. Поэтому рекомендуется оформлять кредит именно в той валюте, в какой человек получает основной доход.

Зачем нужен первоначальный взнос при ипотеке

Читать

Как оформить ипотеку в 2020 году. Программы господдержки

Подробнее

5 важных вещей о налоговом вычете при ипотеке

Смотреть

Что происходит с валютой и долларом

Если национальная валюта при девальвации слабеет, то доллар и евро, наоборот, укрепляются и дорожают. В связи с этим многие начинают лихорадочно скупать валюту, обменивая на нее все имеющиеся свободные рубли.

Такое поведение может быть выгодным в начале девальвации, когда валюта покупается по одному курсу, затем дорожает еще больше, и появляется возможность перепродать ее. Или при условии долгосрочной – иногда многолетней – перспективы, когда на покупку валюты тратятся рубли, которые и так лежали «на черный день». В этом случае иностранная валюта выступает в качестве источника сохранения средств, не подверженного колебаниям инфляции. Однако у долгосрочного планирования есть и обратная сторона – если рубль стабилизируется и начнет укрепляться, возможны потери на разнице курсовой стоимости при обмене. Поэтому зарабатывание на курсах валют подходит опытным в таких делах гражданам.

Что происходит с рублевыми вкладами

Рублевые вклады так же начинают обесцениваться. А ставки, которые банки предлагают по вкладам, обычно не покрывают реальную инфляцию в стране.

Однако держать деньги в банках все же безопаснее и выгоднее, чем дома «в чулке». Средства, которые лежат дома мертвым грузом, точно будут уничтожены девальвацией и инфляцией.

Виды девальвации — скрытая и открытая

Девальвация может быть скрытой или открытой.

- В случае открытой девальвации государство должно официально объявить об этом, вследствие чего необходимо изъять обесцененные бумажные деньги. Также при этом может быть осуществлён обмен устаревших денег на новые, которые по курсу будут полностью идентичными своим предшественникам. Открытая девальвация способна привести к изменениям имеющихся ценовых показателей.

- При скрытой девальвации обесцененный денежные единицы не изымаются из общего оборота. При этом государство должно искусственно снизить реальную стоимость денежной единицы по отношению к иностранной валюте.

Что такое девальвация простыми словами?

Если говорить простым языком, то девальвация – это снижение стоимости внутренней валюты страны по отношению к иностранным валютам.

Экономическое определение заимствовано с латинского языка: приставка de- означает понижение, а valeo переводится как «стоимость» или «значение».

Это та ситуация, когда за вчерашние деньги невозможно купить привычный список продуктов или услуг. Происходит обесценение отечественной валюты, что моментально отражается на стоимости товаров. Объявляет и проводит девальвацию уполномоченный государственный орган. В нашей стране это — Центральный банк.

Первоначально термин означал ситуацию, при которой в составе валюты снижалось содержание благородных металлов. В начале XX века ценность бумажных денег измерялась в их золотом эквиваленте. В связи с нехваткой средств государство было вынуждено печатать необеспеченные золотом денежные знаки.

При девальвации в качестве международной валюты для сравнения обычно берется доллар США.

Крупнейшие обесценивания денег за всю историю

Мировая история знает немало случаев катастрофического падения стоимости денег. Я приведу самые известные примеры.

Во время Второй мировой войны девальвация расшатала до основания экономику Греции. Этой стране пришлось возместить затраты Германии и Италии, понесенные при оккупации ее же территории. Сельское хозяйство исчезло как отрасль, остановилась внешняя торговля.

Стоимость товаров менялась буквально раз в сутки. Экономику удалось спасти только внедрением натурального обмена. Кошмар прекратился только в начале 50-х гг.

Ранее последствия войны отразились и на Германии. После Первой мировой ей пришлось выплатить огромные контрибуции странам-победителям. Это легло тяжелым бременем на экономику, и в 1922 г. обрушилась марка. Население не успевало следить за уровнем цен, началась паника. Государство стало печатать купюры большего номинала.

Самая крупная купюра в 100 триллионов немецких марок равнялась всего лишь 25 долларам США. Разруха продолжалась целый год, пока правительство не ввело в оборот новую рентную марку.

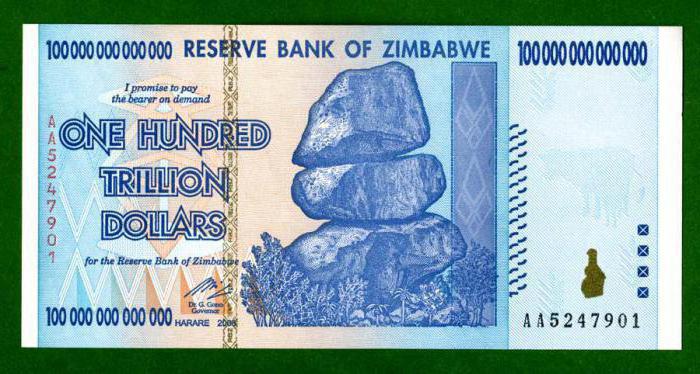

В XXI веке африканское государство Зимбабве столкнулось с небывалым доселе падением валюты. Аграрная страна, доход которой зависит от выращивания сельскохозяйственных культур, столкнулась с негативным эффектом непродуктивных решений. После конфискации земель в пользу местных хозяйств почти прекратилось экспортирование продукции.

Инвесторы сперва прекратили вкладывать средства, а потом ввели санкции. Девальвация зимбабвийской валюты продолжалась с 2000 по 2008 г. Покупательская способность валюты упала в сотни миллионов раз. От окончательной катастрофы страну спасло введение доллара США в качестве основной валюты.

Девальвация рубля в России

Россия тоже пережила несколько катаклизмов. Национальная денежная единица несколько раз была в шаге от исчезновения. После распада СССР в условиях рынка стало трудно поддерживать курс рубля. Большие издержки на социальное обеспечение граждан практически опустошили казну.

Оставшись без былой мощной производственной базы, страна жила за счет постоянных займов. Мягкая экспортная политика и несовершенство законов привели к бегству капитала за рубеж. В итоге август 1998 г. привел к дефолту. За последующие несколько месяцев рубль по сравнению с долларом упал в 5 раз.

Правительство на поддержание рубля потратило приблизительно 100 млрд долларов США. Была запущена плавная девальвация в размере 20 %. Ее дальнейшее продвижение удалось сдержать путем вливания внушительных средств на сумму 1 трлн рублей.

Украинские события 2014 г. и последовавшие за ними санкции привели к очередной девальвации рубля. Осенью того года его отпустили в свободное плавание. До стабилизации ситуации курс доллара достиг отметки в 79 рублей.

В прошлом году вновь национальная валюта вновь рухнула. Курс рубля по сравнению с долларом и евро упал на 10 %. Дальнейшее падение валюты остановил рост цен на энергоносители.

Кто выигрывает от девальвации в России

Самую большую выгоду от девальвации получает бюджет страны. Все финансовые обязательства Правительства страны отражены в рублевом эквиваленте, а большая часть доходов поступает в казну в долларах или евро. Получается, что чем дешевле стоит рубль, тем больше денег поступает бюджет страны.

К следующей категория тех, кому девальвация приносит прибыль, можно отнести компании, чья продукция идет на экспорт.

Выгоду от девальвации получают также российские производители товаров и сельхозпродукции, так как из-за снижения доходов граждане все больше приобретают отечественные товары.

Следующая группа — компании, предлагающие туристические поездки и путешествия по России, так как при девальвации наблюдается существенное падение спроса на путевки за границу из-за снижения курса рубля.

От девальвации выигрывают также владельцы сбережений на валютных депозитах.

Ждать ли девальвацию в обозримом будущем

В очень тяжелое для большинства стран время, когда наблюдается стагнация мировой экономики из-за пандемии короновируса и переизбытка на энергетическом рынке нефтепродуктов, прогнозы экспертов противоречивые.

Одни предрекают падения курса рубля по отношению к доллару до отметки в 100 единиц, другие, наоборот, считают, что национальной валюте ничего не может грозить: доллар будет торговаться на отметке в 60-62 рубля. Как видим, разница огромная. Причина в том, что в основе анализа лежит различие в наборе критериев для оценки перспектив рубля.

Пессимисты считают, что в основе будущей девальвации лежат следующие факторы:

- падение роста экономики из-за введенного карантина: остановилась работа сферы услуг, транспорта, туризма, многих промышленных предприятий;

- падение спроса на промышленные товары — многие семьи из-за вынужденного прогула в течение нескольких месяцев потратили все свои сбережения на выживание. Это в свою очередь замедлит производство из-за затоваривания. Получается замкнутый круг, который можно разорвать выброской в оборот дешевых кредитов. А это будет означать одно: инфляция с последующей девальвацией;

- ужесточение санкций, связанных с Крымом и газопроводом «Северный поток — 2»;

- падением рентабельности в строительстве (до 28%) и сельском хозяйстве (до 20%).

У оптимистов другой перечень факторов:

- экономика страны показала устойчивость в самый тяжелый период санкций — 2014-2015 г. Поэтому их ужесточение никак не скажется на отраслях страны;

- происходит диверсификация экспорта. Все больше продается продукции сельского хозяйства (и не зерна, а мяса), химических отраслей, машиностроения. На подходе ввод в эксплуатацию нескольких крупнейших в мире предприятий, что опять увеличит выручку от экспорта;

- введение санкций помогло осуществить импортозамещение во многих отраслях. В результате затраты на покупку за границей многих видов оборудования и комплектующих значительно сократились. В результате торговый баланс страны стал положительным — профицит по состоянию на 10.07.2020 года составил 3,67 млрд. долларов США.

Кто прав — покажет время.

Что представляет собой девальвация?

Последняя четверть столетия характеризуется стабильной девальвацией рубля. Страна имеет огромные территории и запасы природных ископаемых, передовые военные технологии. Вроде все есть, а стабильной валюты, в которой население может спокойно хранить свои сбережения, почему-то нет. В чем проблема?

Что такое девальвация?

Ежегодно под занавес уходящего года с экранов телевизоров эксперты делают свои экономические прогнозы. Затрагивают они и судьбу нацвалюты в следующем году. Будет ли девальвация в 2018? Через год этот вопрос возникает снова. Время идет, а актуальность стабильности валюты не меняется.

Девальвация рубля – процесс его обесценивания относительно валют других государств и цены золота. В качестве сравниваемых денежных единиц используются как международные – евро и американский доллар, так более полутора десятка других. Если не вникать в терминологию, то обесценивание возникает в итоге экономико-политических процессов, влияющих на спрос на конкретную валюту. Если спрос на одну валюту увеличивается, то становится выше и ее курс, что влечет за собой снижение фактической стоимости рубля.

Если проследить 100-летнюю историю рубля, то можно заметить огромное обесценивание российской денежной единицы. Если бы правительство не проводило деноминацию в 1922, 1947, 1961 и 1998 годах, то население сейчас бы рассчитывалось в магазинах миллионными или даже миллиардными купюрами. В 1998 году один новый рубль меняли на тысячу старых.

Что влияет на курс валюты?

Причины девальвации национальной валюты нужно искать в законах функционирования экономики. Американская, японская, немецкая экономики самые мощные в мире. Они практически не зависят от наличия на своей территории сырья. Они производят не сырье, а товары с добавочной стоимостью.

Россию нельзя отнести к сырьевому придатку европейского содружества. Доля экспорта в структуре ВВП не превышает 30 процентов. В свою очередь в общей сумме экспорта, количество экспорта газа составляет всего 10 процентов, а нефтепродуктов -30. Получается, что экспорт нефтепродуктов составляет всего 10 процентов от валового внутреннего продукта.

Некоторые государства, наоборот, зависимы от объемов экспорта своей технологической продукции и сопутствующих услуг. К примеру, Великобритания больше половины услуг экспортирует в страны ЕС – государства с высокой покупательской способностью. Это обеспечивает ей большие доходы, так как большинство товаров имеют высокую добавочную стоимость. Аналогичная ситуация наблюдается и с другими странами.

Страны-производители товаров и услуг несут убытки только в случае снижения мировых цен на сырье.

Кто стоит за обесцениваем валют

Любители теории заговора, наверное, сразу сделают выводы, что во всем виноваты западные страны, которые намерено ведут политику по девальвации рубля. Но на деле все не так. Снова следует обратиться к экономическим законам.

Рост цен на экспортную продукцию приводит к притоку в государство большого количества иностранной валюты. Расчеты внутри страны производятся в отечественной валюте. Экспортер идет в банк и меняет часть своей выручки на рубли. В итоге на валютный рынок попадает много долларов или евро. Спрос на них снижается, а стоимость рубля увеличивается. Этот процесс был в 2008 году и начале 2014, когда цены на нефтепродукты выросли.

Поступление на рынок недостаточного количества валюты приводит к следующим последствиям:

- уменьшение отчислений в бюджет предприятий;

- фонд оплаты труда уменьшается;

- расходы остаются прежними, а денег на их покрытие меньше;

- предприятие в итоге становится банкротом;

- количество безработных растет, а покупательская способность снижается;

- в стране начинается кризис.

Спасти страну от столь негативных последствий может девальвация. Экспортер теперь может получить ту же сумму в рублях для внутренних расчетов. Для примера, в середине 2014 года баррель нефти стоил 115 долларов, а 1 доллар – 31 рубль. При снижении цены нефти до 50 долларов за баррель, чтобы покрыть налоги и выплату зарплаты, за 1 доллар должны давать больше рублей.

Кто в итоге выигрывает от девальвации

Снижение стоимости рубля положительно сказывается на всей экономике:

- бюджет государства пополняется заложенными в бюджетном проекте поступлениями;

- пенсионеры и работники госсектора вовремя получают выплаты;

- предприятия продолжают работать, а их сотрудники получать заработную плату;

- покупательская способность снижается только в отношении импортной продукции;

- спрос на отечественную продукцию растет.

Единственные пострадавшие от девальвации – это заемщики валютных кредитов и ипотеки.

Чего не делать

Спускать бездумно все сбережения

Одно дело, если вы планировали купить дорогостоящий импортный товар. Вполне возможно, что вы успеете сделать это, пока ценники в магазинах ещё не переклеили. И совсем другое, когда вы в панике тратите все деньги. Во‑первых, вы становитесь обладателем кучи ненужных вещей. Во‑вторых, если кризис всё же разразится, у вас не будет денег, чтобы переждать сложный период.

Поддаваться спекуляциям

Панические настроения — это ещё и возможность заработать на тех, кто потерял способность здраво оценивать ситуацию.

10 марта банки активно предлагали подать заявление на ипотеку, чтобы зафиксировать низкий процент. Этот маркетинговый ход носит манипулятивный характер: объективных причин для резкого подъёма ключевой ставки у ЦБ пока нет.

Игорь Файнман

Так что, если вам свойственно поддаваться эмоциям, постарайтесь взять себя в руки и успокоиться.

Последствия девальвации

Если говорить о том, какие риски девальвации рубля сегодня актуальны, можно выделить сильную привязку пары: рубль — доллар, а кроме этого внедрение санкционных ограничений. Рассматривать снижение курса валюты можно, вспоминая реформу 1961 года, кризис 1998 и 2008 годов, и, разумеется, делать акцент на сегодняшнее финансовое состояние. Беря на себя основные моменты управления национальной валютой, государственные органы, проводят девальвацию, но при этом каждому из нас становится жить труднее, в частности:

- падает потребительский спрос;

- рост цен;

- на рынок выходит меньше иностранных товаров;

- повышается трудовая иммиграция.

К сожалению, снижение курса валюты по отношению к мировым гигантам, как евро и доллар, отображаются на кошельках тех, кто зарабатывает в офисе или привык заработать деньги в интернете. Исключение составляет, если ваш гонорар — иностранная валюта, и сдаете вы ее по выгодному курсу, поскольку все равно надо покупать товары за национальную.

Национальная валюта

Поскольку цена на все, фактически, формируется в национальной валюте, то рубль сильно привязан к потребительской способности к тому, что мы можем купить себе на определенную сумму. Государство оставляет за собой право контролировать рынок, используя «финансовую подушку», занимаясь девальвацией денег

И для тех, кто принимает финансовые решения самостоятельно, или их консультируют бизнес ангелы, важно понять: сколько можно оставить в рубле, а сколько — вложить или перевести в иностранный фиат

Разные инвестиции и разные направления помогают снизить риск, и даже если резко произойдет снижение валютного курса, то ваша валюта будет защищена, поскольку она вложена в проекты, в облачный майнинг, работает на банковском депозите или в чьем-то бизнесе, а возможно, и вовсе фиатная валюта стала криптой и теперь торгуется на биржах. Подобная ситуация с девальвацией — обычное явление для стран с сильной привязкой к доллару и евро, среди них и Польша, и Греция до момента перехода на евро, и Румыния, и Украина. А самой яркой мировой девальвацией называют венгерский прорыв 1946 года. После окончания войны деньги обесценивались со скоростью до 400% в сутки. Разумеется, что в такие переходящие эпохи сложно рассчитать рентабельность инвестиций, но если средний годовой показатель не превышает 15%, тогда можно приблизительно рассчитать, на что можно ожидать через месяц, полгода, год, вкладываясь в проекты. Валюта и ее сумма — на ваше усмотрение.

Импортные товары

Когда мы говорим о девальвации, также стоит вспомнить и о конкурентной девальвации. Часто это понятие называют валютными войнами, когда одна страна старается повысить давление на другую, а валюта лучшее оружие в этом. И когда запускается такой механизм, то импортные товары сразу становятся дороже, а порой их не найти. Иногда, когда другая страна активно наступает, то товары из-за изобилия просто начинают дешеветь на фоне аналогичных отечественных, это и есть проявление девальвации.

Основное правило этой ситуации: страна сохраняет свое преимущество на фоне другой страны до того момента, пока государство просто не снизит курс, и национальная валюта не упадет в цене.

Аналогичная ситуация может наблюдаться одновременно с несколькими странами, и порой важно узнать, что такое дивиденды, чтобы обезопасить себя наперед: вложить деньги и получать прибыль, либо же капитализировать проценты. Например, рубль держится на отметке 30 рублей за доллар, но США решает организовать валютные войны, и вводит изобилие своих товаров — например, жевательных резинок

Местное правительство решает девальвировать рубль. Знакома ли вам такая ситуация?

От валютных войн никто не застрахован, поэтому для большей защиты и минимизации рисков рекомендую выбирать доверительное управление. Стратегия позволит на основе мнения эксперта выбрать наиболее эффективные инструменты для вложения, чтобы защитить валюту, накопления и максимально сохранить их платежную ценность. Сохраненная валюта — это результат предварительной правильной стратегии эксперта-консультанта, и вашего правильного решения, а также проведенных серий операций: покупка иностранного фиата, инвестирование, хайпы, трейдинг криптовалютой, работа с акциями и другими ценными бумагами.

Последствия девальвации

Однозначной оценки последствий девальвации для страны, в отличие от рядовых граждан, нет и не может быть. Все зависит от того, какие причины лежали в основе; масштабы процесса; как протекала: вяло или ураганным темпом, когда НБ не успевает реагировать (запаздывает), как это происходило в Иране и Венесуэле; какой инструментарий использовало правительство для сдерживания курса.

Однако, общие моменты все же можно выделить.

Для страны

Важное значение для страны имеет то, как управлялся процесс. Если во главе Минфина и ЦБ стоят профессионалы, то народное хозяйство получает:

- рост продаж продукции собственного производства на внутреннем рынке, что, в свою очередь, стимулирует отечественный бизнес;

- увеличение экспорта, а с ним рост валютных поступлений;

- не только сохранение, но и увеличение, за счет покупки на внутреннем рынке, золотого запаса;

- рост ВВП и ВНП;

- вывод валютных операций из тени.

Неконтролируемая девальвация порождает:

- утрату доверия к рублю;

- удешевление товаров, произведенных внутри страны;

- снижение предпринимательской активности;

- рост безработицы;

- увеличение количества банкротств во всех сферах экономики. Кстати, банки не исключение. Без государственной поддержки более половины из них прошли бы через процедуру банкротства;

- инфляцию;

- ограничение импорта — люди не в состоянии покупать резко подорожавшие товары зарубежных производителей со своей старой зарплатой;

- рост рисков для банковской сферы при выдаче кредитов;

- отток капиталов, провоцирующий дефолт;

- снижение уровня жизни населения, в результате чего возрастает недовольство текущей политикой правительства и президента.

Для населения

Более остро и болезненно сказывается девальвация на средних и бедных слоях населения. Их ожидают:

- массовые увольнения;

- снижение уровня жизни;

- потеря сбережений в национальной валюте;

- снижение заработных плат, пенсий;

- повышение трудовой иммиграции (для России не характерно, а вот Украина и Беларусь с проблемой столкнулись вплотную).

Нефть как угроза

Впрочем, как мы уже убедились из истории, фраза «девальвации не будет» не может окончательно успокоить даже в том случае, если «все просчитано». Поэтому все же разберем угрозы, из-за которых девальвация все-таки может случиться — пусть и не скоро. Ведь все угрозы вполне реальные — несмотря на то, что прямо сейчас рубль демонстрирует положительную динамику.

Олег Балан, директор по работе с корпоративными клиентами инвестиционной компании QBF:

— Главная угроза — продолжающееся распространение пандемии коронавирусной инфекции. Несмотря на новости о вакцине, очевидно, что массовая вакцинация начнется не ранее чем через несколько месяцев. Множество экспертов отмечают, что из-за мер по борьбе с коронавирусной инфекцией падение спроса на нефть и, соответственно, снижение цен на нее — неизбежны. Напомню, топливно-энергетический комплекс в России — это 20 % экономики, 40 % бюджета и 60 % экспорта. Согласно недавнему прогнозу Международного энергетического агентства (МЭА), падение мирового спроса на нефть в 2020 году составит 0,4 млн баррелей в сутки.

В числе прочих факторов риска для отечественной валюты называют третью волну коронавируса, антикремлевскую риторику нового президента США Джо Байдена и возможность возврата ФРС США к политике повышения ставок и сокращения баланса. Последнее негативно повлияет на курс валют во всем мире — и в первую очередь в развивающихся странах.

Таким образом, если судить по имеющимся сейчас данным, в 2021 году вряд ли стоит ожидать резкой девальвации рубля. Однако российская валюта, скорее всего, продолжит плавно дешеветь по отношению к доллару и евро. Так что использовать ее для хранения сбережений все-таки не советуем.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Влияние девальвации на бизнес в России

При девальвации преимущества получат те предприятия, которые будут получать основную часть своей прибыли в валюте. При помощи выгодных преобразований они получат выгодные вложения. В связи с тем, что доход они будут получать в рублях, то они будут обеспечены деловыми отношениями в течение долгого времени внутри рынка страны.

Отсюда следует, что на рынок придут предприятия, которые не имеют отношения к политике санкций. В первую очередь, это представители из Индии, Китая, Латинской Америки. Для бизнесменов России наступают нелёгкие времена, так как им придётся брать займы по более высоким ставкам. По этой причине, произойдёт ли девальвация рубля в ближайшее время, имеет значение для российских предпринимателей.

Девальвация что это? События, происходящие сегодня за пределами России это серьёзное испытание для всего населения России.

Как выжить в сложной ситуации неизвестно, однако определённые варианты всё же существуют:

- Во-первых, не следует хранить деньги в чулке, хотя проценты по банковскому вкладу не выше инфляции, но всё же лучше, чем ничего не получить.

- Во-вторых, вкладывайте сбережения в разнообразные валюты, а также драгоценные металлы.

- В-третьих, можно открыть в банке металлический счёт, это неплохой способ.

Лучшим средством сохранения накоплений является приобретение недвижимости.

Чем опасна девальвация

Существует множество причин, по которым валюта девальвируется. Финансовый инструмент используют, чтобы сократить торговый дефицит путем стимуляции экспорта. Производящиеся в стране товары становятся дешевле, что ведет к увеличению интереса к ним за рубежом вследствие их доступности. Импортная продукция, напротив, дорожает. Это приводит к увеличению интереса к местным товарам и услугам.

А поскольку из-за идущего параллельно удорожания импорта покупательная способность граждан падает, в стране часто повышают официальные зарплаты, чтобы она сильно не просела. Таким же образом пытаются ограничить воздействие инфляции.

Но девальвация – это в экономике не просто эффективный финансовый инструмент. Она имеет целый ряд негативных, даже опасных последствий:

- иностранные товары становятся относительно более дорогими для внутренних потребителей, что препятствует импорту;

- сочетание более дорогого импорта и повышенного внешнего спроса на экспорт приводит к инфляционному давлению и снижению внутреннего потребления в целом;

- чтобы контролировать инфляцию, правительству, возможно, придется повысить процентные ставки ценой замедления экономического роста;

- когда экспорт становится дешевле, у производителей меньше стимулов сокращать издержки и становиться более эффективными.

Снижение стоимости местной валюты менее привлекательной для иностранных рабочих. Например, при падении курса фунта стерлингов трудящиеся-мигранты из Восточной Европы предпочитали работать в Германии, а не в Великобритании. Также при обесценивании денег усиливается «утечка мозгов»: квалифицированные и перспективные специалисты предпочитают работать за твердую валюту, устраиваясь в иностранные фирмы или даже уезжая из страны.

Чтобы удержать иностранную рабочую силу и местных профессионалов, владельцам предприятий приходится идти на повышение заработной платы. Но если уровень инфляции выше этого роста, то эти меры ни к чему не приведут. Реальная зарплата в ценностном эквиваленте упадет.

Ударяет обесценивание денег и по кредитной сфере. Особенно остро это чувствует те, кто брал суду в иностранной валюте. Но те, кто рассчитывает на займ в местных денежных средствах страдают, поскольку банки:

- ограничивают количество предлагаемых ссуд;

- ужесточают условия выдачи кредитов;

- уменьшают суммы займов;

- отменяют льготы.

Еще один риск девальвирования – психологический. Оно рассматривается как признак экономической слабости государства, его кредитоспособность может оказаться под угрозой. Таким образом, девальвация может ослабить доверие инвесторов к госэкономике и подорвать способность страны обеспечить иностранные инвестиции.

Негативное влияние имеет и последовательное девальвирование. Например, ближайшие торговые партнеры могут быть обеспокоены тем, что снижение денежной стоимости плохо повлияет на их экспортные отрасли. Соседние страны могут девальвировать свои валюты, чтобы компенсировать последствия обесценивания финансов своего торгового партнера. Такая политика, как правило, усугубляет экономические трудности, создавая нестабильность на более широких финансовых рынках.