Как взять квартиру в ипотеку молодой семье

Содержание:

- Программы банков для молодых семей

- Ответы на популярные вопросы

- Какие документы нужны для программы «Молодая семья» в 2019 году

- Федеральная программа «Обеспечение жильем молодых семей»

- Программы кредитования для молодой семьи

- Условия программы «Молодая семья» в 2021 году

- Часто задаваемые вопросы

- Выберите ипотеку

- Ипотека под 6% для семей с двумя и более детьми

- Порядок оформления ипотеки по программе «Молодая семья»

- Особенности переоформления кредита в случае развода

- Необходимые документы

- В каком размере и на что предоставляется помощь молодой семье?

- Законодательная база

Программы банков для молодых семей

Большинство крупных банков страны предлагают два варианта жилищных кредитов для молодых семей.

Вариант 1. Если у вас нет детей или один рёбенок.

Супругам без детей или с одним ребёнком не приходится рассчитывать на господдержку. Будет предложена программа для молодой семьи с одноимённым или каким-нибудь другим маркетинговым названием со среднерыночным процентом и классическими условиями:

- возраст заёмщика от 18–21 года;

- наличие постоянного места работы;

- справка о доходах, подтверждающая платёжеспособность;

- другие требования, например, страхование жизни.

Оформление ипотеки предполагает подачу заявки в банк, её рассмотрение и одобрение, поиск жилья, внесение первоначального взноса и подписание договора.

Вариант 2. Если у вас после 1 января 2018 года родился второй или последующий ребёнок.

В этом случае вступают в силу условия семейной ипотеки с господдержкой, то есть будет действовать льготная ставка. В 2020 году процент по таким кредитам очень приятный, в крупных банках страны он колеблется в диапазоне 4,7–6,5%.

Максимальная сумма кредита для приобретения жилых объектов в Москве и Московской области, Санкт-Петербурге и Ленинградской области составляет 12 млн рублей, в других регионах страны — 6 млн рублей.

Основные требования программы льготного кредита следующие:

- наличие минимум двух детей, один из которых рождён в указанный период;

- возраст каждого из супругов не должен превышать 35 лет;

- первоначальный взнос, как правило, от 10 до 45%;

- наличие постоянного официального дохода, который нужно подтвердить справкой 2-НДФЛ с работы;

- страхование жизни заёмщика.

Ставки при покупке жилья на первичном и вторичном рынке

- На вторичное жильё ставки в 2020 году немного опустились, это связано со снижением ключевой процентной ставки Банком России. На сегодняшний день ставки варьируются в пределах 7,3 %–8,1 %. Срок кредитования — от одного года до 30 лет.

- Для новостроек условия кредита лучше, чем для вторичного жилья. Если у вас с 1 января 2018 года по 31 декабря 2022 года рождается второй или последующий ребёнок можно претендовать на ставку с господдержкой, которая колеблется в рамках 4,95%–6,5% годовых. Срок кредитования — до 30 лет.

Список документов для оформления ипотеки для молодой семьи по одной из программ банка нужно уточнять у выбранного кредитора — этот перечень может отличаться.

В кризисное время банки особенно тщательно проверяют потенциальных заёмщиков и для перестраховки могут потребовать дополнительные документы сверх обычного списка. Но при наличии необходимого уровня дохода и хорошей кредитной истории шанс получить заём довольно высок.

Ответы на популярные вопросы

Что такое семейная ипотека?

Это льготная программа ипотечного кредитования. Принять в ней участие может семья, в которой двое или больше детей, причем младший рожден после 1 января 2018 года. Родители, воспитывающие ребенка с ОВЗ, также имеют право на льготу. В таком случае не учитывается количество детей и год рождения малыша. Заемщики получают ипотечный кредит под 6%, а государство компенсирует разницу рыночной и льготной ставок.

Как получить семейную ипотеку?

Нужно обратиться в банк и предоставить пакет документов:

- паспорта супругов;

- свидетельства о рождении детей (если ребенок старше 14 лет, то нужен паспорт);

- медицинская справка (для детей с инвалидностью);

- свидетельство о браке;

- сертификат на материнский капитал (если у заемщиков есть право на него, и они планируют использовать МСК для ипотеки);

- подтверждение дохода заемщиков (копии трудовых книжек, а также справки 2-НДФЛ или по форме банка);

- налоговые декларации в качестве подтверждения доходов (если ипотеку оформляет предприниматель).

Банк проверяет предоставленные сведения и принимает решение о кредитном лимите для заемщиков. После этого можно начинать поиск жилья.

Можно ли рефинансировать семейную ипотеку?

Да. Если семья оформила ипотеку до 2018 года или до рождения первого и последующего ребенка, она имеет право на рефинансирование под 5-6%. Как и при оформлении обычной льготной программы, нужно соблюдать условия гражданства и требования к жилью. Так, дети должны быть гражданами России и родиться в период с 1 января 2018 до конца 2022 года. Объект, в свою очередь, должен быть куплен на первичном рынке или находиться на этапе постройки.

С апреля 2019 года по программе господдержки ипотеку можно рефинансировать повторно

Таким образом, снизится ставка по уже измененным договорам, причем неважно, была ли это семейная ипотека или обычная. Кроме того, если ранее вы изначально оформили жилищный кредит под 6% на 3 года или 5 лет, вы можете продлить этот срок до полной выплаты кредита, проведя повторное рефинансирование

Сколько раз можно брать семейную ипотеку?

Существует миф о том, что ипотеку под 5 или 6% можно взять только один раз. Однако правительство не устанавливает ограничение на количество ипотечных договоров, которые одна семья может оформить под льготную ставку. Главное, чтобы заявитель был платежеспособен, а семья и жилье подходили под требования организации. Поэтому, если финансовое положение семьи позволило выплатить кредит за первую квартиру в течение установленного времени без просрочек, можно смело обратиться за второй и даже третьей ипотекой.

Какие документы нужны для программы «Молодая семья» в 2019 году

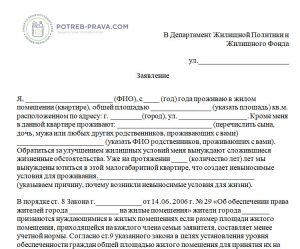

Внимание! Для получения сертификата семья должна представить следующий перечень документальных сведений:

- заполненное заявление определенной формы. Заявление подается в двух экземплярах, один из которых остается в органе для изучения представленных в нем сведений, а второй выдается на руки заявителям с пометкой о принятии;

- копии документов, которые удостоверяют личность каждого члена семьи (при наличии детей на каждого ребенка предоставляется копия свидетельства о рождении);

- копия свидетельства о браке (такое свидетельство не представляется неполными семьями);

- документ, подтверждающий статус семьи как нуждающейся в улучшении условий жилья;

- справки, подтверждающие факт наличия денежных средств у семьи для оплаты большей части стоимости жилого помещения (как правило, это справки, выданные работодателем с данными о заработной плате, выписки по лицевому счету, если семьей заведен счет для накоплений);

- если семья не завершила строительство дома, то предоставляется копия свидетельства о регистрации права в отношении объекта, если средства были привлечены путем заключения об ипотечном кредитовании или соглашения о строительном подряде, и иные документальные свидетельства, подтверждающие расходы;

- если семья получила денежные средства на основании договора кредитования до 2010 года, то копия такого соглашения подлежит предоставлению в уполномоченный орган;

- документ, который подтверждает, что семья нуждалась в улучшении условий проживания на дату заключения ипотечного соглашения;

- справка, которая содержит сведения о сумме непогашенной части кредита.

Точный список предоставляемых сведений лучше запросить в местном органе власти, который рассматривает заявления семей.

Например, поскольку для участия в программе субсидирования расходов на приобретение жилья требуется представить доказательства, подтверждающие нуждаемость семьи, скорее всего, потребуется предоставить выписку из домой книги или копию лицевого счета.

Например, учитывая, что для участия в программе необходимо подтвердить статус нуждающегося в жилье, органом местного самоуправления в перечень будут включена выписка из домовой книги и копия финансового лицевого счета для членов семьи.

Материнский региональный капитал: как получить и на что можно потратить?

Федеральная программа «Обеспечение жильем молодых семей»

Предполагает государственные выплаты в размере от 30% до 35% вложений молодой семьи в жилье. Она приобрела особенную популярность в связи со своей универсальностью.

Во-первых, речь идет о покупке не только квартир, но и о другой жилищной недвижимости, в том числе – приобретении частного дома.

Во-вторых, предельно широко выписаны способы приобретения, при которых субсидия может использоваться, в том числе для:

- покупки недвижимости на вторичном рынке;

- произведения предоплаты брокерской конторе на приобретение жилья эконом-класса в интересах молодой семьи на первичном рынке;

- оплаты материалов и/или работы строительной организации на возведение собственного дома в сельской местности;

- последнего паевого взноса члена жилищного кооператива, если по результатам его уплаты недвижимость переходит в частную собственность молодой семье;

- погашения тела и процентов по ипотечному или другому жилищному кредиту;

- сертификат участника госпрограммы также принимается банками для получения ипотечного или иного жилищного кредита.

Общие требования к участникам федеральных программ содействия покупке недвижимости со стороны государства.

- Взрослые члены семьи (оба супруга или одинокий родитель) должны находиться в возрасте до 35 лет;

- Семья должна получить в органе субъекта РФ статус нуждающейся в улучшении жилищных условий. Основания для его предоставления выписаны в ст.51 ЖК РФ. К их числу относятся: обеспеченность жилой площадью менее установленной нормы; проживание в помещении, не соответствующем техническим и санитарным требованиям; необходимость разъехаться с тяжелобольным заразной формой определенных болезней и т.п.

- К молодой семье предъявляются требования относительно гражданства. Льготы могут получить и пары, в которых одним из супругов является иностранец, однако размер государственной помощи рассчитывается только с учетом потребностей российского гражданина;

- Семья может состоять из супружеской пары или одного родителя, однако обычно требуется наличие хотя бы одного ребенка. В некоторых случаях субсидия положена и бездетным парам, а количество детей лишь увеличивает ее размер или процент;

- Семья должна подтвердить наличие достаточной суммы для уплаты той части стоимости жилья, которая не будет покрыта государственной субсидией либо обладать достаточными доходами, чтобы взять на эти цели банковский кредит.

Льготы для молодых многодетных семей

Федеральное законодательство не содержит понятия «многодетная семья». Оно определено в подзаконном акте – Указе Президента от 05.05.1992. В соответствии с его положениями, региональные власти самостоятельно решают, какие семьи считать многодетными и какие формы поддержки к ним применять. Однако часть мероприятий являются общепринятыми и действуют во всех без исключения субъектах РФ.

Многодетным молодым семьям положена государственная помощь для налаживания быта и хозяйствования на земле:

- 30-процентная льгота на оплату коммунальных услуг, в том числе за потребленную электроэнергию, газ и воду; для сельской местности такие субсидии могут быть по желанию заявителей частично заменены на 30% скидку на закупаемое топливо;

- помощь в организации фермерских хозяйств или налаживании предпринимательства в других организационных формах, например освобождение от уплаты регистрационного сбора;

- бесплатное выделение земельных участков для коммерческого хозяйствования;

- бесплатное предоставление участков для индивидуального жилищного строительства и сельскохозяйственных нужд (огород, дача);

- полное или частичное освобождение от уплаты земельного налога или арендной платы на землю либо понижения базовой ставки налога;

- не подлежащая возвращению материальная помощь или беспроцентный заем на развитие фермерского хозяйства;

- дотации, льготные займы на покупку материалов для строительства собственного дома.

Многодетным молодым семьям положены льготы в других сферах:

- выдача на детей до 6 лет бесплатных лекарственных препаратов по рецептам врачей;

- бесплатный проезд в транспорте по внутригородским или внутрирайонным рейсам;

- первоочередной прием детей в детские сады;

- организация бесплатного питания учащихся в школах и профтехучилищах;

- бесплатное обеспечение школьной формой или ее аналогом для посещения уроков и спортивной формой в пределах норм;

- установление одного дня в месяц для бесплатного посещения выставок, музеев и других культурных мероприятий.

Программы кредитования для молодой семьи

При желании взять ипотеку молодая семья может воспользоваться несколькими льготными программами, которые могут сейчас предложить банки. Помимо Сбербанка, такие предложения актуальны во многих других финансовых учреждениях. Но предварительно стоит уточнить на месте, какие именно льготы предоставляются молодым семьям с детьми или без них.

Ипотека под залог недвижимости.

Оформить выгодный долгосрочный кредит на приобретение жилья молодой семье реально без вступительного взноса, если предоставить банку залог в виде недвижимости. Это в том случае, если на время обременения заемщик не планирует проводить с недвижимостью какие-то сделки.

В подобной ситуации ипотеки молодой семьи без первоначального взноса величина процентной ставки будет чуть выше. Только при этом максимальный лимит кредита будет не более 90% от залоговой стоимости.

Стандартные условия нецелевого кредита под залог недвижимого имущества:

- годовой процент – 13-14%;

- лимит – от 500000 до 10000000 руб.;

- период рассрочки – до 20 лет.

Залогом может стать квартира, жилой дом или земельный надел (п.1 ст. 130 ГК РФ).

Займ на основе федеральной программы «Молодая семья»

Требования, которым должны удовлетворять семьи, желающие вступить в программу:

- совокупный возраст супругов – 70 лет (каждому по 35 лет и не больше);

- наличие российского гражданства;

- потребность в расширении или улучшении жилой площади, если она не соответствует санитарно-техническим критериям (прописано в ст. 15 и ЖК РФ);

- стабильный доход, позволяющий без проблем выплачивать ипотечный займ.

Внимание При участии в госпрограмме «Молодая семья» супругам будет выдана определенная денежная сумма (30% от стоимости жилья – бездетным и 35% – семьям с одним и более ребенком), которую обычно вносят в качестве первого взноса. А поскольку в Сбербанке он равняется 20%, то остаются еще средства, которые можно потратить на несколько последующих платежей

Желающим действовать на основе федеральной целевой программы предварительно потребуется встать в очередь как нуждающимся в улучшении условий проживания. Для этого потребуется собрать немало документов и подать их в уполномоченный орган. Как только подходит очередь семье выдают сертификат. Затем можно молодой семье приступать к оформлению ипотеки без первоначального взноса и поиску подходящего жилья.

Данный проект позволяет потратить выделенные средства на следующее:

- купить жилье на первичном или вторичном рынке;

- вложиться в домострой;

- уплатить первоначальный взнос по ипотеке;

- частично погасить тело уже имеющегося ипотечного займа.

ВАЖНО Существует одно ограничение при покупке жилья: на одного человека должно приходиться не более 18 кв. м

Так что на государственные средства нельзя купить большие апартаменты.

Условия программы «Молодая семья» могут различаться по регионам. Главное, чтобы у заемщика не было жилья в собственности, а если оно есть, то нуждалось в капитальном ремонте или было признано в аварийном состоянии.

С участием материнского капитала.

Молодые семьи с двумя и более детьми имеют возможность воспользоваться материнским сертификатом для погашения первичного взноса ипотеки. Только принимают во внимания такие правила:

- заявителем на ипотеку может выступать только лицо, владеющее сертификатом;

- необходимо составить долевое состояние, согласно которому после полной выплаты кредита детям будут выделены определенные доли в купленной квартире.

Материнский капитал надо предъявить в банк, на основании чего будет составлен дополнительный договор. В дальнейшем он покроется средствами, поступившими из госбюджета. После приобретения квартиры следует обратиться в ПФР с заявкой о переводе маткапитала в счет погашения ипотечного взноса. Средства поступают из Пенсионного фонда в течение месяца.

Военная ипотека.

Еще один способ избежать личных финансовых вложений на начальном этапе по ипотеке – это предложение для военнослужащих. Данное положение регламентируется статьей 9 ФЗ №-117 «О накопительно-ипотечной системе жилищного обеспечения военнослужащих».

На участника этой программы открывается накопительный счет, на который из местного бюджета перечисляются взносы на протяжении прохождения гражданином военной службы. Спустя 3 года после регистрации в НИС, военный сможет эти накопления потратить на первый взнос по ипотеке. В банк ему надо представить соответствующий документ – свидетельство целевого жилищного займа.

Последующие взносы по ипотечному займу продолжает вносить государство. В результате купленная квартира на все время выплат находится в залоге одновременно у банка и государства (ст. 77 ФЗ РФ № 102).

Условия программы «Молодая семья» в 2021 году

- Памятка ипотечного заемщика

- Интересное об ипотеке

Иван Блинов Автор Выберу.ру, ivanblinov@vbr.ru Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Молодой считается семья, в которой оба супруга или одинокий родитель на момент подачи заявки на ипотечный кредит не достигли возраста 35 лет. Ипотечные программы для молодой семьи в 2021 году предоставляют различные коммерческие банки Подольска. Условия ипотеки молодой семье отличаются пониженной процентной ставкой, минимальным первоначальным взносом (или его отсутствием), возможностью отсрочки платежа по ипотеке без штрафных санкций.

Также молодая семья может рассчитывать на ипотечный кредит, став участником государственной программы помощи. Ипотека по программе «Молодая семья» в 2021 году дает возможность получить безвозмездную государственную субсидию при покупке жилья в размере 35% (при отсутствии детей) или 40% (если в семье есть ребенок). Полученные средства могут быть использованы для долевого участия в строящемся объекте или для возведения дома.

Подробнее с условиями ипотеки молодой семье вы можете ознакомиться на сайте Выберу.ру, где собраны все ипотечные программы банков Подольска для молодой семьи.

Часто задаваемые вопросы

Как взять ипотеку молодой семье?

Необходимо выполнить ряд действий:

- обратиться к кредитору и заполнить заявление;

- дождаться решения по вашей заявке;

- в случае одобрения собрать пакет документов для предоставления в банк;

- кредитор проверит достоверность представленных сведений;

- если с документами все в порядке, можно начинать оформление договора с банком.

Что нужно, чтобы взять ипотеку молодой семье?

Семья должна соответствовать определенным условиям:

- нуждаться в улучшении жилищных условий и состоять на учете;

- иметь российское гражданство;

- иметь ежемесячный доход, позволяющий оплачивать ипотеку;

- быть зарегистрированными в том регионе, где планируется получить субсидию;

- не получать аналогичную помощь ранее.

Можно ли участвовать в программе молодая семья если есть ипотека?

Нет, участвовать в программе при наличии жилья нельзя. Если у заемщиков есть квартира в ипотеке, они не могут претендовать на получение помощи от государства. Даже в случае продажи долей повторно встать на очередь можно будет только через 5 лет.

Задайте свой вопрос

Ипотека без первого взноса: В чём подвох?Где оформить ипотеку

Как оформить ипотеку?Государственная помощь малоимущим семьям

Специальные программы в ипотекеСоциальная ипотека

Выберите ипотеку

На строительство частного дома Квартира в ипотеку Ипотека под залог имущества

Ипотечное кредитование на покупку комнаты Социальная ипотечная программа Ипотечный кредит многодетным семьям

Ипотека по 2 документам Ипотечное кредитование для коммерческой недвижимости

Ипотека под 6% для семей с двумя и более детьми

Существует программа государственной поддержки для семей, в которых как минимум двое детей. Это так называемая семейная ипотека. Она может быть интересна молодым людям, которые уже вступили в брак, родили детей и хотят обзавестись своим жильем. Если взять ипотеку по этой программе, то ставка будет всего 6% — это значительно выгодней, чем стандартные условия.

Программа семейной ипотеки заработала в 2018 году и претерпела ряд изменений. На 2019 год ее условия для всех регионов, кроме Дальнего Востока, такие.

- Ставка 6% действует на весь срок ипотеки.

- Договор на покупку жилья должен быть заключен, начиная с 2018 года и до конца 2022 года.

Можно рефинансировать старые кредиты — тогда важна дата рефинансирования.

А если второй (или последующий) ребенок родится в период с 1 июля 2022 года до 31 декабря 2022 года, срок заключения договора на покупку квартиры продлевается до 1 марта 2023 года.

- Господдержку можно получить только на первичное жилье, на вторичку взять семейную ипотеку нельзя.

- Первоначальный взнос по ипотеке должен составлять 20%. Если хотите рефинансировать ипотеку, которую взяли ранее, остаток кредита не должен быть больше 80% от первоначальной стоимости жилья.

- Максимум, который можно получить по программе семейной ипотеки — 12 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области. Для всех остальных регионов — 6 млн рублей. Приобретаемое жилье может стоить и больше, чем лимит, но под 6% дадут только сумму не выше лимита.

- Материнский (семейный) капитал включают в максимальную сумму кредита. Т. е. если вы захотите использовать маткапитал в качестве первого взноса, то сумма, которую вы сможете получить под 6% в кредит, уменьшится на величину маткапитала.

- Программа действует до конца 2022 года.

- Обязательным условием при оформлении семейной ипотеки под 6% является страхование жизни заемщика и квартиры, так постановило правительство. Если отказаться от страховки, банк сможет поднять ставку на 4 процентных пункта выше ставки ЦБ, невзирая на то, что у вас льготная программа со ставкой 6%.

Для Дальнего Востока с 1 января 2019 года действуют более выгодные условия. Можно взять ипотеку под 5%, можно даже на вторичку, если она находится в селе.

Кто может взять семейную ипотеку — требования к заемщикам и созаемщикам.

Воспользоваться программой можно, если в вашей семье в период с 2018 по 2022 год появится второй ребенок. Если родится третий, четвертый малыш и т. д., и вы ранее не пользовались программой, вы также можете ею воспользоваться.

С 14 ноября 2019 года вступает в силу Постановление Правительства РФ от 31.10.2019 № 1396. В соответствии с этим документом льготная ипотека под 6% теперь доступна и семьям, в которых есть ребенок-инвалид.

Если в семье есть, или появится до 31 декабря 2022 года ребенок, которому установлена категория “ребенок-инвалид”, семья имеет право на семейную ипотеку со ставкой 6% (а на Дальнем Востоке — 5%).

А в случае установления после 31 декабря 2022 года категории “ребенок-инвалид” ребенку, который родился не позднее 31 декабря 2022 года, оформить льготную ипотеку можно до 31 декабря 2027 г.

Все члены семьи — и дети, и родители — должны быть гражданами РФ. Заемщиком может быть любой из родителей второго (или последующего) ребенка, а созаемщиками практически кто угодно: может быть и отчим, и бабушка, если это положительно повлияет на одобрение заявки.

Перечень документов, которые нужны для оформления семейной ипотеки, государство не установило. Все зависит от конкретного банка, в котором собираетесь брать ипотеку. Обычно необходимы паспорт, документы, подтверждающие доход, свидетельства о рождении детей с отметками о гражданстве, документы на жилье, страховка и отчет об оценке.

Порядок оформления ипотеки по программе «Молодая семья»

Подать заявку на оформление ипотеки можно, обратившись лично в любое отделение банка, или через сайт Сбербанка. Электронное оформление сделки даёт для семьи ряд преимуществ. Подача заявки в цифровом виде имеет следующий алгоритм действий:

- Рассчитать ипотеку с помощью калькулятора на сайте компании по программе «Молодая семья».

- Отправить заявку через интернет.

- На портале «ДомКлик» выбрать подходящую квартиру.

- Непосредственно оформить сделку.

Оформление сделки осуществляется следующим образом:

- Обращение в наиболее удобный для клиента банковский офис со всеми необходимыми для получения ипотеки документами.

- Принятие банком положительного решения о предоставлении займа.

- Сбор пакета документов по интересующему объекту недвижимости – вторичному жилью или квартире в новостройке.

- Подписание кредитного договора, договора обеспечения, страхование предмета залога.

- Получение ипотеки и права собственности на жильё.

Электронная регистрация позволяет отправить документы на регистрацию без визита в Росреестр и МФЦ. Сделку будет сопровождать персональный менеджер, который направляет документы в Росреестр в цифровом виде, взаимодействует с данной службой и контролирует процесс регистрации права собственности. Клиент Сбербанка получает документы – договор купли-продажи и выписку из ЕГРН также в цифровом виде на электронную почту. В сервис также входят оплата государственной пошлины за регистрацию перехода права на недвижимость и выпуск усиленной квалифицированной подписи для всех участников сделки.

Важно! Услуга электронной регистрации является платной, её стоимость составляет от 5 550 до 10 250 руб. в зависимости от типа жилья и субъекта РФ

Уточнить стоимость можно у специалистов контактного центра Сбербанка.

Сбербанк имеет сервис безопасных расчётов между покупателем объекта недвижимости и продавцом. Он работает следующим образом: покупатель переводит средства на специальный счет Центра недвижимости от Сбербанка, где после получения средств запрашивают информацию в Росреестре о регистрации сделки. После подтверждения деньги зачисляются на счет продавца. Эта услуга обойдётся клиентам Сбербанка в 2000 рублей, процедура перевода занимает не более 15 минут.

По вопросам порядка и правил оформления сделки по ипотеке можно получить информацию у консультантов Сбербанка через контактный центр или при личном обращении в банковское отделение.

Особенности переоформления кредита в случае развода

Иногда молодые семьи разводятся. Если у них оформлена ипотека, то необходимо руководствоваться положениями Гражданского кодекса. Долги, как и все остальное совместно нажитое имущество делится пропорционально. Если удается достичь соглашения, то проблем с банком не возникает. В нем указываются соответствующие данные о разделе имущества и финансовых обязательств, после чего документ заверяется у нотариуса.

Раздел имущества и финансовых обязательств желательно совершать по предварительному соглашению сторон

Если необходимо переоформить ипотеку на нового супруга бывшей жены или вывести кого-то из договора, то при таких обстоятельствах необходимо обращаться в банк. Потребуется написать заявление о пересмотре сторон кредитного договора с указанием причины и приложением документов. После рассмотрения заявление и предоставления документов от новых потенциальных заемщиков происходит переоформление договора. Часто такое происходит, когда одна из сторон отказывается от жилья и не желает производить за него платежи в дальнейшем. Также это может быть в случаях, когда недвижимость должна перейти несовершеннолетнему, а одна из сторон отказывается от своей доли в ней.

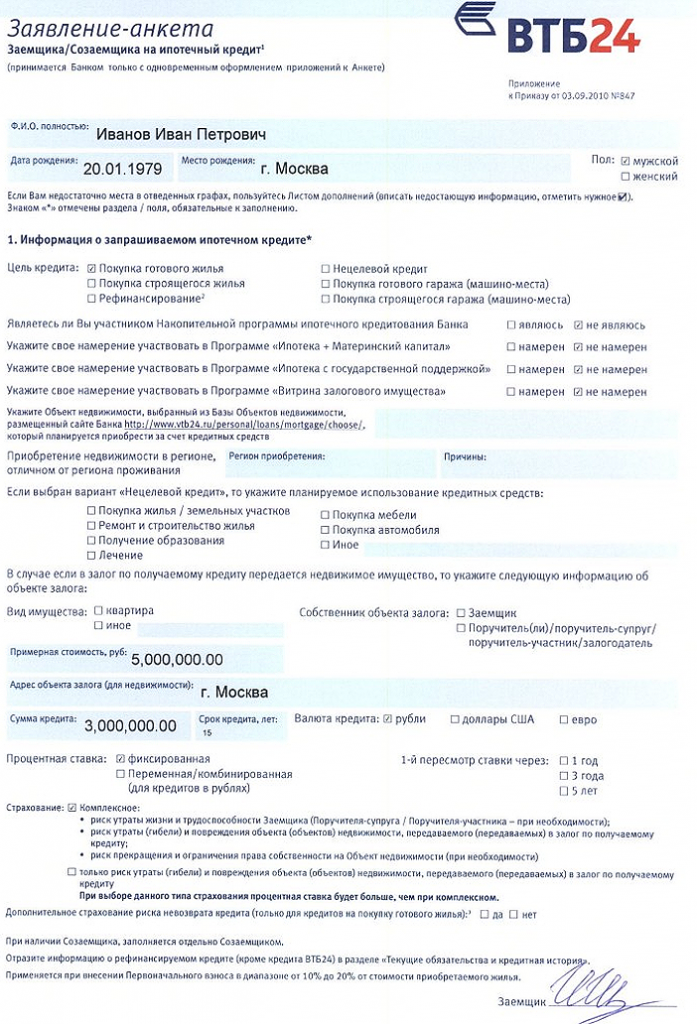

Необходимые документы

Обратите внимание! Список бумаг для оформления ипотеки на строительство дома отличается в каждом банке. Перейдите на страницу с описанием займа на портале Выберу.ру, чтобы увидеть их точный перечень.. Чтобы получить кредит на строительство дома, молодой семье, как правило, требуется предоставить банку:

Чтобы получить кредит на строительство дома, молодой семье, как правило, требуется предоставить банку:

- Заявление-анкету.

- Оригинал паспорта основного заемщика и копии всех его страниц. Если ипотеку оформляет полная молодая семья, второй супруг по умолчанию становится созаемщиком. Ему также потребуется предоставить копию всех страниц паспорта.

- ИНН и СНИЛС.

- Свидетельство о заключении брака (для полной молодой семьи), свидетельство о рождении ребенка/детей (для родителя-одиночки).

- Копия трудовой книжки, заверенная работодателем.

- Справка о доходе (2-НДФЛ или по форме банка).

- Оригиналы и копии документов, подтверждающих право собственности на ликвидное имущество. Потребуются, если заемщик хочет получить более крупную сумму.

- Бумаги о наличии счетов в банках (на депозитах, дебетовых картах).

Заемщику-мужчине, не достигшему 27 лет, потребуется предоставить копию военного билета. Также могут попросить документы об образовании.

Обратите внимание! Совокупный доход молодой семьи должен быть достаточным для стабильной выплаты ипотеки. Если сумма ежемесячного платежа превысит 50% от общего заработка, могут потребоваться поручители или дополнительные созаемщики.. После одобрения займа на строительство дома потребуется собрать еще один пакет документов, относящихся к объекту недвижимости:

После одобрения займа на строительство дома потребуется собрать еще один пакет документов, относящихся к объекту недвижимости:

- документ о праве собственности молодой семьи на земельный участок, на котором будет построен дом;

- правоустанавливающие документы застройщика;

- выписка из Единого госреестра на сделку по возведению жилья на земельном участке (справка действительна в течение месяца с момента одобрения заявки);

- проектная декларация объекта недвижимости;

- заверенное у нотариуса согласие второго супруга на передачу объекта в залог кредитору.

Обременение снимается после закрытия долга перед банком.

В каком размере и на что предоставляется помощь молодой семье?

На что предоставляется помощь молодой семье?

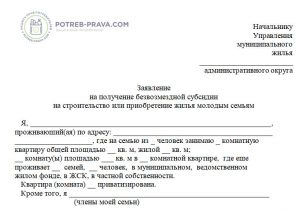

Социальная выплата может быть направлена на следующие цели:

- оплату договора купли-продажи жилья;

- оплату договора подряда на строительство жилого дома;

- оплату договора с уполномоченной организацией на приобретение в интересах молодой семьи жилого помещения эконом-класса на первичном рынке жилья (уполномоченные организации утверждаются на региональном уровне);

- оплату последнего платежа в счет паевого взноса по договору ЖСК, если молодая семья или один из супругов являются членом кооператива (после уплаты данного взноса жилое помещение должно переходить в собственность молодой семьи);

- уплату первоначального взноса при получении кредита на покупку жилья либо строительство жилого дома;

- погашение основной суммы долга и процентов (не просроченных) по кредиту на приобретение жилья либо строительство жилого дома.

В каком размере предоставляется помощь по Программе «Молодая семья»?

Социальная выплата предоставляется в размере, с учетом следующих факторов.

| Состав семьи | Размер выплаты, % от Расчетной стоимости жилья | |

| молодая семья, не имеющая детей | не менее 30% | но не более остатка задолженности по выплате остатка пая или остатка основного долга и текущих процентов по жилищному кредиту, если социальная выплата предоставляется на эти цели |

| семья с ребенком (детьми), в том числе неполная семья (один родитель и один ребенок и более) | не менее 35% |

| Расчетная стоимость жилья | = | Норма общей площади жилого помещения | x | Норматив стоимости 1 кв.м |

Норма общей площади жилого помещения:

- 42 кв. метра – для семьи из 2-х человек;

- по 18 кв. метров на одного человека – для семьи из 3-х и более человек

Норматив стоимости 1 кв.м по муниципальному образованию:

устанавливается органом местного самоуправления, но не выше средней рыночной стоимости 1 кв. м общей площади жилья по субъекту РФ, определяемой Минстроем

Справочно: нормативы Минстроя на III квартал 2020 (утв. Приказом Минстроя России от 04.07.2018 N 387/пр)

Центральный федеральный округСеверо-Западный федеральный округЮжный федеральный округСеверо-Кавказский федеральный округПриволжский федеральный округУральский федеральный округСибирский федеральный округДальневосточный федеральный округКрымский федеральный округ

| Белгородская область | 40 205 |

| Брянская область | 30 412 |

| Владимирская область | 34 970 |

| Воронежская область | 35 315 |

| Ивановская область | 32 529 |

| Калужская область | 41 846 |

| Костромская область | 31 222 |

| Курская область | 31 424 |

| Липецкая область | 33 106 |

| Московская область | 61 040 |

| Орловская область | 30 465 |

| Рязанская область | 37 678 |

| Смоленская область | 32 893 |

| Тамбовская область | 32 522 |

| Тверская область | 39 785 |

| Тульская область | 38 740 |

| Ярославская область | 42 389 |

| г. Москва | 91 670 |

Предлагаем ознакомиться Стоит ли судиться с работодателем

| Республика Карелия | 40 145 |

| Республика Коми | 46 361 |

| Архангельская область | 49 717 |

| Вологодская область | 35 375 |

| Калининградская область | 40 808 |

| Ленинградская область | 45 685 |

| Мурманская область | 45 939 |

| Новгородская область | 36 346 |

| Псковская область | 34 924 |

| Ненецкий автономный округ | 60 166 |

| г. Санкт-Петербург | 71 053 |

| Республика Адыгея | 29 680 |

| Республика Калмыкия | 30 096 |

| Краснодарский край | 39 187 |

| Астраханская область | 33 287 |

| Волгоградская область | 32 966 |

| Ростовская область | 41 964 |

| Республика Дагестан | 29 665 |

| Республика Ингушетия | 30 529 |

| Кабардино-Балкарская Республика | 28 381 |

| Карачаево-Черкесская Республика | 36 035 |

| Республика Северная Осетия — Алания | 33 380 |

| Чеченская Республика | 36 534 |

| Ставропольский край | 29 239 |

| Республика Башкортостан | 41 255 |

| Республика Марий Эл | 32 557 |

| Республика Мордовия | 37 404 |

| Республика Татарстан | 41 879 |

| Удмуртская Республика | 37 469 |

| Чувашская Республика — Чувашия | 34 032 |

| Пермский край | 40 508 |

| Кировская область | 34 876 |

| Нижегородская область | 49 440 |

| Оренбургская область | 34 410 |

| Пензенская область | 35 003 |

| Самарская область | 36 674 |

| Саратовская область | 30 000 |

| Ульяновская область | 32 698 |

| Курганская область | 32 412 |

| Свердловская область | 46 337 |

| Тюменская область | 43 049 |

| Челябинская область | 31 725 |

| Ханты-Мансийский автономный округ — Югра | 49 343 |

| Ямало-Ненецкий автономный округ | 56 017 |

| Республика Алтай | 33 845 |

| Республика Бурятия | 37 362 |

| Республика Тыва | 40 580 |

| Республика Хакасия | 36 039 |

| Алтайский край | 34 038 |

| Забайкальский край | 39 057 |

| Красноярский край | 44 578 |

| Иркутская область | 40 075 |

| Кемеровская область | 34 941 |

| Новосибирская область | 45 802 |

| Омская область | 36 076 |

| Томская область | 42 880 |

| Республика Саха (Якутия) | 55 958 |

| Камчатский край | 52 219 |

| Приморский край | 56 134 |

| Хабаровский край | 50 698 |

| Амурская область | 45 418 |

| Магаданская область | 49 431 |

| Сахалинская область | 66 539 |

| Еврейская автономная область | 36 693 |

| Чукотский автономный округ | 39 463 |

| Республика Крым | 29 000 |

| г. Севастополь | 30 000 |

Законодательная база

Федеральное законодательство гарантирует предоставление господдержки для всех участников проекта. Молодой семье предоставляются льготные преимущества на покупку жилплощади, либо улучшение уже имеющихся жилищных условий.

Законодательство РФ четко определяет критерии, попадая под которые можно рассчитывать на льготные преимущества:

- Семья должна быть молодежная до 35 лет (у обоих супругов);

- Наличие ребенка является не обязательным фактором, но поможет увеличить суммы материальных выплат, смягчения условий кредитования и т.д. Помимо этого, молодоженам, имеющим ребенка, могут предоставляться и ряд других программ, что направлены на помощь семействам с одним, двумя детьми и более;

- Официальное подданство РФ;

- Госпрограмма предполагается и для родителей, воспитывающих, либо усыновляют ребенка в одиночку.

Это закон о выделении помощи семьям, со стороны государства, родившим, или усыновившим второго и последующих детей.