Классификатор, перечень и ставки ндс на продукты

Содержание:

- ЕНВД и маркированные товары: долгожданное разъяснение

- О налоговых вычетах по НДС

- Ставка НДС 10 процентов: перечень товаров и услуг

- Какая ставка НДС действует на данный момент?

- Перечень товаров облагаемых НДС по ставке 10 процентов

- Правительство установило коды товаров для фруктов и ягод, облагаемых по ставке НДС 10%

- Ставка НДС 20% в 2019 году

- Пример 3

- Как пользоваться онлайн-калькулятором

- Налоги и право

- Таблица «Определения основных терминов»

- Подтверждение права на ставку 10

ЕНВД и маркированные товары: долгожданное разъяснение

Проблема

Лица, которые применяют ЕНВД и продают товары, не относящиеся к розничной торговле, считаются утратившими право на ЕНВД. С 1 января 2020 года к розничной торговле не относится реализация:

- лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации;

- обувных товаров и предметов одежды, принадлежностей к одежде и прочих изделий из натурального меха, подлежащих обязательной маркировке средствами идентификации.

В налоговом законодательстве не уточнено, вправе ли налогоплательщик, реализующий в одном магазине (аптеке) маркированные и немаркированные товары, применять ЕНВД при реализации розницы и УСН (ОСНО) — при реализации маркированных товаров. Из анализа норм глав 26.2 и 26.3 НК РФ следует, что совмещать ЕНВД по рознице и УСН (ОСНО) по маркированным товарам можно, если деятельность ведется в разных муниципалитетах. Но это не всегда реализуемо в рамках одной торговой точки или аптеки.

Решение вопроса

В 2020 году в отношении предпринимательской деятельности по реализации товаров, относящейся к розничной торговле, в целях главы 26.3 НК РФ, налогоплательщик вправе применять ЕНВД, а в отношении предпринимательской деятельности по реализации товаров, не признаваемой розничной торговлей — общий режим налогообложения или УСН.

При этом согласно пункту 7 статьи 346.26 НК РФ налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению ЕНВД, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению единым налогом, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения».

Комментарий: несмотря на то что Минфин дал рекомендации в отношении лекарственных средств, полагаем, что ими можно руководствоваться и при реализации иных маркированных и немаркированных товаров.

О налоговых вычетах по НДС

Так называют право компании уменьшить сумму к вычету, выставленную поставщиками. Но многие предприниматели обманывают налоговые службы, на бумаге заключая сделки с другими условиями, чем на практике. Такой вариант является грубым нарушением действующего законодательства.

Налоговый вычет применяют при выполнении следующих условий:

- Предъявление налога со стороны продавцов имущественных прав.

- При ввозе товаров из-за границы налог уже уплачен.

- Предъявление сборов поставщиками в связи с приобретением услуг или товаров, работ.

Документами дополнительно подтверждаются следующие условия для скидки:

- Реальное проведение сделки.

- Приобретение товаров для операций, облагаемых НДС.

- Постановка товаров на официальный учёт.

Внимание! Бумаги отправляют не сразу, только если налоговая выставляет соответствующее требование.

На вычет рассчитывают только те компании, где совершались покупки для бизнеса. Пример – когда приобретают новое оборудование, сразу ставят его на учёт. Только послабление становится актуальным. Нельзя включать в документы товары, для которых только сам предприниматель становится конечным потребителем.

Подтверждение вычета предполагает сбор таких бумаг:

- Доказательство того, что товары или услуги, работы официально поставлены на учёт. Обычно применяют выписки из КуДИР, акты.

- Первичные письменные формы, доказывающие реальность сделки. Их предоставляют поставщики со своей стороны.

- Счета-фактуры.

Книга продаж и книга покупок часто применяются для дополнительной регистрации той или иной информации. Особый порядок оформления документации предусмотрен в случае с импортом и экспортом. Лучше пользоваться помощью профессионалов, среди которых – таможенные брокеры.

Ставка НДС 10 процентов: перечень товаров и услуг

18 процентов составляет обычная ставка НДС. Однако существует перечень товаров, который уменьшает его до 10. Многие предприниматели задают вопрос: «НДС 10 % в каких случаях применяется?». Постараемся на него ответить.

Ставка НДС 10 процентов перечень товаров и услуг предполагает следующий:

- Продовольственные товары.

- Внутренние авиаперевозки.

- Детские товары.

- Некоторые медицинские препараты.

- Периодическая печатная продукция.

Перечень всех товаров утвержден постановлением Правительства № 908 от 31 декабря 2004 года. Именно в этом документе указан весь список, который попадает под НДС 10 процентов. Перечень (краткий) приведем ниже:

- Молоко и молочные продукты.

- Мясо в живом весе.

- Яйца.

- Кулинарные жиры, растительное масло.

- Соль.

- Мука и макаронные продукты.

- Овощи.

- Детское и диабетическое питание и др.

Какая ставка НДС действует на данный момент?

На практике, предусмотрено несколько ставок, отчисление по которым производиться в зависимости от типа товара.

Различные ставки созданы для того, чтобы обеспечить население более необходимыми товарами с меньшим объемом налога, а товары, не относящиеся к категории социально значимых, реализовывать с более высоким начислением. Рассмотрим подробней, сколько НДС в России существует на данный момент и какая разница между ними.

НДС 0%

От уплаты налога на добавленную стоимость избавлены предприятия в стратегических сырьевых, энергетических отраслях, специализирующиеся на логистических операциях по импорту различной продукции и сырья. В частности данная ставка распространяется на следующие товары и услуги:

- Экспортные товары, распространяемые по процедуре свободной таможенной зоны;

- Международная доставка всеми видами транспорта с конечным пунктом получения находящимся за пределами РФ;

- Услуги, оказываемые в сфере трубопроводного транспорта нефти, газа;

- Предоставление транспорта, контейнеров для логистических операций проводимых компаниями, зарегистрированными за пределами РФ;

- Космическая сфера деятельности, реализация продукции и услуг для ее обслуживания;

- Различные виды услуг и продукции для обслуживания иностранных дипломатических представительств

- Передача в пользование судоходного транспорта построенного и зарегистрированного в РФ.

Это лишь неполный перечень услуг и продукции, не облагаемой налогом на добавленную стоимость. В основном, он касается вопросов экспорта и необходим для обеспечения более выгодных условиях для отечественных организаций. Также льготы создаются для стратегических важных сфер деятельности.

Для того чтобы получить возможность использовать НДС 0 процентов организации необходимо предоставить соответствующий пакет документов в налоговую службу. В вопросах касающихся импорта и экспорта, также требуются соответствующие разрешения и подтверждения от таможенной структуры. Нулевая ставка вноситься в декларацию, которая сдается вместе с прочей отчетностью компании в установленные сроки.

НДС 10%

Добавленная стоимость 10 процентов, распространяется на различные группы социально значимой продукции потребляемой населением. В частности, ставка охватывает следующие группы товаров:

- Продовольственная группа – мясо и мясопродукты, молоко, яйца, растительные масла и маргарин, сахар, соль, крупы, зерновые, овощи, диабетические продукты питания и т.д.;

- Продукция предназначенная для детей – детское питание, трикотаж и швейные изделия, игрушки, детские кроватки, коляски, школьные принадлежности, гигиенические изделия;

- Книгоиздание – периодика, книги, журналы и газеты помимо тех, что содержат материалы рекламного или эротического характера;

- Медицинские товары – лекарства и сырье для их производства, изделия медицинского назначения для домашнего применения или использования в клиниках. К данной категории относятся изделий Российских и зарубежных производителей.

Запланированное на 2021 год повышение ставки не коснулось продукции, представленной в данной категории. НДС 10% сохраниться в дальнейшем, для обеспечения социальны нужд и потребностей различных слоев населения.

НДС 20%

20 процентов взимается в отношении всех прочих товаров, не приведенных в перечнях указанных выше. Максимальная ставка действует для производителей и компаний, предлагающих услуги на территории России, не осуществляющих экспортные или импортные операции. Это обусловлено тем, что косвенный налог является внутригосударственным и по факту взимается с внутренних продаж.

Перечень товаров облагаемых НДС по ставке 10 процентов

В основном НДС 10% распространяется на пищевые товары входящие в потребительскую корзину. Рассмотрим подробней, на какие товары НДС 10 процентов распространяется в соответствии с налоговым законодательством:

- Скот и птица поставляемые живьем для продажи с последующим забоем и переработкой или для иных нужд;

- Мясные продукты и мясо за исключением деликатесной продукции, включая различные копчености, телятину, варианты вырезки, консервацию деликатесного типа;

- Молочные продукты и пастеризованное, стерилизованное молоко – к этой категории относятся йогурты, мороженное, фруктовый лед и т.д.;

- Яйца и изделия на их основе;

- Растительное масло подсолнечное и прочих видов;

- Маргарин пищевые и продуктовые жиры для использования в кондитерском производстве, жиры для производства шоколада, топленых смесей;

- Соль и сахар;

- Зерновые культуры в очищенном или переработанном виде, отходы зерновых;

- Комбикорма на основе зерновые, смеси для корма животных;

- Мука, крупы;

- Макаронные изделия;

- Рыба живая кроме редких и относящихся к деликатесным типам. Среди них осетровые, дальневосточный и балтийский лосось, и ряд других рыб;

- Морепродукты, сельдь, охлажденная и замороженная рыба, кроме редких видов и икорной продукции, крабов и ряда других деликатесных морепродуктов;

- Все виды овощей;

- Фрукты местного производства.

Обратите внимание, что если компания производитель работает на экспорт, с конечным пунктом поставки за пределами РФ, то к ней применяется нулевая ставка, так как НДС является внутренним налогом. Однако, экспортер все равно должен предоставлять нулевую отчетность, а также необходимые разрешения от таможенной службы и прочих органов в налоговую по адресу регистрации компании

Еще одной товарной группой попадающей под десятипроцентную ставку, является продукция разработанная для детей. В частности, в нее входят:

- Кроватки детские из дерева и продуктов деревообработки;

- Трикотажные изделия, одежда, изделия из овчины, кроличьего меха, нижнее белье;

- Обувь летняя, зимняя, специальная;

- Постельные принадлежности;

- Памперсы и ряд гигиенических средств;

- Швейные изделия;

- Школьные принадлежности – тетради, ручки, карандаши, краски, пеналы, счеты, линейки и т.д..

Сниженная ставка необходима, чтобы обеспечить, свободный с финансовой точки зрения доступ к товарам являющимся социально значимыми. В случае с детскими принадлежностями, данное правило нацелено на создание более выгодных условий покупки для родителей и специальных учреждений по уходу за детьми.

В каких еще случаях НДС 10 процентов?

Есть дополнительная товарная группа, на которую распространяется действие сниженной налоговой ставки. В частности, к ней относятся медицинские товары и принадлежности, расходные материалы, мебель и прочая продукция медицинского назначения, для эксплуатации в специализированных медучреждениях или же для лечения на дому.

Также данное правило распространяется и в отношении печатных изделий. Периодических изданий, книг, журналов и т.д. Исключения составляют книги, журналы, газеты содержащие информацию рекламного или эротического характера.

Десятипроцентный налог применяется в отношении услуг авиаперевозок внутри страны. При предоставлении медицинских и ряда других платных услуг имеющих высокую социальную значимость. Полный перечень продукции и услуг, можно уточнить, обратившись в отделение ФНС или на их сайте в электронном формате.

Правительство установило коды товаров для фруктов и ягод, облагаемых по ставке НДС 10%

Суть вопроса

С 1 октября 2019 года изменена ставка НДС на ряд товаров, в частности:

- на пальмовое масло ставка НДС стала 20% вместо 10%;

- на фрукты и ягоды, включая виноград, — 10% вместо 20%.

Однако коды конкретных фруктов и ягод, при реализации которых применяется ставка 10%, до начала 2020 года Правительство РФ не разработало.

Проблема

Налогоплательщикам приходилось весь IV квартал вслепую, практически наугад применять (не применять) ставку 10% при реализации фруктов и ягод. Ведь их конкретный перечень Правительство РФ не сформировало.

В начале 2020 года мы получили перечень фруктов и ягод, облагаемых по ставке 10%. Стало очевидно, что у налогоплательщика могла образоваться переплата или недоплата по НДС при реализации этих товаров. Как быть и как исправить вынужденные ошибки налогоплательщику по-прежнему не разъяснили. Но ведь данные в декларации должны быть реальными.

Постараемся отчасти этот пробел восполнить. Безусловно, брать на себя функции контролирующих органов не вправе, но в рамках действующего законодательства постараемся решить сложившуюся ситуацию.

Решение

Варианты вынужденных ошибок:

- 10% по фруктам и ягодам, которые не вошли в перечень Правительства, а значит, при их реализации должна была применяться ставка 20%.

- 20% по фруктам и ягодам, которые вошли в перечень Правительства, а значит, при их реализации должна была применяться ставка 10%.

Рассмотрим, как в январе 2020 года можно исправить ошибку IV квартала 2019 года.

Вариант 1. 10% по фруктам и ягодам вместо 20%

- Продавец выставил счет-фактуру в IV квартале со ставкой НДС 10%.

- Продавец за IV квартал должен уплатить НДС по реализации фруктов и ягод, не вошедших в перечень Правительства, по ставке 20%. В противном случае — пени и штраф.

- Покупатель вправе принять НДС к вычету не по ставке 20%, а по ставке 10% (правда, это вызывает сомнение, т.к. если подходить формально, ставка в счете-фактуре неправильная).

Продавец и покупатель по обоюдному согласию могут скорректировать счет-фактуру и платежи. Тогда:

- Продавец выставляет исправленный счет-фактуру со ставкой НДС 20%, в котором указывает:

- в строке 1 — номер и дату из первичного экземпляра;

- в строке 1а — порядковый номер и дату исправления;

- в графе 7 — правильную ставку;

- в остальных строках и графах — переносятся данные из первичного экземпляра с правильными значениями.

- Покупатель доплачивает НДС и принимает НДС в полном объеме к вычету. Если продавец и покупатель не пришли к обоюдному согласию, то продавец из собственных средств доплачивает НДС до ставки 20% и эту сумму признает в расходах по налогу на прибыль.

Вариант 2. 20% по фруктам и ягодам вместо 10%

- Продавец выставил счет-фактуру в IV квартале со ставкой НДС 20%.

- Покупатель не вправе принять НДС к вычету по счету-фактуре с неправильной ставкой НДС.

Вебинары для бухгалтеров

Изменения в учете. Практические ситуации. Судебная практика.

Расписание вебинаров

Продавец и покупатель по обоюдному согласию могут скорректировать счет-фактуру и платежи. Тогда:

- Продавец составляет исправленный счет-фактуру.

- Продавец возвращает переплату покупателю, если иное не будет предусмотрено по обоюдному согласию.

- Покупатель принимает к вычету входящий НДС по ставке 10%.

Ставка НДС 20% в 2019 году

Основная ставка НДС, которой облагается выручка большинства организаций, — это 20%. Для того чтобы понять, нужно ли вам использовать эту ставку или нет, воспользуйтесь простым правилом: не подходят ставки 0 или 10% — нужно применять 20%. Но даже и в этом случае есть свои нюансы, поскольку сумма налога по определенной ставке может выделяться расчетным путем.

Разобраться в них поможет эта статья.

Если известна окончательная цена реализации, то как применить ставку НДС 20% и правильно выделить сумму налога?

Читайте об этом в материале «Как правильно высчитать 18% (20%) НДС из суммы».

Разобраться с нюансами применения ставок в 2019 году вам помогут следующие публикации:

- «Ставка НДС 18 или 20% не всегда зависит от даты отгрузки»;

- «НДС 18% в акте от 2019 года — нарушение?»;

- «Какую ставку НДС указывать в корректировочном счете-фактуре в 2019 году?».

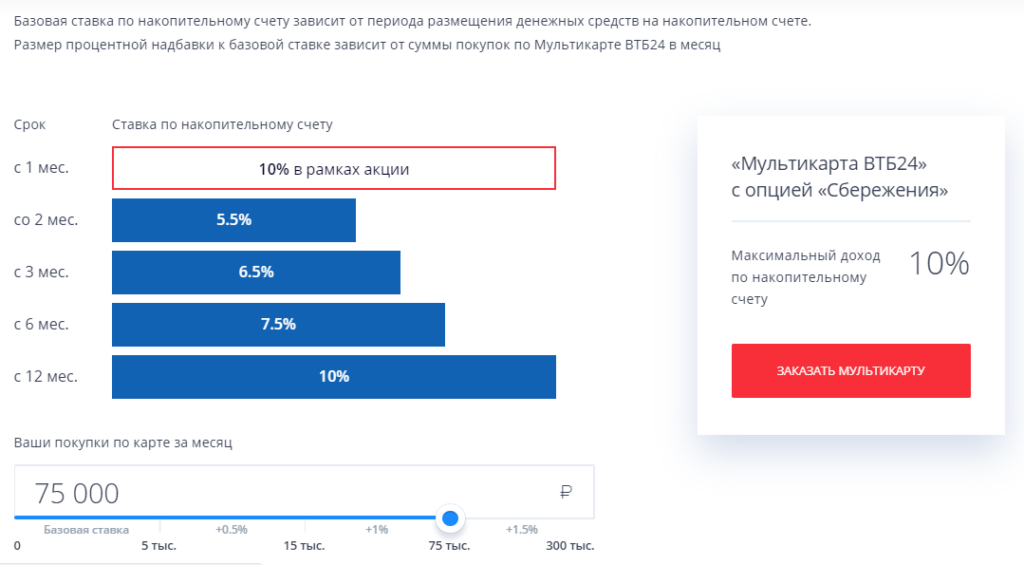

Пример 3

Возьмем условия предыдущего примера, но предположим, производитель реализует продукцию за 240 руб., в т.ч. НДС 20% — 40 руб.

| № | При ставке НДС 20% (руб.) по приобретенным фруктам | При ставке НДС 10% по приобретенным фруктам (руб.) | |

| 1 | Производитель продал продукцию за | 240 | 240 |

| 2 | Плата за приобретение фруктов | 120 | 120 |

| 3 | Начислил НДС (20%) | 40 | 40 |

| 4 | Принял к вычету НДС, предъявленный продавцом фруктов | 20 | 10,91 |

| 5 | НДС к уплате в бюджет | 20 | 29,09 |

| 6 | Осталось у «перепродавца» (стр.1-стр.2- стр.5) | 100 | 90,91 |

Т.е. по факту в нашем примере 9,09 руб., на которые снизились обязательства по уплате НДС у продавца фруктов, придется заплатить в бюджет производителю продукции.

Конечно, если в нашем примере продавец фруктов снизит цену их реализации со 120 до 110 руб. (в т.ч. НДС 10%), то производитель продукции с использованием фруктов останется с прежней «нормой прибыли». Но прибыль продавца фруктов, в этом случае не увеличится.

Итак, снижение ставки НДС на фрукты и ягоды с 20% до 10% порадовало продавцов и импортеров фруктов. Такие изменения позволят им получить дополнительную прибыль или конкурентное преимущество, за счет снижения цены. Но, к сожалению, пока (на 15.10.2019) воспользоваться льготной ставкой никто не может. Полагаем, что после утверждения конкретных кодов фруктов и ягод их распространят на период с 01.10.2019 года и продавцы смогут пересчитать свои обязательства перед бюджетом (хотя в этом случае и покупателям придется уточнить сумму вычетов). Ждем.

Как пользоваться онлайн-калькулятором

Плательщиками признаются компании и ИП. Всего можно выделить два типа плательщиков – внутреннего и ввозного сбора. Чтобы определить, сколько средств подлежит оплате в бюджет, обязательно требуется определить сумму, которая была исчислена при реализации, вычеты и средства к восстановлению, если в этом есть необходимость.

Вычетам подлежат те части сбора, которые предъявлены плательщику при покупке продукции или услуг. Более подробно положения отображены в статье 171 НК РФ. Вычетам подлежат суммы, предъявленные поставщиками, уплаченные при ввозе товара в РФ и т.д. Чтобы использовать вычет, требуется подготовить ряд документации. К ней относят счет-фактуру, первичные бумаги, которые доказывают принятие товаров к учету.

Возместить можно часть тарифа, который превышает сумму исчисленного платежа. Возмещение обычно осуществляется после того, как проведена камеральная проверка. Ее длительность составляет около 2 месяцев В некоторых случаях этот период может быть продлен до 90 суток.

Восстановлению подлежат суммы сбора, которые ранее были приняты к вычету, если товары не будут применяться в налогооблагаемых процедурах. К примеру, восстановить тариф может быть необходимо при начале использования специального режима.

Перед расчетом нужно определить размер ставки. Основной и наиболее часто используемой является стандартная в 20%. Льготный тариф, размер которого составляет 10%, применяется в отношении продовольственной продукции, товаров для детей, учебной литературы, некоторых медицинских товаров.

Введите необходимую ставку НДС (по умолчанию 20%)

Тариф на добавленную стоимость является косвенным. С 2019 года были введены некоторые изменения, которые связаны с повышением основной ставки с 18 до 20%. Рост налога затронул не всех плательщиков – большинство социально значимой продукции облагается сниженной ставкой в 10%.

Чтобы рассчитать размер налога, можно использовать специальный калькулятор процентов. Расчет НДС онлайн делается для каждого взноса отдельно, так как итоговые значения зависят от применяемого процента.

Введите сумму для расчета

Используя бесплатный НДС калькулятор, можно проводить расчеты НДС онлайн бесплатно за короткий промежуток времени. Допускается выбрать любое значение, даже 18%, которое уже утратило силу, но было актуально до конца 2018 года.

Чтобы использовать калькулятор НДС со ставкой 20 процентов, достаточно выбрать операцию, которую нужно провести – начислить или выделить значение с онлайн калькулятором НДС. После этого в рублях указывается исходная сумма, пишется применяемый процент – он может быть любой.

Чтобы получить грамотные расчеты, достаточно заполнить только эти два окна, программа рассчитывает значения в автоматическом режиме. После того, как все данные введены, нужно нажать требуемую операцию по начислению или выделению. Далее высвечиваются числа в графах первоначальной суммы, ставки тарифа и показателя с учетом налога. Показатели в окошках для удобства указаны как в цифрах, так и прописью.

Результат расчета НДС цифрами и прописью

После расчета можно просмотреть историю операций выполненных ранее. При желании историю можно очистить и начать выполнять расчеты заново.

Таблица истории вычислений с кнопкой сброса

К примеру, нужно начислить налог на показатель 100 рублей. Его ставка составляет 20%. Итоговое значение будет равно 120. Если из 100 рублей выделить этот же тариф, получится итог без добавленной цены, равный 83,33. Аналогично проводятся расчеты с применением ставки в 18, 10, 0%.

Налоги и право

Внимание

Печатные издания (за исключением периодических печатных изданий рекламного или эротического характера)

- периодические печатные издания;

- книжная продукция, связанная с образованием, наукой и культурой.

Под периодическим печатным изданием понимается газета, журнал, альманах, бюллетень, иное издание, имеющее постоянное название, текущий номер и выходящее в свет не реже одного раза в год. К периодическим печатным изданиям рекламного характера относятся периодические печатные издания, в которых реклама превышает 40 процентов объема одного номера периодического печатного издания. 4.

Таблица «Определения основных терминов»

Ниже дан подобный перечень определений, используемых в данной статье с ссылкой на нормативно-правовые акты, в которых раскрывается их суть.

| № | Термин | Определение | Нормативно-правовые акты, раскрывающие основные понятия |

| 1 | Продовольственные товары | Продукты переработанные или в натуральном виде, которые находятся в обороте и используются человеком в пищу (в том числе продукты детского питания, продукты диетического питания), бутилированная питьевая вода, безалкогольные напитки, алкогольная продукция, пиво и напитки, изготавливаемые на его основе, жевательная резинка, пищевые добавки и биологически активные добавки | Пункт 9 статьи 2 Федерального Закона от 28 декабря 2009г. N381-ФЗ “Об основах государственного регулирования торговой деятельности в РФ” |

| 2 | Печатные издания | Это разнообразная продукция печати, которая состоит из периодически выпускаемые и одноразового издания, которые производятся с помощью специальных методов печати. Печать изданий производится в специальных типографиях, которые производят допечатную подготовка и последующая обработка. Примерами печатных изданий являются: газеты, журналы, каталоги, брошюры и прочее. | подпункт 3 пункт 2 статьи 164 Налогового Кодекса РФ |

| 3 | Медицинские товары | Это лекарственные средства (в том числе ветеринарные), которые включают фармацевтические субстанции, лекарственные средства, которые предназначены для исследований других лекарственных препаратов клинического характера, лекарственные средства, которые изготавливаются аптечными компаниями. | подпункт 4 пункт 2 статьи 164 Налогового Кодекса РФ |

| 4 | Племенной скот | Это рогатый скот, а также другие виды племенных животных, среди которых числятся лошади и свиньи. Также в эту категорию занесены племенные яйца, эмбрионы и сперма, полученные от племенного скота | Общероссийский классификатор продукции по видам экономической деятельности ОК 034-2014 |

Таблица «Две точки зрения относительно вопроса о возможности применения ставки в 10% НДС при продаже комплекта печатной продукции на электронном носителе (вместе с носителем)».

| Точки зрения | Точка зрения чиновников по поводу применения ставки в 18% НДС при продаже комплекта печатной продукции на электронном носителе | Альтернативная точка зрения, согласно которой применяется ставка в 10% НДС |

| Аргументы | 1. Реализация периодических печатных изданий, в том числе журналов с вложениями в виде компьютерных дисков, используемых в рекламных целях, облагается по ставке НДС 18 процентов. НПА (нормативно-правовой акт): Письмо Министерства финансов РФ от 11 ноября 2009 №03-07-11/297 | 1. Основание для применения ставки в 18% НДС отсутствует при ввозе на таможенную территорию РФ электронных носителей в комплекте с периодическими печатными изданиями. Это происходит благодаря тому, что такая продукция ввозится по одному коду ТН ВЭД России, который соответствует ставке НДС 10 процентов. НПА: Письмо ФТС России от 26 мая 2006 №05-11/18275 |

| 2. По 10%-ой ставке НДС облагаются только товары, коды которых числятся в Постановлении Правительства Российской Федерации N41 от 23 марта 2003. Кода, который соответствуюет комплекту, состоящему из книжной продукции и магнитного носителя, в Постановлении нет. НПА: Письмо Министерства Финансов РФ от 13 апреля 2005 №03-04-05/11 | 2.Компакт-диски, входящие в комплект с периодическим изданием, являются неотъемлемой частью такого журнала, поэтому он должен быть реализован в единой индивидуальной упаковке вместе с журналом и отдельно не продается. Его цена не установлена отдельно от стоимости журнала и содержание компакт-диска соответствует периодическому изданию. НПА:

1) Постановление ФАС Московского округа от 04 марта 2013 по делу N№А40-83606/12-115-561. 2) Постановление ФАС Московского округа от 10 декабря 2012 по делу N№А40-56031/12-91-312. |

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Подтверждение права на ставку 10

Не на всю продукцию распространена ставка НДС 10 процентов. С НДС, который является пониженным, осуществляется стимулирование со стороны государства некоторых видов деятельности.

Обязательное условие перехода на новый процент – его подтверждение. Если объект был выпущен компанией, зарегистрированной в РФ, требуется указать код по классификатору, после чего проверяется достоверность информации.

При продаже медицинской продукции обязательно предъявление удостоверения, регистрирования. Для снижения процента уплаты требуется подать в ФНС подтверждение соответствия товара требованиям.

Есть установленный список продуктов, на который распространена льготная ставка. В него входят продукты питания, вещи для детей, некоторые медикаменты и изделия, книги и т.д.

Этапы подтверждения:

- Изучение полного списка объектов, подлежащих льготе.

- Регистрация.

- Сбор документации.

После проведения полноценной проверки, возможно получение разрешения на пониженную ставку. Чтобы не возникало сложностей при регистрировании, рекомендуется заранее ознакомиться с положениями НК.