Процентная ставка по ипотеке в сбербанке

Содержание:

- Ипотечный договор сбербанка образец 2020 скачать

- Обязанности и права сторон

- Порядок покупки квартиры в ипотеку на вторичном рынке через Сбербанк

- Продажа квартиры в ипотеке

- Договор ипотеки в Сбербанке

- Порядок погашения ипотеки в Сбербанке

- Права и обязанности сторон договора

- Какие сведения нужны банкам от заемщиков для предоставления жилищного кредита?

- Требования к ипотечному жилью

- Условия ипотечного кредитования в Сбербанке

- Как оформить ипотеку в Сбербанке

- Стороны

- Ипотека на строительство дома

- Условия кредитования

- Ипотека на объекты первичного рынка недвижимости

Ипотечный договор сбербанка образец 2020 скачать

Покупка строящегося жилья Оформить квартиру в ипотеку можно в строящемся или новом здании от застройщика. Минимальный первоначальный взнос – 15%.

Специальные условия доступны при оформлении ипотеки по льготной программе. К примеру, молодая семья до 30 лет может получить субсидию от государства на погашение задолженности. Программа

| Ставка | Надбавки | |

| Базовые ставки | 10,5% | + 0,2% если ПВ в пределах 15-20%;+1% при расторжении договора страхования жизни;+0,3% — для заемщиков без зарплатной карты Сбербанка;+0,1% — при отказе от «Сервиса электронной регистрации»;+ 1% при отказе от страхования;+0,3% — для клиентов, не подтвердивших свой доход при внесении первоначального взноса от 50%. |

| С субсидированием до 7 лет | 8,5% | |

| С субсидированием от 7 лет | 9% |

Строительство жилого дома

Оформить ипотеку можно на строительство дома по ставке 11,6%. В данном случае минимальный первоначальный платеж составляет 25%.

- +0,3% — если заемщик не является зарплатным клиентом;

- +1% — до момента регистрации ипотеки;

- +1% — при расторжении договора страхования жизни и здоровья .

Покупка загородной недвижимости

Ипотечный кредит, рассчитанный на приобретение или строительство дачи (садового дома) и других строений потребительского назначения. Выдается при первоначальном взносе от 25% на срок не более 30 лет. Процентная ставка фиксированная, но может измениться за счет надбавок:

- +0,3% если у заемщика официальная зарплата переведена в Сбербанк;

- +1% до момента регистрации ипотеки;

- +1% при расторжении договора страхования.

Строительство гаража

Ипотечная программа, нацеленная на строительство или покупку гаража, была запущена в 2020 году.

- ПВ от 25%;

- срок ипотеки – до 30 лет;

- сумма займа, при оформлении без залога под поручительство – до 1,5 млн. руб.

Ипотека с материнским капиталом

Материнский сертификат – еще одна программа помощи ипотечным заемщикам. Полученный капитал можно использовать в качестве первоначального взноса либо в дальнейшем, для погашения начисленных процентов.

Минимальная сумма по ипотеке – 300 тыс. Выдается займ под 10,2%, с возможными надбавками:

- +1% — в случае прекращения договора страхования;

- +0,3% — для лиц без зарплатной карты Сбербанка;

- +0,1% — при оформлении без сервиса электронной регистрации;

- +0,3% — для клиентов, не подтвердивших свой доход при внесении первоначального взноса от 50%.

Вопрос эксперту: можно ли использовать материнский капитал для получения ипотеки? Отвечает начальник отдела развития залогового кредитования Сбербанка Алексей Трубников.

Обязанности и права сторон

Долговое соглашение по приобретению недвижимости заключается между заёмщиком и Сбербанком. При этом заёмщику предварительно понадобится выполнить все условия банковской компании. Также возможно участие в договоре третьего лица – титульного созаемщика.

В обязанности банковской компании входит:

- Предоставление клиенту заёмных денежных средств в размере, прописанном в договоре ипотеки;

- При возникновении необходимости и наличии соответствующего пункта в долговом соглашении рассмотреть возможность оформления реструктуризации долгового обязательства;

- Выдача документации, которая подтверждает полное погашение задолженности;

- Принять в счёт погашения задолженности денежные средства по материнскому капиталу;

- При проведении каких-либо операций с закладной проинформировать об этом заёмщика.

При этом финансовая организация вправе:

- Понижать годовую процентную ставку в одностороннем порядке;

- В случае отсутствия своевременной оплаты в соответствии с графиком платежей редактировать величину штрафных санкций;

- Проверять состояние залогового имущества;

- При подтверждении заёмщиком факторов, которые привели к осложнению финансовой ситуации, оформлять отсрочку по платежам;

- При фиксации регулярных неуплат по долговому обязательству передать права на договор ипотеки третьим лицам;

- При недобросовестном выполнении заёмщиком своих обязательств требовать от него досрочного закрытия долгового обязательства.

Со своей стороны заёмщик обязан:

- Заключить договор по страхованию;

- Производить оплату начисленных процентов и общей суммы задолженности согласно установленному графику платежей;

- Поддерживать надлежащее состояние жилого помещения;

- В случае изменения персональных данных оповестить об этом финансовую организацию;

- В случае недобросовестного выполнения обязательств вносить платежи за назначенные штрафные санкции.

К правам заёмщика относят:

- Возможность использования функции реструктуризации по факту составления соответствующей заявочной анкеты и предоставления необходимого пакета документации;

- При полном закрытии долгового обязательства получить жилое помещение в свою собственность, то есть снять обременение по залогу;

- При возникновении финансовых трудностей воспользоваться услугой по предоставлению отсрочки по платежам;

- В спорных ситуациях, которые не удалось разрешить непосредственно с банковской компанией, обращаться в судебные инстанции.

Порядок покупки квартиры в ипотеку на вторичном рынке через Сбербанк

Приобретение жилья на вторичном рынке практически идентично тому, как покупается квартира в новостройке. Разве что предложений тут значительно больше, да и продавцы бывают очень разными: с кем-то можно будет очень легко и просто договориться, а другой будет затягивать, не предоставлять документы и так далее. Если рассматривать ситуацию с этой точки зрения, то покупка квартиры в новостройке проходит в разы быстрее и проще (чаще всего).

Порядок действий

Последовательность действий для покупки квартиры в ипотеку на вторичном рынке через Сбербанк:

- Найти подходящую квартиру и ее продавца.

- Обсудить условия сделки с учетом того, что для оплаты будут использоваться заемные средства.

- Совместно с представителем банка и продавцом составить предварительный договор купли-продажи.

- Выбрать подходящий банковский продукт и подать заявку на кредит.

- Дождаться решения Сбербанка.

- Подписать все документы.

- Перерегистрировать право собственности.

- Оформить квартиру в залог.

Документы

Как уже было сказано выше, от покупателя нужен только паспорт и документы, которые нужны для оформления кредита. От покупателя нужно затребовать:

- Паспорт продавца.

- Техпаспорт на квартиру.

- Выписка из ЕГРН.

- Правоустанавливающие документы. Например, договор купли-продажи, приватизации, дарения и так далее.

- Выписка из домовой книги.

- Справка из управляющей компании о наличии или отсутствии долгов.

В данном случае не стоит рассчитывать на то, что этим вместо клиента будет заниматься Сбербанк. Какую-то опосредованную помощь он может оказать (например, дать перечень бумаг, которые нужны), однако напрямую, вместо покупателя, общаться с продавцом представителя финансовой организации не будут.

Каждый из перечисленных документов требуется с определенной целью. При помощи паспорта и правоустанавливающих документов можно проверить, действительно ли данный клиент является собственником этого жилья. Кроме того, правоустанавливающие документы иногда показывают на возможные проблемы.

Пример: Если это договор приватизации, то есть вероятность, что в квартире имеет право пожизненно проживать какой-то человек, о чем продавец может «забыть».

Выписка из ЕГРН показывает собственника жилья и дает понимание об отсутствии или наличии каких-то обременений. Техпаспорт нужен для того, чтобы выявить возможную незаконную перепланировку, а выписка из домовой книги показывает прописанных в квартире лиц, что также может указывать на проблему.

Пример: Если в квартире прописан несовершеннолетний, его обязательно нужно выписать в другое жилье до окончания сделки. А для этого требуется разрешение от органов опеки (еще один дополнительный документ). В противном случае покупатель никак не сможет выписать несовершеннолетнего.

Справка из управляющей компании указывает на наличие или отсутствие долгов по коммунальным платежам. Формально, платить их все равно будет предыдущий собственник (такова судебная практика), однако у покупателя все равно могут возникать проблемы, типа необоснованных требований со стороны управляющей компании.

В данном случае нужно учитывать тот факт, что предварительный и основной договор, с точки зрения Сбербанка (который, собственно, и требует заключения предварительного договора) будут практически идентичными. Примерное содержание таких документов:

- Данные сторон.

- Условия сделки.

- Информация о квартире.

- Порядок расчета.

- Стоимость жилья (включая сюда как первоначальный взнос, так и остаток суммы).

- Условия расторжения договора.

- Дата и подписи.

Продажа квартиры в ипотеке

Иногда потребители, взявшие квартиру в ипотеку, желают ее продать. Можно ли это сделать, если долг по ссуде еще не погашен? Ответ на данный вопрос положительный – да, можно! Но есть нюансы.

Обременение с недвижимости (квартира / дом / гараж) банк может снять в двух случаях:

- После полного погашения долга по кредиту;

- Если займ не гасится, в зависимости от ситуации, возникшей у заемщика:

- замена данной квартиры на другой объект/иное обеспечение;

- если потребитель продает квартиру человеку, который планирует оформление ипотеки в Сбербанке на покупку этой же недвижимости по программе «Приобретение готового жилья» с применением особого условия «Залоговый объект».

В последнем случае деньги после продажи квартиры будут направлены на погашение долга продавца.

Самым простым способом продажи квартиры в ипотеке является полное погашение кредита в банке. Для этого заемщик может заключить договор о передаче денежных средств с покупателем и закрыть долг за счет его денег. После новому владельцу недвижимости доступно оформление ипотеки в любом банке, не обязательно в Сбербанке.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Договор ипотеки в Сбербанке

Договор ипотеки в Сбербанке – это договор кредита на покупку жилья, в котором это жилье выступает в качестве залога, заключаемый заемщиком с любым из отделений Сбербанка. Правоотношения сторон по данному виду договора регулируется теми же документами, что и договор ипотеки: Гражданским кодексом Российской Федерации, ФЗ «Об ипотеке», «О государственной регистрации недвижимого имущества и сделок с ним», Жилищным кодексом РФ. Сбербанком предлагаются несколько вариантов ипотечного кредитования, направленные, прежде всего на удовлетворение спроса на кредитные ресурсы молодых семей с относительно небольшими финансовыми доходами с целью приобретения или строительства недвижимости, которая находится на территории РФ.

Заемщиком по договору может выступать любой резидент Российской Федерации, имеющий официально подтвержденные доходы. Кредитные средства могут быть выданы банком в российских рублях или иностранной валюте. Условиями, на которых Сбербанк выдает ипотечные кредиты, являются:

- возраст заемщика не должен быть меньше 21 и больше 75 лет;

- оформление кредита может быть осуществлено либо по месту регистрации заемщика, либо по месту нахождения приобретаемой недвижимости;

- объектом договора может выступать: квартира, жилой дом, дача, иные строения потребительского пользования и земельные участки. Также возможно взять кредит на приобретение части недвижимости.

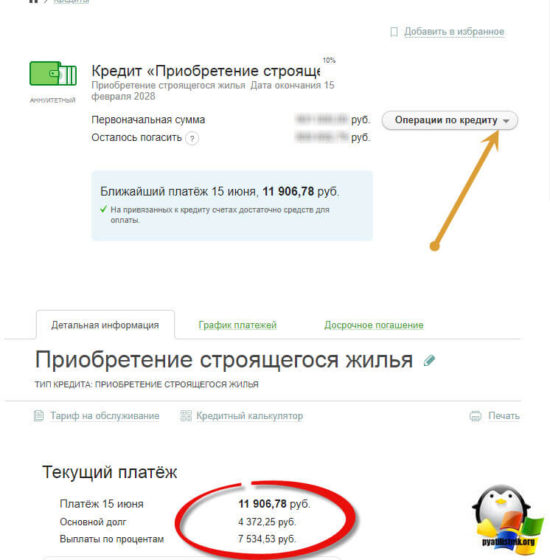

Прежде чем подписывать договор ипотеки Сбербанка, заемщику следует ознакомиться со всеми программами, которые предлагает учреждение и рассчитать платежи по кредиту. Расчет платежей может быть осуществлен как с помощью менеджера банка, так и заемщиком самостоятельно. Для самостоятельного расчета можно воспользоваться кредитным калькулятором на сайте Сбербанка. Эти расчеты необходимы для того, чтобы клиент понимал, сможет ли он вносить ежемесячно определенную сумму в качестве платы по ипотечному кредиту. Для расчета платежей применяют два способа: аннуитетный и дифференцированный. При аннуитетном способе предусмотрены платежи равными частями на протяжении всего периода действия договора, при дифференцированном их сумма постоянно снижается и, соответственно, меняется задолженность.

Перед оформлением договора ипотеки, заемщик должен знать какую конкретную недвижимость он будет приобретать. Специальная комиссия банка проводит оценку этой недвижимости и составляет пакет документов по объекту. На основании данных, представленных комиссией, принимается решение о выдаче кредитных средств, после чего осуществляется оценка имущества, оформляется договор купли-продажи и страхования. Следующим шагом в процессе оформления договора ипотеки является открытие ячейки и сберкнижки в отделении банка, на которую будут поступать платежи от заемщика. Ячейку используют для хранения наличных средств на покупку недвижимости и документов.

Порядок погашения ипотеки в Сбербанке

После подписания ипотечного договора, заемщик получает на руки график внесения ежемесячных платежей. В установленную дату, любым удобным способом, необходимо вносить требуемую по договору сумму на счет кредитора. Погасить ипотеку можно:

- переводом с личной дебетовой карты Сбербанка или другого банка,

- со счета;

- наличными через отделение банка или банкомат.

Финансовой компанией предусмотрено и досрочное (частичное и полное) погашение кредита на жилье. В этом случае никаких дополнительных процентов и комиссий с клиента не взимается.

А вот в случае несвоевременной выплаты кредита начисляется неустойка за весь период допущенной просрочки. Размер неустойки соответствует ключевой ставке Банка России, которая действует на дату заключения договора.

Права и обязанности сторон договора

Согласно условиям договора ипотеки в Сбербанке кредитор обязан:

- Перечислить сумму займа на счёт клиента;

- Рассмотреть заявление о реструктуризации задолженности (при наличии);

- Выдать справку об отсутствие задолженности перед Сбербанком (документ оформляется по запросу контрагента);

- Уведомить заёмщика о произведённых операциях с закладной (если она оформлялась);

- Направить средства материнского капитала и иные субсидии на погашение тела займа и начисленных процентов (актуально для заёмщиков, имеющих право на получение бюджетных средств).

Читать дальше: Как отключить горячую воду в многоквартирном доме

Заимодавец имеет право:

- В одностороннем порядке снижать процентную ставку по ссуде (о данном действии заёмщик уведомляется заблаговременно);

- Изменять размер неустойки при нарушении клиентом сроков внесения аннуитетных платежей;

- Проверять техническое состояние залогового объекта;

- Отказаться от предоставления займа неблагонадёжному соискателю;

- Предоставлять отсрочку по внесению ипотечных взносов (речь идёт о заёмщиках, попавших в трудную финансовую ситуацию);

- Продать или переуступить остаток задолженности по ссуде третьим лицам при нарушении заёмщиком графика платежей.

Сбербанк может потребовать досрочный возврат денежных средств в следующих ситуациях:

- Систематическое нарушение заёмщиком сроков внесения денежных средств;

- Утрата или частичное разрушение залогового объекта;

- Немотивированный отказ контрагента в проверке залоговой недвижимости;

- Сокрытие информации об обременениях, наложенных на залоговое обеспечение;

- Отсутствие договора, страхующего риск утраты или повреждения кредитуемой недвижимости;

- Нецелевое использование заёмных средств.

- Застраховать залог;

- Вовремя вносить аннуитетные платежи;

- Содержать недвижимость в надлежащем техническом состоянии;

- Уведомлять кредитора об изменении личных данных (фамилия, место постоянной регистрации и др.);

- Не производить операций с недвижимым имуществом без согласия Сбербанка;

- Не передавать обязанности по договору третьим лицам;

- Выплатить банку неустойку при несвоевременном погашении ссуды.

- Обратиться к кредитору с заявлением о реструктуризации долга;

- Потребовать закладную после полного погашения ипотечной ссуды.

Все противоречия, возникающие в ходе погашения ипотеки, стороны разрешают путём переговоров. При невозможности достижения компромиссного решения кредитор и заёмщик имеют право подать исковое заявление в суд.

Какие сведения нужны банкам от заемщиков для предоставления жилищного кредита?

Практически все банковские учреждения при выдаче средств на покупку жилья требуют от своих заемщиков выполнения определенных условий. Основные требования, выдвигаемые всеми банками, можно условно разделить на те, которые относятся к самому заемщику, и те, которые характеризует приобретаемую недвижимость.

Условия относительно заемщика касаются следующих сторон:

Возраст. Клиент банка должен быть трудоспособного возраста. Обычно нижняя граница устанавливается в пределах 21 года. Предел верхней возрастной планки многими банками устанавливается лет на 5-10 выше возраста назначения пенсии – 60-65 лет. Более лояльным является Сбербанк, который предоставляет возможность погашения кредита гражданам до 75 лет.

Трудовой стаж. Различаются требования к общему времени трудовой деятельности, которая не должна быть менее 12 месяцев, и отработанному времени за последний год. Здесь почти все банки выдвигают условие к сроку работу на последнем месте – не меньше полугода.

Платежеспособность. Одно из главных условий любой кредитной организации. Именно от уровня доходов будет зависеть размер кредита и срок, на который он предоставляется

Законодательно установлено, что отчисления из заработка не должны превышать 40-50%.Важно! Дополнительным бонусом при рассмотрении заявки на кредит является наличие других источников дохода: дивиденды от ценных бумаг, получаемая арендная плата.

Статус заемщика. Семейным гражданам отдается предпочтение, особенно когда второй супруг трудоустроен.

Гражданство и наличии прописки

Большинство банков предоставляют ипотеку только гражданам РФ.

Дополнительные гарантии. К таким относятся поручители, имеющие высокий ежемесячный доход, а также созаемщики, в качестве которых обычно выступают супруги.

Кредитная история. В любом банке приветствуются клиенты с хорошей кредитной историей. Заемщикам, которые имели проблемы с предыдущими кредитами, назначают более высокие процентные ставки при предоставлении кредита. Об ипотеке при плохой кредитной истории читайте тут.

Требования к ипотечному жилью

Требования Сбербанка России к недвижимости, оформленной по ипотечной программе, исходят из его ликвидности.

Даже не зная точных параметров, достаточно придерживаться следующего правила: чем легче выгодно продать жилье, тем больше оно подходит банку. Соответствие недвижимости этому правилу складывается из ряда факторов.

Расположение дома

Жилье, которое имеет все шансы на одобрение банком:

- расположено на территории РФ,

- находится в черте города или в ближайшем пригороде;

- вокруг объекта недвижимости развитая инфраструктура;

- располагается в экологически благоприятном месте.

Квартиры в общежитиях и помещениях гостиничного типа, а также расположенные на первом или последнем этажах многие банки не кредитуют. Для оформления ипотеки в Сбербанке эти факты не являются причиной отказа.

Главное, многоквартирное здание обязательно должно соответствовать санитарно-техническим нормам.

Возраст здания

Квартиры в новостройках легко одобряются финансовой организацией, но не являются обязательным условием для кредитования.

Если выбрана жилплощадь в строящемся доме, то, по условиям банка, этап строительства должен быть завершен более чем на 10%.

Дом, выбранный на вторичном рынке, будет одобрен, если соответствует следующим условиям:

- не подлежит сносу;

- имеет износ менее 50% и не стоит в очереди на проведение капитального ремонта;

- построен не ранее 1970 года.

Конструктивные особенности

Ряду конструктивных особенностей должен соответствовать выбранный дом, Сбербанк к ипотечному жилью предъявляет следующие требования:

- наличие проведенной центральной канализации и отопления;

- фундамент дома каменный, бетонный или железобетонный;

- дома, построенные из непрочных и легковоспламеняющихся материалов, например, здания с деревянными перекрытиями между этажами, редко кредитуются Сбербанком;

- обслуживание отопления в доме выполняют городские компании, с которыми заключены действующие договоры;

- конструкция здания должна быть целой, без трещин и стяжек.

Внутренняя комплектация квартиры

Чтобы не иметь проблем с одобрением ипотеки, важно учесть состояние будущего жилья. Расположение окон, дверных проемов должно соответствовать технической документации

В каждой комнате должны быть установлены батареи, полностью застеклены окна, функционировать двери. Обязательными условиями Сбербанка являются следующие: наличие хотя бы холодной воды в доме, санузла, вентиляции на кухне.

Перед одобрением выбранного объекта необходимо пригласить лицензированного оценщика, который документально зафиксирует сведения о состоянии квартиры и ее стоимости и предоставит банку данные. На их основании будет одобрен кредит или отказано в нем.

Руководствуясь данной информацией, можно быть уверенным в выбранном варианте жилья. Клиенты Сбербанка редко жалуются на сложность получения кредитов, требования к объекту для ипотеки у этого банка мягче, чем у других, поэтому выбор жилья гораздо шире.

Условия ипотечного кредитования в Сбербанке

Целью ипотечного кредитования является покупка недвижимости за заемные средства. Такого рода заимствование предполагает подписание:

- Кредитного договора для выдачи заемных средств.

- Ипотечного договора. Он предусмотрен для получения банком гарантии возврата выданного займа, поэтому приобретенное имущество становится объектом залога. Согласно такому договору, владельцем недвижимости является заемщик. При регистрации ипотеки нотариусом, на собственность накладывается обременение, она остается заложенной в банке до возврата всей суммы займа.

Банковская политика в области жилищного кредитования граждан направлена на предоставление физическим лицам доступных заемных средств, упрощение процедуры оформления документов. Ссудополучатели других финансовых учреждений могут оформить ипотеку в Сбербанке на более выгодных условиях – совершить рефинансирование (перекредитование) уже имеющихся рублевых и валютных жилищных займов.

Особенности ипотеки в 2019 году

Августовские изменения, внесенные в условия для ипотеки в Сбербанке, предоставили дополнительные выгоды заемщикам:

- Размер процентной ставки упал до минимального докризисного уровня.

- Снизилась минимальная сумма первоначального взноса. Сейчас она начинается с 15%.

Важными положительными особенностями банковских продуктов в текущем году являются следующие условия для получения ипотеки в Сбербанке:

- Для увеличения шансов получения ссуды на жилье кредитополучатели могут привлекать до трех созаемщиков, доход которых учитывают при расчете размера займа.

- Предусмотрен ряд удобных вариантов погашения кредита. При оформлении займа клиенту выдается кредитная карта и по его согласию банк может списывать с карточного счета средства.

- Существует возможность полного или частичного досрочного погашения займа без уплаты штрафных санкций.

- Ипотека оформляется социально уязвимым категориям населения (бюджетникам, молодым семьям, военнослужащим) по льготным программам. Часть расходов по таким видам заимствования компенсируется за счет государства.

Среди преимуществ ипотеки финансового учреждения в 2019 году можно назвать следующие моменты:

- отсутствие комиссии на взятие ссуды;

- возможность использования материнского капитала для погашения займа;

- можно получить скидку по процентной ставке при онлайн регистрации права собственности;

- льготы по процентным ставкам предоставляются зарплатным клиентам (получателям доходов на карту банка).

Участие в государственной программе «Молодая семья»

Рассчитывать на приобретение жилья по программе Молодая семья могут физические лица при условии, что один из супругов моложе 35 лет. Для таких заемщиков предоставление кредита на покупку недвижимого имущества возможно под годовую процентную ставку 9% при предоставлении справки о зарплате или 10% – при отсутствии подтверждения официальных доходов.

Льготная ипотека для бюджетников

В банке по специальной программе проводится кредитование работников бюджетной сферы – молодых ученых, учителей. Для них предусмотрена господдержка за счет финансирования части стоимости жилья. Заемщику выдается государственный жилищный сертификат и после открытия банком на его имя счета при оформлении социальной ипотеки перечисляются средства из федерального бюджета.

Как оформить ипотеку в Сбербанке

Срок рассмотрения заявкиВ качестве обеспечения по залогу выступает:

- Залог жилого помещения (в том числе и кредитуемой собственности).

- До оформления в залог жилого помещения полученного в кредит, можно предоставить поручительство физ. лиц или иное жилое помещение.

В качестве созаемщиков можно привлекать до 3-х физических лиц. При оформлении ипотеки супруг или супруга в обязательном порядке становятся созаемщиками. Требования, предъявляемые к заемщику кредита, идентичны требованиям для созаемщиков. Супруг(а) не входит в группу созоемщиков, если имеются ограничивающее решение в брачном контракте или не Российское гражданство.

Стороны

Как и в любом другом кредитном соглашении, в договоре Сбербанка в качестве кредитора предстает сам банк, а в качестве заемщика – физическое, юридическое лицо или ИП.

При составлении текста договора физическим лицом, указываются:

- персональные данные заемщика;

- его ИНН или СНИЛС;

- адрес постоянной регистрации.

Если стороной выступает компания или ИП, то обязательно вписывается:

- название;

- юридический адрес;

- Ф.И.О директора или законного представителя.

Банк-кредитор также указывает:

- все свои реквизиты;

- ИНН;

- номер отделения;

- персональные данные лица от имени, которого выдается кредит.

Ипотека на строительство дома

Граждане РФ, желающие построить собственное жилье, могут обратиться за финансовой поддержкой в Сбербанк. Кредитное учреждение выдаёт ипотеку по программе строительства частного дома. Условия кредита достаточно лояльные для заемщиков.

Банк готов предложить потенциальным клиентам ипотечный займ для данных целей под 9,3% годовых и выше. Для удобства погашения плательщикам предлагается срок от 1 до 30 лет с возможностью досрочного погашения на любом этапе действия кредитного договора.

Банк может выдать ипотеку в размере от 300 000 рублей, однако не выше 75% от стоимости оформляемого в обеспечение имущества.

Залогом по данной программе кредитования от Сбербанка может выступать поручительство физического лица или обеспечение готового жилья. В качестве дополнительной гарантии банк берет в залог участок земли, где планируется возвести частный дом.

При желании получить ипотеку в Сбербанке клиент должен выбрать подходящую программу ипотеки. Точную информацию по кредитованию можно получить на консультации у специалиста кредитного учреждения. В офисе менеджер проконсультирует заемщика о необходимом списке документов для оформления ипотеки.

Условия кредитования

Условия ипотечного кредита в Сбербанке гораздо более лояльные, чем в любом другом финансовом учреждении. Вот почему именно услуги Сбербанка и стали столь популярными среди жителей не только России, но и других стран мира.

Кроме того, ипотеки Сбербанк выдает с условиями любых государственных программ, что делает их более привлекательными. Ведь не все банки участвуют в этих программах и поэтому вполне могут отказать в выдаче кредита на таких условиях, ссылаясь на свое неучастие в данном проекте. Ипотека в Сбербанке условия может иметь самые разные, и зависят они напрямую исключительно от того, по какой именно программе заемщик оформил договор займа. К этому вопросу следует подходить особо внимательно, ведь в дальнейшем изменение условий будет невозможно. А вот полноценная перекредитация по договору вряд ли будет предоставлена банком.

Возможные кредитные программы

Условия кредитования достаточно выгодные, Сбербанк предусматривает участие во всех возможных государственных программах, которые действуют на этот момент. К наиболее популярным в последнее время эксперты относили получение ипотечного кредита молодыми семьями на льготных условиях, ипотеки для военнослужащих.

Зачастую, помимо основного перечня документов, нужно представить дополнительно выписки из домовых книжек, которые подтверждают необходимость улучшения жилищных условий.

Также при ипотеке в Сбербанке предусматривается возможность частичного погашения задолженности при помощи сертификата на материнский капитал. В таком случае он может быть использован не только при изначальном оформлении ипотечного кредита, но также и в дальнейшем для частичного погашения уже имеющейся суммы задолженности.

Процентные ставки

Все проценты для ипотечного кредитования определяются в индивидуальном порядке. По ипотекам они колеблются от 12,5 до 16,5%, в зависимости от того, по какой кредитной программе будет подписан договор. Минимальная процентная ставка предусматривается по кредитам для молодых семей. При этом надо понимать, что на процентную ставку по кредитному договору напрямую влияет целый ряд факторов. В частности, оформить ипотечный кредит со значительно меньшей процентной ставкой можно, если:

- предварительно оформить договор страхования своей жизни, а также имущества (которое планируется брать в ипотеку);

- внести первоначальный взнос (минимум 15%);

- оформить кредит на срок до 15 лет;

- предоставить полный перечень документов, подтверждающих уровень дохода и трудоустройство;

- дополнительно указать по договору залоговое имущество (не то, которое берется в ипотеку, а дополнительное).

Каждый из этих факторов в среднем способен снизить процентную ставку на 0,5-1%

Именно поэтому предварительно важно проанализировать все эти параметры и, возможно, более тщательно подготовиться к требованиям банка. Ведь взять справку о доходах на предприятии проще, чем в дальнейшем переплачивать дополнительные проценты на протяжении всего срока кредитования

Кроме того, дополнительным положительным фактором будет являться то, что клиент получает доход на карту Сбербанка. В данном случае это является большим преимуществом в пользу надежности заемщика. В этой ситуации подобное может выступать и полноценной альтернативой копии трудовой книжки, а также справки об уровне доходов потенциального заемщика, так как все эти цифры банк и так видит в момент подачи заявки на ипотечный кредит.

Требования к жилью

На самом деле ипотечный кредит в Сбербанке может быть оформлен вовсе не на любое жилье, какое пожелает приобрести заемщик.

Предварительно перед подписанием ипотечного договора потенциальный заёмщик должен предоставить выбранные варианты в офис банка и уже после утверждения составлять документальное соглашение. Именно по этой причине менеджер банка при проведении консультации рекомендует сразу выбрать несколько вариантов, чтобы было из чего выбрать. По общему правилу жилье может быть выбрано в соответствии с таким основными параметрами:

- срок эксплуатации дома не более 3 лет, износ не больше 20%;

- вторичное жилье кредитуется в редких случаях;

- охотно выдаются займы на покупку жилья в новостройках либо при вложении средств в недостроенные объекты.

Часто могут просто порекомендовать проверенного застройщика, с которым банк уже давно сотрудничает.

Ипотека на объекты первичного рынка недвижимости

Огромной востребованностью в нынешнее время пользуется недвижимость в новостройках. Органы власти РФ допускают использование объекта, находящегося на стадии строительства, в качестве обеспечения в условиях ипотечной программы.

Сбербанк выделяет основные условия по получению жилищного кредита в новостройках:

- оформление долгосрочного кредита доступно в российских рублях;

- минимальный порог кредитного лимита по ипотеке составляет 300 000 рублей;

- предельная сумма жилищного кредита должна составлять не выше 85% от общей цены покупаемого имущественного объекта, подлежащего обеспечению;

- вступительный взнос по ипотеке должен быть равен от 15% и выше;

- оформление страхового полиса.

Сбербанк может пойти навстречу клиенту и снизить размер процента по ипотеке с 9,1% до 7,6%. Это обусловлено предоставлением льготы — программы федерального субсидирования. Принять участие в программе можно на таких условиях:

- Период договора кредитования не должен превышать 30 лет.

- Наличие возможности рассчитаться средствами маткапитала в качестве первого взноса, либо использовать их для частичного погашения.

- Процент по жилищному займу на первичное имущество составляет примерно 10,5% годовых. Если заемщик участвует в программе государственного субсидирования, переплата будет 8,5% в год, но в этом случае ипотека должна быть оформлена на период до 7 лет. При увеличении этого периода до 12 лет величина ставки повысится до 9%.

Есть условия, из-за которых ставка по ипотеке может повыситься:

- если платеж равен меньше 20% от общей стоимости имущества;

- если клиент Сбербанка не желает оформлять договор личного страхования жизни и здоровья;

- когда заемщик не имеет возможности доказать свое трудоустройство и наличие постоянного дохода (в данной ситуации величина вступительного платежа не может меньше половины от стоимости квартиры);

- если потенциальный клиент не относится к числу участников зарплатного проекта Сбербанка;

- когда гражданин отказывается от электронной регистрации на портале Дом Клик.

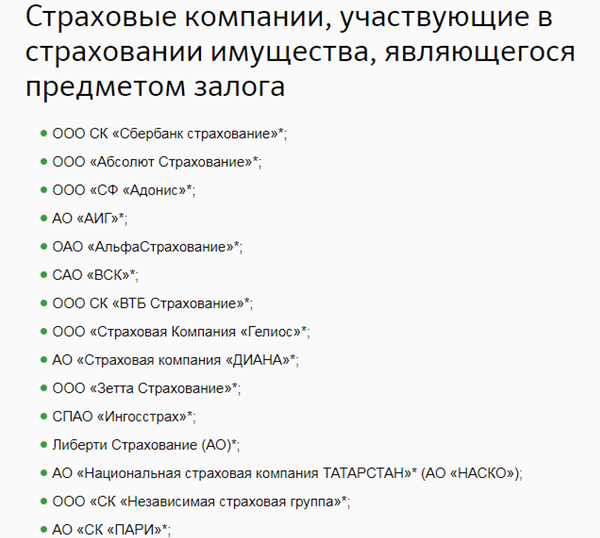

С 2012 года была запущена программа аккредитации, за счёт которой заемщик может проверить официальную подтвержденную информация о компаниях-застройщиках, а также страховых организациях, работающих вместе со Сбербанком. Благодаря этому клиент сможет снизить временные затраты по процедуре сбора документов, а также облегчить процедуру купли-продажи имущества в долгосрочный кредит.