Страхование дачи

Содержание:

- Что делать, если страховой случай наступил

- Для чего необходимо страховать недвижимое имущество?

- Страхование частного дома пошагово

- Страхование квартиры от пожара и затопления

- Как получить компенсацию по страховке квартиры

- От каких рисков страхуются дачи и другая загородная недвижимость

- От чего зависит стоимость страховки

- Топ-3 предложения по страхованию частного дома

- Стоимость страхования загородного дома

- Как застраховать квартиру в Экспресс-Страховании

- Зачем страховать частный дом

- Выплаты

- Полис для Квартиры и Дома от «Сбербанка» — Купить Онлайн

Что делать, если страховой случай наступил

Для начала рассмотрим то, чего делать ни в коем случае нельзя:

- Если пожар произошел в то время, когда страхователь находился дома, но при этом хозяин жилья не предпринял никаких попыток потушить пламя, это может быть расценено как умышленный поджог. Соответственно, в этом случае СК получит полное право отказать в выплате денег по страховке.

- Если же самостоятельно потушить пожар не получается, то необходимо уведомить о нем соответствующие службы (пожарная охрана). Кроме того, необходимо оповестить полицию и страховую компанию.

Для обращения в СК необходимо предварительно получить справку из государственной пожарной службы или полиции. Вместе со справкой страховщику предоставляют заявление на выплату компенсации. Получив заявление, страховая компания направляет на место происшествия своих экспертов, которые должны оценить ущерб.

До прибытия этих специалистов категорически запрещается что-либо изменять или убирать в доме (изменения также могут быть расценены, как попытка мошенничества, в результате чего страхователю не только откажут в выплате, но еще и обяжут оплатить достаточно крупный штраф).

Для чего необходимо страховать недвижимое имущество?

Застраховать дачу, баню и дом в деревне или в городской черте можно от различных рисков. Клиент страховщика выбирает их сам – из предложенных сотрудниками страховой компании (перечень доступных рисков варьируется от одной страховой организации к другой, поэтому перед тем, как оформить полис, нужно посетить несколько фирм).

Наиболее востребованными рисками являются:

- Пожар. Сюда же включаются последствия, вызванные задымлением, распространением гари, воздействием воды (из-за соответствующих действий пожарных служб).

- Воздействие воды. В эту категорию относят: прорыв водопроводных, отопительных труб, выход из строя канализационной системы, бытового оборудования, работающего с водой, и т. д.

- Противоправные действия злоумышленников. В эту группу входят: проникновение в дом со взломом с целью кражи имущества, умышленное нанесение ущерба имуществу клиента, намеренный поджог и т. п.

- Взрыв (из-за неполадок работы газового оборудования, котлов отопления, бойлеров, топливных генераторов и других агрегатов, работающих со взрывоопасными веществами и/или под высоким давлением).

- Стихийные бедствия (град, мощные порывы ветра, молния, весеннее половодье).

- Террористический акт.

- Иные обстоятельства. Ситуации, которые, после консультации с сотрудником страховой фирмы, можно добавить в полис и застраховать дом.

Это лишь небольшой список того, от чего можно сейчас в РФ застраховать дом. Перечень рисков в договоре выбирает страхователь.

Страхование частного дома пошагово

Оформление страховки на коттедж, загородный дом или дачу происходит быстро и несложно. Но есть некоторые особенности при проведении данной процедуры, которые желательно знать.

Запомните!

Страховая компания не занимается благотворительностью. И самый честный и надежный страховой агент заинтересован в получении хорошей премии. Клиент ищет свою выгоду от сделки, а страховая фирма преследует совершено другие цели, коммерческие в том числе.

Рассмотрим процедуру поэтапно.

Шаг 1. Выбор страховой компании.

Еще несколько важных моментов! Лучше остановить свой выбор на проверенной и надежной компании, с которой вы уже имели дело, нежели оформить полис по более привлекательной цене в незнакомой фирме.

Отдать предпочтение стоит компании федерального уровня или ее филиалу, а не мало известной фирме, о которой слышали только ваши соседи по даче.

Выбирать страховщика можно и по другим пунктам:

- возраст компании и опыт работы в сфере страхования;

- итоговая сумма выплаченных компенсаций за предыдущий отчетный период – показатель надежности для страховой компании;

- репутация фирмы;

- широкий перечень страховых программ;

- отзывы и рекомендации реальных клиентов (желательно, ваших друзей или знакомых).

Имеет значение и наличие удобных сетевых ресурсов и специальных программ, созданных для клиентов. С помощью мобильного приложения можно в кротчайшие сроки получить консультацию специалиста и без труда оформить полис, не покидая дом. Рассчитать стоимость страхования частного дома поможет калькулятор онлайн, данная услуга доступна на сайтах большинства страховых компаний.

Всё вышеперечисленное можно представить в виде таблицы:

| № | Критерии выбора | Применение на практике |

| 1 | Опыт | Заключайте договор с компанией, которая на рынке более 5 лет |

| 2 | Платежеспособность | Общая сумма по страховкам обычно размещена на сайте фирмы или на других интернет-платформах федерального уровня |

| 3 | Репутация | Узнавайте о рейтинге от независимых источников |

| 4 | Перечень страховых продуктов | Из большого ассортимента программ вы наверняка найдете подходящую именно вам |

| 5 | Отзывы | Доверяйте отзывам только тех, кто уже воспользовался услугами данной фирмы |

Шаг 2. Выбор пакета страхования.

Собственникам небольшого загородного дома можно обойтись страховкой от пожара и подтопления. Не следует соглашаться на полный пакет, включающий все риски, которые только возможны.

При страховании вещей достаточно включить в перечень дорогую мебель, бытовую технику, предметы антиквариата (при наличии).

Шаг 3. Вызов специалиста компании-страховщика для определения состояния жилища.

Порядок страхования имущества достаточно простой. Компания попросит предоставить несколько документов и фотографию дома.

Увы, в данном случае сумма страхового возмещения не покроет полностью затраты на восстановление дома.

Если же вы пригласите страхового агента на объект для непосредственного участия в процедуре, страховка обойдется дешевле, а оценка имущества выйдет более точной. Опытный специалист поможет выбрать наиболее выгодные и интересные программы и, возможно, предложит хорошую скидку, как новому клиенту.

Шаг 4. Сбор документов.

Фирма представит перечень документов, необходимый для составления договора на страхование. Бюрократию никто не отменял, и набор документов везде примерно один и тот же.

Бумажные дела обычно сведены к минимуму, так как обе стороны дорожат свои временем и желают поскорее завершить процедуру подписания контракта.

Шаг 5. Заключение договора.

Перед тем как поставить подпись в договоре, внимательно прочитайте условия и порядок страхования. Так вы обезопасите себя от появления неожиданностей в дальнейшем. Если процедура для вас предельно понятна и все моменты ясны, смело ставьте подпись и будьте спокойны.

Страхование квартиры от пожара и затопления

Квартиру можно застраховать не для ипотеки, а добровольно, например:

- от пожара;

- затопления соседями;

- короткого замыкания;

- стихийного бедствия;

- повреждения мебели или квартиры третьими лицами;

- кражи или грабежа;

- взрыва.

Компании предлагают страхование внутренней отделки, конструктива — это стены, пол, потолок, — мебели, техники и другого движимого имущества.

Страховка работает так: человек покупает полис на месяц или год и в случае пожара, бедствия или взрыва получает компенсацию от страховой компании. Например, если купить годовой полис за 3445 рублей, страховая компенсирует:

- 300 000 рублей за внутреннюю отделку и инженерные коммуникации;

- 200 000 рублей за мебель и технику;

- 255 000 рублей за ущерб, который человек нанес соседям.

Получается, максимальная компенсация при покупке полиса за 3445 рублей — 755 000 рублей. Эти деньги можно будет потратить на ремонт и покупку новой мебели, если наступит страховой случай.

Застраховать квартиру может друг, родственник, супруг собственника, но компенсацию получает только собственник — тот, чье имя стоит в выписке из ЕГРН.

Застраховать квартиру от пожара, потопа, стихийного бедствий или взрыва можно онлайн, например:

- в Ингосстрахе;

- Тинькоффе;

- Альфа-страховании;

- Ренессансе;

- Ресо-гарантии.

При оформлении страховки можно выбрать, от чего именно страхуется квартира: от потопа, пожара или только стихийных бедствий или краж.

Как получить компенсацию по страховке квартиры

Чтобы получить компенсацию страховой компании нужно:

- постараться уменьшить ущерб, например вызвать пожарных, полицию или сотрудников коммунальных служб как можно скорее;

- взять справку или другой документ у сотрудников служб, например составить акт о затоплении с коммунальщиками;

- сфотографировать или заснять на видео последствия страхового случая, например вздутый пол, отпавшие обои или обгоревший диван;

- зарегистрировать обращение в страховой: позвонить, отправить заявку через сайт или приложение — на это обычно дается от 5 до 14 календарных дней;

- дождаться оценки ущерба сотрудниками страховой компании;

- получить компенсацию.

Чтобы страховая могла оценить ущерб верно, не нужно ремонтировать что-то самим, менять мебель или переклеивать обои. Исключение — замена труб, стен или пола, если это нужно для безопасности жителей дома.

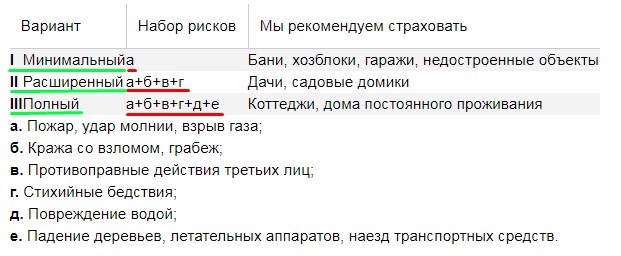

От каких рисков страхуются дачи и другая загородная недвижимость

Теперь разберемся с одним из основных вопросов – от каких рисков можно застраховать дачу или загородный дом? Их список весьма обширен, а от конкретного набора в первую очередь зависит и страховой взнос (та сумма, которую нужно заплатить за полис), и страховое возмещение (деньги, которые выплатит страховая вам при наступлении каких-либо проблем).

Итак, вы можете застраховать дачу от следующих рисков:

- Взлом и кража – довольно частая проблема, когда на даче проживают исключительно в летний период. Зимой ваш загородный дом остается без присмотра чем могут воспользоваться воры.

- Стихийные бедствия и погодные явления – наводнения, цунами, ураганы, паводки, град, молнии и т.д. могут нанести вашему имуществу существенный вред. Заметим, что при страховании стоит внимательно сделать за списком явлений, включаемых в полис. Если ваш дом разрушен в результате наводнения, а такой страховой случай не внесен в список, то в возмещении вам откажут;

- Пожары – наиболее популярный при оформлении полисов страховой случай. Именно от пожаров часто страдают дачные домики, причем ущерб может быть весьма большим.

- Страхование плодородного соя земли от ущерба также весьма популярно, ведь дачи для многих россиян не только место отдыха, но и место ведения личного подсобного хозяйства. Застраховав свой участок подобным образом, вы получите возмещение в случае ущерба – например, еси в результате паводка землю смоет.

Заметим, что в каждом из приведенных случаев вы можете застраховать как всю дачу целиком, так и отдельные ее части:

- Несущие конструкции;

- Коммуникации;

- Внутреннюю отделку;

- Движимое имущество (технику, мебель);

- Баню, сауну;

- Хозяйственные постройки, беседки;

- Участок земли.

Конкретный набор рисков и застрахованных объектов и формирует страховые взносы и выплаты в результате наступления страхового случая. Решив оформить полис на свою дачу, заранее продумайте, какие риски в вашем случае являются наиболее вероятными, и постарайтесь застраховаться от них в первую очередь.

Например, если в вашем районе часты ураганы, не забудьте включить в число рисков разрушения в результате падения деревьев. Если же дача находится в криминальном районе, то страхование от краж и взломов, а также других противоправных действий будет для вас просто необходимо.

От чего зависит стоимость страховки

Ключевым фактором, определяющим для большинства собственников жилья выбор, где лучше застраховать дом, выступает стоимость предоставляемых страховой компанией услуг. На итоговую цену оформления полиса оказывает влияние несколько параметров, каждый из которых требуется рассмотреть подробнее.

Что влияет на цену

Формирование цены получения страхового полиса происходит с учетом следующих наиболее весомых факторов:

- Перечень определенных владельцем частного дома рисков, включенных в договор с СК. Список наиболее популярных и часто используемых на практике страховых случаев приводится ниже.

- Условия и продолжительность эксплуатации здания. Чем более старым является жилой дом, тем дороже обойдется его страхование. Аналогичным образом на стоимость полиса влияют плохие условия эксплуатации, отсутствие регулярного ремонта и другие подобные параметры.

- Наличие защитных систем. Речь в данном случае идет, главным образом, о пожарно-охранной сигнализации, системах пожаротушения, металлических дверях и решетках на окнах. Уровень защищенности зависит также от проведения работ по огнезащите строительных материалов и конструкций, наличии в доме средств индивидуальной защиты и тушения огня. Наличие на объекте любой из перечисленных систем или выполнение защитных мероприятий позволяет снизить цену страховки жилой недвижимости.

- Стоимость используемых при строительстве и отделке материалов. Чем более качественные материалы и технологии используются при возведении и оформлении здания, тем выше его стоимость и, как следствие, цена оформления полиса. Такой подход со стороны страховой компании вполне логичен и не требуется дополнительного обоснования.

Какие риски включить

В сегодняшних условиях страховщики предлагают собственникам жилых домов выбрать наиболее актуальные для них риски из следующего перечня:

- пожар;

- авария на инженерных коммуникациях, к числу которых относится водо- и электроснабжение, канализация, вентиляция и различные кабельные сети;

- взрыв газа, который практически всегда выделяется в отдельный страховой случай, хотя, фактически, может быть включен в предыдущий пункт списка;

- стихийная катастрофа или техногенная чрезвычайная ситуация, к числу которых относятся: наводнения, падающие деревья, молнии, аварии на промышленных предприятиях и объектах инфраструктуры и т.д.;

- действия третьих лиц, ставшие причиной материального ущерба, нанесенного объекту недвижимости или расположенному в нем имуществу владельца, например, кража, взлом, поджог и т.д.

При желании клиента ему предоставляется возможность включить в договор любой другой страховой случай. Естественно, чем больше рисков предусматривает полис, тем выше становится цена его оформления.

Топ-3 предложения по страхованию частного дома

Крупные российские компании на рынке страховых услуг, предлагающие страхование от опасностей, в том числе пожаров:

«Росгосстрах»

Программа «Ваше жилье» – новый продукт по страхованию недвижимости. Для удобства клиентов предусмотрена возможность оформления полиса онлайн, без присутствия агента на объекте. Для расчета стоимости страхования частного дома калькулятор не потребуется, так как цена полиса фиксированная. В него включены самые актуальные для владельцев риски: повреждение движимого имущества, отделки здания и инженерного оборудования, гражданская ответственность собственника, а также юридические издержки.

Условия для страхового покрытия:

- возмещение ущерба при повреждении отделки, неисправности инженерного оборудования и порчи движимого имущества;

- возмещение убытков в случае ответственности перед третьими лицами;

- круглосуточная юридическая помощь.

Риски, включенные в полис:

- пожар;

- удар молнии;

- взрыв;

- воздействие воды (жидкости) при аварии тепловых сетей, систем отопления и канализации, других инженерных систем;

- природные катастрофы;

- грабеж, порча имущества, преступная деятельность;

- внешнее воздействие (падение самолета, наезд транспорта и другое);

- действия террористов.

Полис обеспечивает страховое покрытие от самых распространенных опасностей. У страхователя есть возможность выбрать наиболее подходящий вариант программы, всего их два. Срок действия страховки в обоих вариантах – 1 год.

«СОГАЗ»

Базовый продукт для страхования частного жилого дома, включающий 5 вариантов программ с четко установленными размерами страховых выплат. Для оформления полиса нет необходимости в предоставлении копий паспорта владельца и документов, подтверждающих его право на собственность.

Условия программы – страхование жилого дома, коттеджа, дачи. Сюда же относят:

- конструктивные элементы строения;

- инженерное оборудование и системы коммуникаций;

- наружную отделку;

- внутреннюю отделку.

Уничтожение или повреждение застрахованного имущества вследствие:

- ОГНЯ – пожара, взрыва, удара молнии, а также возгорания, вследствие воздействия сил природного характера и использования огнетушащих веществ (средств);

- ВОДЫ – воздействия жидкостей, льда, пара, попавших в помещение в результате аварий инженерных систем и технологической оснастки, выхода из строя бытовых приборов, спонтанного срабатывания систем пожарной сигнализации, замерзания и оттаивания инженерного оборудования;

- ОПАСНЫХ ПРИРОДНЫХ ЯВЛЕНИЙ И СТИХИЙНЫХ БЕДСТВИЙ (ураган, шквалистый ветер, буря, вихрь, смерч, тайфун, проливной дождь, град, гололед, интенсивное выпадение снега, подземные толчки, большая волна (цунами), извержение вулкана, паводок, обвал, сели, камнепад);

- ПРОТИВОПРАВНЫХ ДЕЙСТВИЙ ТРЕТЬИХ ЛИЦ – грабежей, краж, умышленного повреждения и порчи имущества, вандализма, уничтожения и причинения ущерба чужому имуществу, мелкого хулиганства.

Компания также может предложить программы с более широким перечнем страховых случаев, например, «Оптимальное решение для дома», «Персональное решение для дома», «Каникулы для дома».

«Альфа Страхование»

Оформить страховку можно не только на жилое строение, но и на имущество, находящееся в нем:

- к жилому строению относят загородный дом, деревенские постройки, пригодные для проживания, собственный коттедж или малоэтажный дом с несколькими квартирами; отделка здания и инженерное оборудование является частью строения;

- домашнее имущество — это мебель, кухонная техника, бытовые электроприборы, устройства связи, компьютеры, теле- и видеоаппаратура, гаджеты, личные вещи, предметы гардероба, игрушки, спортивный инвентарь и элементы интерьера.

В перечень рисков, которые покрывает страховой полис, входят случаи, в результате которых имущество может быть утеряно или испорчено, а также полностью разрушен частный дом или дача. А именно:

- пожар (в том числе возгорание в результате удара молнии или поджог);

- взрыв бытового газа;

- затопление водой или жидкостью вследствие порыва из водопроводных, канализационных, отопительных систем и в результате применения средств пожаротушения;

- стихийные бедствия и природные катастрофы;

- падение обломков летающих предметов;

- действия злоумышленников (незаконное проникновение в дом с целью уничтожения или нанесения ущерба чужому имуществу, грабеж).

Страховой полис можно оформить в режиме онлайн.

Компаний, где можно выгодно приобрести страховку на частный дом и загородную недвижимость, довольно много. Лучше выбирать крупную фирму, которую вам могли рекомендовать знакомые или коллеги, имеющую свой сайт, где можно ознакомиться со всеми предложениями по страхованию жилья.

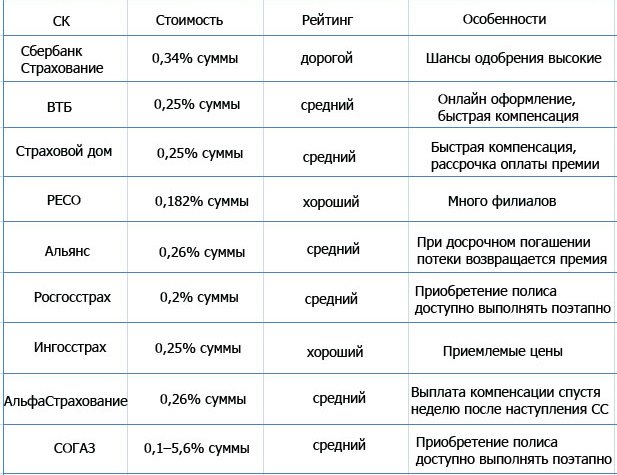

Стоимость страхования загородного дома

Размер страховой премии давно высчитан при помощи различных коэффициентов и в соответствии с теорией вероятности.

Она будет выше, если:

- вы проживаете в доме всего один сезон (не весь год);

- дом деревянный, а не каменный (всего на четверть, поскольку есть деревянные конструкции, элементы).

Чем выше стоимость имущества, а соответственно и страховая сумма, тем выше цена полиса. К примеру, небольшой деревянный коттедж со всеми постройками и домашними ценными вещами может быть оценен в 10-15 миллионов рублей.

Цена страхового полиса составят порядка 30 тысяч рублей.

Такая существенная сумма для большинства страхователей – эта главная преграда для оформления полиса.

Но есть несколько способов для снижения его стоимости:

выбрать риски. Если вы владелец деревянного загородного дома, можем поспорить, больше всего вы боитесь, что он сгорит;

Страховка от пожара обойдется вам гораздо дешевле, нежели от всех возможных страховых рисков. Такие специальные программы есть, и они позволяют застраховать самое уязвимое в пожаре – отделку, крышу, домашние вещи.

- полис с франшизой. Для счастливых обладателей дорогих коттеджей за городом – это самый подходящий вариант. Вы страхуете себя от серьезных ущербов, а мелкие покрываете сами – такой способ страхования назвали франшизой и он набирает популярность;

- срок действия договора обычно равен 12 месяцев. Но есть программы, которые позволяют оформить страховку на время вашего отсутствия сроком от 7 до 60 дней. И стоит это удовольствие сущие копейки – на 10 дней 320 рублей (страховая сумма – 1 миллион);

- при одинаковых условиях и требованиях к страховке в разных страховых компаниях сумма премии будет различной. Поэтому не стоит цепляться за первое же предложение, ищите дешевле. И мы вам в этом немного поможем.

Сравнительная таблица стоимости полиса страхования загородной недвижимости в разных страховых компаниях:

| Страховщик | Стоимость полиса (в рублях) |

| Ингосстрах | 12 000 |

| МАКС | 15 000 (из 200 тыс. всего на 50 застраховано домашнее имущество, на остальное – ответственность перед соседями) |

| Согласие | 13 320 |

| МСК страховая группа | 15 800 (вместо 200 тыс. на движимое имущество, оформляется всего 150 тыс. рублей, в остальном условия теже) |

| Гута страхование | 10 260 |

| ВТБ страхование | 11 700 |

Для расчета взяты программы, пользующиеся наибольшим спросом (лидеры продаж) и следующие средние критерии:

- дом – деревянный;

- проживание раз в год;

- без осмотра представителем;

- год постройки — 2014;

- с учётом износа;

- регион: другой (не московская и не ленинградская область);

- страховые риски – стандартный пакет. В основном рассчитано на ущерб от пожара. Лишь некоторые программы также включают риск противоправных действий третьих лиц. Ещё реже встречается риск «механических повреждений»;

- застрахована отделка, оборудование в основном строении (в доме, без учета бани, гаража) на сумму 2 миллиона рублей;

- домашнее имущество – на сумму 200 тыс. рублей.

Данные получены с официальных сайтов страховых компаний при помощи онлайн-сервиса «калькулятор». Так каждый может рассчитать стоимость своей страховки.

Только страховка позволит возместить нанесенный вашему загородному дому ущерб. Она дарит спокойствие, так необходимое в наши дни.

И позволяет восстановить прежний вид без серьезных материальных и моральных последствий. Главное выбрать надежного партнера среди многочисленных предложений страховых компаний.

Как застраховать квартиру в Экспресс-Страховании

Для начала разберемся со стоимостью. Стоимость полиса зависит от: страховой суммы по каждой категории (движимое имущество, отделка, гражданская ответственность), включенных рисков, дополнительных параметров. Риски включают стандартные опции и дополнительные. У каждой страховой – свой набор, но защита от затопления, пожара, стихийных бедствий и незаконных действий третьих лиц входит в любой полис, остальные риски – зависит от СК.

Через наш сервис страховка квартиры онлайн в Экспресс-Страховании (или в любой другой СК) оформляется за 5 минут, что нужно сделать:

- Для начала выставляете желаемые страховые суммы по гражданской ответственности, движимому имуществу и отделке/ремонту. Ниже сумм покрытия – дополнительные опции, если что-то присутствует – поставьте флажки. Если есть промокод – вводите.

- Калькулятор страхования квартиры покажет вам варианты и цены. Чтобы увидеть список рисков по конкретному полису – нажмите на «Подробнее». Здесь же можно посмотреть правила страхования и пример страхового полиса.

- Выбрали полис – жмите на «Купить». Калькулятор покажет вам страховую сумму и покрываемые риски/дополнительные опции, а также предложит ввести ваши паспортные данные и информацию о жилье. Заполните все поля.

- Нажимаете на «Продолжить» – переходите к оплате. Оплата – карточкой.

- Оплатили – через пару минут полис в электронном виде придет на почту.

Источник

Зачем страховать частный дом

Частое здание всегда является более незащищенным перед явлениями природы, чем квартира. Кроме того в него могут проникнуть злоумышленники. Больше всего в страховании нуждаются дачные дома, поскольку хозяева бывают в них не так уж часто.

Помимо воров, которые могут проникнуть в частный дом, даже если вам кажется, что замки в нем самые надежные, есть и другие факторы, способные нанести вред имуществу: пожары, наводнения, падение деревьев и так далее. В ряде случаев людям приходится тратить огромное количество денег для восстановления жилья. Оформление страховки же помогает избежать этого. В сравнении с возможными затратами цена страховки крайне низкая. При этом она позволяет обрести уверенность в том, что ваши проблемы решатся, и вам не придется искать на это деньги.

Владельцы частных домов могут заключить страховой договор:

- на дом в целом;

- на несущие конструкции;

- на лицевую часть постройки;

- на внутреннюю часть здания;

- на сантехнику либо проводку;

- на технику;

- на ценности, которые хранятся в доме.

Деревянный дом также полезно застраховать, поскольку такие постройки легко загораются. Но нужно читывать, что для страховщиков поджог и возгорание являются разными понятиями.

Таким образом, покупка стразового полиса – это значительно более грамотно и выгодно, чем огромные траты на восстановление жилья в дальнейшем.

Выплаты

В зависимости от условий полиса, выплаты могут полностью или частично покрывать стоимость ремонта дома после пожара. В некоторых случаях размер выплат позволяет купить новое недвижимое имущество (в случае, если дом полностью сгорел и не подлежит восстановлению).

Сроки выплат в различных компаниях могут отличаться, но обращаться за страховкой надо, только после проведения экспертизы, которая должна будет установить причины возгорания и размер ущерба.

Здесь важно учитывать, что некоторые компании не производят выплат в случае невозможности установить истинную причину пожара, либо уменьшают размеры выплачиваемой страховки из-за того, что владелец дома не успел внести достаточное количество страховых взносов

Полис для Квартиры и Дома от «Сбербанка» — Купить Онлайн

Цена страхования не зависит от того, какой вид имущества будет застрахован. За оформление полиса на защиту частного дома придется заплатить столько же, сколько и за страховку квартиры. Значение имеет размер страховых сумм для внутренней отделки, движимого имущества и гражданской ответственности.

Страховщик предоставляет клиентам возможность выбрать один из трех вариантов полиса:

- при страховой сумме в 600 тысяч рублей придется заплатить 2 250 руб;

- стоимость оформления защиты на 1 400 000 рублей составляет 4 950 руб;

- самый дорогой вариант – покрытие в размере 2 миллионов рублей. За эту опцию нужно заплатить 6 750 рублей;

Точную цену можно узнать во время подачи онлайн-заявки. Порядок действий для оформления договора выглядит следующим образом:

- Перейти на сайт

- Выбрать категорию «Страхование».

- В открывшемся меню нажать на пункт .

Перед пользователем откроется страница с описанием программы. Рекомендуется ознакомиться с предоставленной информацией, после чего нажать на «Оформить онлайн». Клиент будет переведен на страницу оформления с анкетой. Ее нужно заполнить.

В первую очередь подбираются параметры страхового договора:

- вид объекта страхования;

- сумма покрытия;

- промокод (при наличии вводится вручную).

После выбора параметров договора в нижней части формы отобразится стоимость продукта. Чтобы продолжить оформление, необходимо нажать на кнопку «Купить». Следующий шаг – ввод персональных данных. На новой странице анкеты потребуется прописать:

- информацию о страхователе (гражданство, ФИО, дату рождения, пол);

- паспортные данные;

- адрес официальной регистрации;

- контактные данные (номер телефона и адрес электронной почты).

После ввода информации необходимо нажать на кнопку «Продолжить». На новой странице анкеты рекомендуется тщательно проверить введенные данные, после чего поставить галочку в поле «Подтверждения» и воспользоваться ссылкой «Продолжить».

На телефон пользователя будет отправлен код подтверждения. После его ввода необходимо нажать на кнопку «Перейти к оплате».

Оплата продукта производится при помощи банковской карты (любого банка). Полис будет отправлен на адрес электронной почты, указанный пользователем во время заполнения анкеты, сразу после поступления средств на счет СК.

Какой Продукт Выбрать для Квартиры и Дома в «Сбербанке»?

Выбор конкретного пакета страхования зависит всего от двух факторов. Во время покупки необходимо учесть:

- Характер постройки, которая будет застрахована (квартира или отдельный частный дом).

- Желаемый размер страхового покрытия.

Первый нюанс не влияет на стоимость продукта, однако выбор неправильной категории может привести к лишению клиента страховых выплат. Размер покрытия следует подбирать, исходя из приблизительной стоимости страхуемого имущества. Этот параметр влияет на цену полиса.

Стоит помнить, что страховщик возмещает стоимость поврежденного имущества с учетом степени его износа. В связи с этим не имеет смысла подбирать пакет со страховым покрытием, превышающим цену недвижимости и движимой собственности (страховая компания все равно не заплатит больше).

«Сбербанк Страхование» — Вопросы и Ответы по Имуществу и Недвижимости

Если у пользователя есть какие-либо вопросы, он может задать их, воспользовавшись телефоном горячей линии – 8-800-555-555-7. Однако перед этим рекомендуется ознакомиться с ответами на популярные запросы пользователей, которые можно найти на сайте организации.

Чтобы получить доступ к сервису, необходимо сделать следующее:

- Перейти на сайт

- Выбрать пункт «Страхование».

- Воспользоваться кнопкой в открывшемся меню.

Перед пользователем откроется полный перечень вопросов и ответов на них по всем страховым программам. В верхней части страницы находятся ссылки, позволяющие сразу перейти к нужному разделу.

После использования ссылки перед пользователем появится перечень вопросов. Чтобы увидеть ответ, необходимо щелкнуть левой клавишей мыши по формулировке запроса. Под ним появится окно, в котором будет содержаться информация по данному вопросу. В правом нижнем углу находится кнопка «Чат». Можно воспользоваться этим сервисом, если необходимый ответ не был найден.