Всё о страховании жизни для ипотеки

Содержание:

- Порядок действий

- Порядок оформления

- Страховки при оформлении ипотеки

- Что такое страхование жизни при ипотеке?

- Нюансы страхования жизни для Сбербанка

- Добровольное страхование

- Можно ли отказаться от страховки по кредиту?

- Созаемщик по ипотеке: зачем он нужен

- Тарифы страхования по ипотеке: 5 предложений от популярных компаний

- Тарифы

- Страховая сумма

- Как вернуть навязанную страховку

- Законодательство

Порядок действий

После того как подготовительная работа проведена следует переходить к конкретным действиям, по регистрации правоотношения. Для этого следует последовательно осуществить несколько взаимосвязанных между собою шагов, а именно.

1 шаг. Найдите страховую компанию

Информацию лучше подчеркнуть от знакомых юристов или банковских работников. Если их нет, обратитесь к приятелям или родственникам сталкивающихся с подобной ситуацией. В крайнем случае, проанализируйте интернет-пространство.

2 шаг. Проанализируйте возможные риски сотрудничества

Здесь важно учесть и сделать анализ предлагаемых услуг

Обратите внимание на размер тарифов, сроки выплат, есть ли льготы, а также какие риски покроет заключаемое правоотношение

Учет рисков – важнейший параметр, так как от него зависит благополучие заемщика.

3 шаг. Согласуйте вид страхования

Чтобы выполнить это действие следует заранее знать, что требует займодатель, и что предоставляет рассматриваемая вами организация.

Сопоставив их, можно сделать вывод, подходит ли выбранная вами фирма или нет. Если условия не подошли – продолжите поиски.

4 шаг. Предоставите документы

Рассматриваемое соглашение заключается довольно быстро. Требуется совсем небольшой пакет документов, от клиента, которые собрать не проблематично.

Необходимые документы:

- гражданский паспорт;

- оригинал договора о покупке жилья;

- свидетельство о праве собственности на недвижимость;

- анкета и заявление;

- медсправки.

В отдельных случаях могут потребоваться выписки из лицевого счета, справки из бюро технической экспертизы, акты по оценки жилья. Поэтому следует заранее узнать — нужны ли дополнительные справки, так как их подготовка и получение потребует определённого времени.

5 шаг. Заключите договор

Как правило, он заключается на 1 (один) год. После истечения срока он продлевается и так ежегодно. Если срок просрочен – заимодатель может наложить штрафные санкции. Поэтому все процедуры следует совершать вовремя.

Когда все предельно ясно, и существует нерешенных вопросов – можно заключать соглашение. Следует знать, что каждый недочет, который вы пропустили (любая коммерческая организация действует всегда в своих интересах) может обернуться дополнительными финансовыми затратами.

Порядок оформления

Порядок оформления полиса:

- Выбор страховщика. Вы можете сделать это самостоятельно по многочисленным предложениям в интернете. Но будьте готовы, что банк вправе отказать в признании полученного полиса, потому что страховщик не аккредитован в компании-кредиторе и не прошел соответствующую проверку. Поэтому совет – выбирайте аккредитованного банком страховщика. Тем более что это все надежные и известные компании: Согаз, Росгосстрах, РЕСО-Гарантия, Ингосстрах, АльфаСтрахование и др.

- Изучите условия и тарифы страхования, возможность оформления полиса онлайн, страховые случаи и порядок действия после их наступления. Соберите пакет документов. Его содержание зависит от выбранного вида страхования: комплексное или отдельный полис личного страхования.

- Заключите договор. Как правило, заемщик это делает на 1 год с последующим продлением в течение всего срока кредитования. Если через год или несколько лет вы откажетесь от страхования, то ставка по ипотеке может вырасти.

От договора страхования можно отказаться. Во-первых, до оформления ипотеки заявить о своем нежелании страховать жизнь и здоровье. Напоминаю, что банк может увеличить ставку или отказать в кредитовании. Во-вторых, уже после подписания договора со страховщиком в течение периода охлаждения (14 дней). Последствия аналогичны первому случаю.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Документы для оформления полиса:

- Заявление-анкета, в которой должна содержаться только правдивая информация о заемщике, его состоянии здоровья. Сокрытие каких-либо фактов, например, хронических заболеваний, потом может привести к тому, что страховщик откажет в признании страхового случая и выполнении своих обязательств по погашению долга.

- Копия кредитного договора, из которого понятна сумма кредита. На ее основе рассчитывается ежегодный страховой взнос.

- Копия медицинской карты.

Могут быть запрошены:

- результаты медобследований (кардиограммы, анализы, МРТ, рентгены и пр.), справки из психоневрологического и наркологического диспансеров;

- документы с места работы об условиях и интенсивности труда;

- документы о занятиях разными видами спорта, особенно экстремальными.

Страховая компания может направить заемщика на медицинское обследование в аккредитованную медицинскую организацию для получения объективной информации о состоянии здоровья, наличии хронических заболеваний и пр. Необходимость его прохождения зависит от возраста и страховой суммы.

Договор не подпишут с человеком, который:

- является носителем ВИЧ-инфекции;

- является инвалидом 1-й и 2-й группы;

- болеет тяжелыми заболеваниями (онкология, сердечно-сосудистые, психические, СПИД).

Страховки при оформлении ипотеки

Будущему заемщику еще на стадии предварительных переговоров лучше ознакомиться с тем, какое страхование может потребоваться банку. Этот вопрос лучше решить на первых порах с менеджерами банка, так как он способен повлиять на дальнейшую судьбу сделки в целом.

Заемщику следует сразу уточнить, что именно ему требуется застраховать. Некоторые банки удовлетворяются единственным страховым полисом, тогда как другие требуют несколько.

Существуют следующие виды страховок:

- Непосредственно объект недвижимости. Такая страховка касается исключительно имущества, приобретаемого по ипотечному договору (дом, квартира и т.п.). Если наступает случай, упоминаемый в страховке – пожар, либо разрушение, тогда страховщик выплачивает финансовому учреждению сумму, которая вписана при оценке объекта недвижимости. Данный вид страховки является обязательным и законодательно он должен сопровождать любую ипотечную сделку.

- Жизнь и здоровье. Данный вид страхования, в отличие от предыдущего, не является обязательным. Его банки используют, лишь преследуя интересы собственной финансовой безопасности. Заемщик тоже заинтересован в таком виде страхования. Этот случай подразумевает то, что человек достаточно дальновиден, чтобы не оставить свои долги на семью и ближайших родственников, которые наследуют не только права, но и обязательства по кредитным договорам. Банку же, в принципе, нет разницы, с кого взимать причитающиеся ему деньги.

- Трудоспособность. Еще один необязательный вид страховки, позволяющий заемщику, в случае утраты возможности работать и зарабатывать финансы, вернуть банку кредитные деньги.

- Ипотечная собственность. Этот вид страхования редко используемый, банки нечасто к нему прибегают. Если после того, как заемщик реализовал недвижимость, которая заложена в договоре, его финансов не хватает для погашения суммы кредитования, на помощь приходит страхующая компания. Она выплачивает за должника недостающие деньги банковскому учреждению.

Исходя из вида страхования, потребованного банком, заемщику придется выплачивать ежегодную страховую сумму. Она может варьироваться от полпроцента до пяти от общей суммы кредитования.

Что такое страхование жизни при ипотеке?

При оформлении договора страхования жизни и здоровья заемщика по ипотечному кредиту страховая компания выплачивает банку оставшуюся сумму кредита в случае смерти заемщика или получения им инвалидности 1 или 2 степени. Отдельно в страховом договоре может быть прописана ситуация, когда застрахованное лицо находится продолжительное время на больничном (дополнительные опции в страховке). На период временной нетрудоспособности заемщика его обязательства по ипотечным выплатам выполняет страховая компания.

Напомним, что по действующему федеральному законодательству обязательным является только страхование залогового имущества по ипотеке. Это следует учитывать заемщику при рассмотрении предложение от банков.

Банк, конечно, заинтересован в страховании жизни заемщика. Полис минимизирует риски невозврата кредитных средств. В страховании жизни присутствует заинтересованность и самого клиента. При наступлении страхового случая наличие полиса облегчит финансовое положение его и его семьи.

В разных банках к основным обязательным требованиям по ипотечным кредитам могут выдвигаться разные дополнительные условия. Это может быть страховка жизни заемщика, титульная страховка, повышенная процентная ставка по ипотеке в случае отказа клиента оформлять страховку жизни и титула. Каждая заявка на кредит рассматривается индивидуально, поэтому у потенциального заемщика есть возможность обсудить персональные условия. Рекомендуется изучить продукты нескольких банков, чтобы выбрать оптимальный вариант.

Нюансы страхования жизни для Сбербанка

Страхование жизни не является обязательным. Однако при его отсутствии Сбербанк поднимет процентную ставку по ипотеке на 1%. Рассмотрим, какие случаи будут являться страховыми, сколько стоит полис страхования жизни и как его оформить.

Какие риски будут застрахованы?

При покупке полиса страхования можно рассчитывать, что выплаты будут произведены при наступлении следующих ситуаций:

- Смерть.

- Инвалидность.

- Серьезные травмы.

- Сложное заболевание.

- Потеря работы из-за болезни.

Стоит отметить, что каждый клиент сам выбирает риски, которые будут застрахованы. Чем больше рисков в договоре, тем выше будет размер взносов.

Примерная стоимость и сроки

Чтобы проверить здоровье потенциального клиента, страховые компании запрашивают справки из медицинский учреждений о прохождении медицинской комиссии. В зависимости от того, были ли обнаружены какие-либо тяжелые заболевания, будет выведена стоимость полиса. Диапазон цен довольно широк — от 0,3 до 1,5% от суммы кредита.

Пошаговая инструкция покупки полиса

Чтобы приобрести полис страхования жизни и здоровья, необходимо:

- Выбрать оптимально подходящую компанию и подать в нее заявку.

- Собрать и предоставить необходимый пакет документов. Каждый страховой агент запросит свой перечень.

- Подписать договор и оплатить страховой взнос.

- Оформить полис. Это происходит довольно быстро. При обращении в Сбербанк Страхование полис оформят в день сделки.

- Передать полис в Сбербанк. Аккредитованные фирмы сами отправляют бланки страхования в Сбербанк.

Добровольное страхование

Страхование потребительского, нецелевого кредита — добровольное дело каждого. Банк не имеет права увязывать получение займа с оформлением полиса. Не обязан заемщик страховать:

- свою жизнь и здоровье;

- вероятность утраты работоспособности и непосредственно источника дохода;

- титул, если речь идет о недвижимости.

В разряд необязательных видов страхования отнесена даже покупка КАСКО. Автовладельцу достаточно иметь на руках стандартный ОСАГО.

В зависимости от видов кредитных рисков выделяют:

Страхование жизни и здоровья заемщика. Этот вид страхования может называться по-разному: «от потери трудоспособности», «от несчастных случаев» и так далее. Это не меняет сути услуги, просто список рисков можно расширить или сузить.

К примеру, страхование жизни может покрывать только один страховой случай – смерть заемщика, а защита от несчастного случая — риск получения группы инвалидности, временную утрату трудоспособности и пр.

В зависимости от перечня рисков, которые обеспечиваются страховой выплатой, определяется размер страховых взносов. Чем шире перечень страховых случаев – тем дороже стоимость страхового полиса. Если с заемщиком случится неприятность, заранее оговоренная в договоре страхования, страховщик выполнит обязательства по кредиту застрахованного лица перед банком.

- Преимущества: страхование выгодно как заемщику, так и кредитору. Заемщик в случае потери трудоспособности или смерти не переложит на своих близких и родственников обязанности по выплате кредита, за него погасит ссуду страховая компания. Банк же в данном виде страхования выступает выгодоприобретателем. При наступлении страхового случая компенсацию получит непосредственно финансовое учреждение, а не заемщик.

- Недостатки: для оформления страховки нередко требуется медицинский осмотр клиента, анализы – это все заемщик делает в свое личное время и за собственные средства. Для получения компенсационной выплаты необходимо предоставить внушительный пакет документов, чтобы доказать факт наступления страхового случая. Нередко страховщики пытаются опровергнуть доказательства, превращая отношения с клиентами в непростую борьбу за страховую выплату.

Страховка риска потери права собственности на недвижимость. Этот вид страхования заемщиков кредитовуместен при оформлении ипотеки. Есть масса поводов признать сделку недействительной или установить право собственности на жилье третьих лиц.

Приобретение недвижимости может быть оспорено в суде. К примеру, продавец квадратных метров был недееспособен в момент заключения сделки купли-продажи, или права несовершеннолетних/малолетних собственников были нарушены.

В таком случае страховка позволит не оказаться клиенту без денег, без жилья, и с непогашенной ипотекой. Если право собственности на ипотечное жилье будет прекращено по решению суда – страховая компания заемщику возместит всю стоимость недвижимости, что позволит рассчитаться по ипотечному кредиту.

- Преимущества: выгодоприобретатель – заемщик банка. При любых рисках остаться без жилья, клиент получит компенсацию его стоимости.

- Недостатки: страховка требует дополнительных растрат, что очень накладно при выплате ипотечного кредита. Вероятность того, что страховой случай наступит, ничтожно мала, поэтому страховые взносы могут быть не оправданы.

Страхование от потери работы. Полис гарантирует право должника остановить выплату ссуды в случае утраты фактической возможности работать. Банк получит возмещение ссуды от страховой компании. Клиент, оставшись без работы, избавит себя от бремени искать денежные средства для погашения задолженности в нелегкое для себя время.

- Преимущества: во времена нестабильной ситуации на рынке труда такая страховка выгодна и банку, и заемщику. Полис можно купить, если положение фирмы/компании шаткое и близко к банкротству или грядет очередное сокращение штата.

- Недостатки: выплата денег по страхованию кредита от потери работы проводится только в случае полной ликвидации/банкротстве предприятия, учреждения, организации.

Прекращение трудовых отношений по желанию самого работника или по соглашению сторон договора, потеря трудоспособности в связи с ухудшением здоровья, получение группы инвалидности и увольнение по состоянию здоровья – перечисленные причины не являются основанием для страховой выплаты по этому полису.

Можно ли отказаться от страховки по кредиту?

Зная, что дает страховка, многие заемщики все равно стараются найти возможность, чтобы отказаться от ее приобретения. Если просто отказаться в процессе оформления кредитного договора от покупки страховки, то банк может отказать в выдаче заемных средств без объяснения причины. Могут быть предложены другие варианты кредитования, которые не так выгодны для заемщика. А также нередко в случае отказа от страхования банки устанавливают на займ высокую процентную ставку.

Одной из причин для отказа от полиса считается ситуация, когда банк уже после выдачи кредитных средств нарушает какие-либо пункты договора. Например, без оповещения клиента повышает процентную ставку. В этом случае отказ от страхования считается обоснованным решением заемщика, которое не должно оспариваться работниками банка. Если в самом кредитном договоре не указываются последствия за отсутствие полиса, то его можно не продлевать, поскольку банк не имеет права в такой ситуации пользоваться какими-либо методами воздействия на клиента.

Кроме того, страхование жизни и здоровья нельзя оформлять некоторым категориям заемщиков, например, имеющим инвалидность или серьезные хронические заболевания. Как правило, полный перечень всех условий, по которым оформление страхования запрещается, указаны в приложениях к основному страховому договору.

Созаемщик по ипотеке: зачем он нужен

Для погашения обязательств по ипотеке в качестве дополнительных заемщиков может быть привлечено сразу несколько человек – не более 4 (четырех) созаемщиков на одно кредитное соглашение. Ответственность созаемщика по ипотечной ссуде равнозначна ответственности основного заемщика – владельца недвижимости, приобретенной на условиях ипотеки. Если основной должник вдруг прекращает вносить ежемесячные платежи по займу, кредитор обратится с требованием о возобновлении выплат, прежде всего, к дополнительному заемщику.

Для погашения обязательств по ипотеке в качестве дополнительных заемщиков может быть привлечено сразу несколько человек – не более 4 (четырех) созаемщиков на одно кредитное соглашение. Ответственность созаемщика по ипотечной ссуде равнозначна ответственности основного заемщика – владельца недвижимости, приобретенной на условиях ипотеки. Если основной должник вдруг прекращает вносить ежемесячные платежи по займу, кредитор обратится с требованием о возобновлении выплат, прежде всего, к дополнительному заемщику.

Основанием для привлечения созаемщика является недостаточный доход покупателя квартиры, намеревающегося оформить ипотеку для финансирования соответствующей сделки. Если банк, оценив платежеспособность заявителя, придет к выводу о том, что ежемесячного заработка клиента не хватает для погашения ипотеки в необходимой сумме, в распоряжении потенциального покупателя недвижимости останется лишь три способа, чтобы изменить эту ситуацию:

изыскать жилой объект с более низкой стоимостью (например, с меньшей площадью), чтобы получить в банке кредит на меньшую сумму;

оформить дополнительную ссуду в этом же или каком-либо ином финансовом учреждении (этот вариант в ряде случаев может оказаться невыгодным);

заручиться содействием дополнительного заемщика (банк будет принимать во внимание доходы основного должника и созаемщика в совокупности, что позволит заявителю получить одобрение ипотеки на более значительную сумму, соответствующую стоимости приобретаемого жилья).

Если покупатель жилья для получения банковской ипотеки решил задействовать дополнительного заемщика, он должен проследить за тем, чтобы соблюдались следующие условия:

- Подтвержденный факт недостаточности собственных доходов покупателя квартиры для оформления ипотечного кредита на нужную сумму (только в этом случае банк будет готов учитывать доход стороннего субъекта).

- Одинаковая ответственность всех заемщиков перед банком-кредитором в соответствии с конкретным соглашением об ипотечном кредитовании. Речь идет и об основном должнике (владельце приобретаемого жилья), и о дополнительных заемщиках.

- Созаемщик является одним из подписантов ипотечного соглашения (он может владеть определенной долей в приобретаемом за счет ипотеки жилье).

Погашение задолженности автоматически становится обязанностью созаемщика, если основной должник перестает уплачивать ежемесячные взносы по любым возможным причинам.

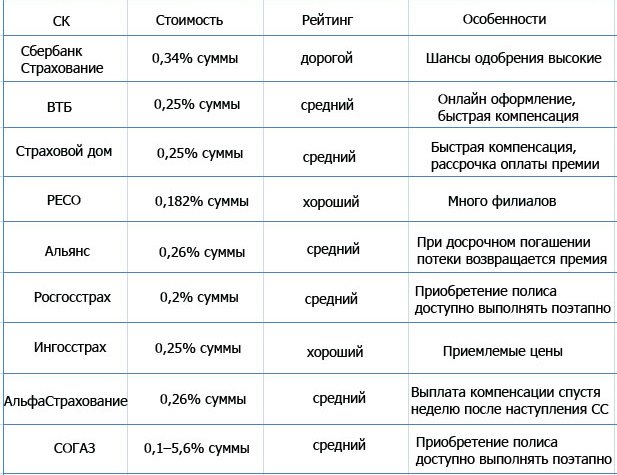

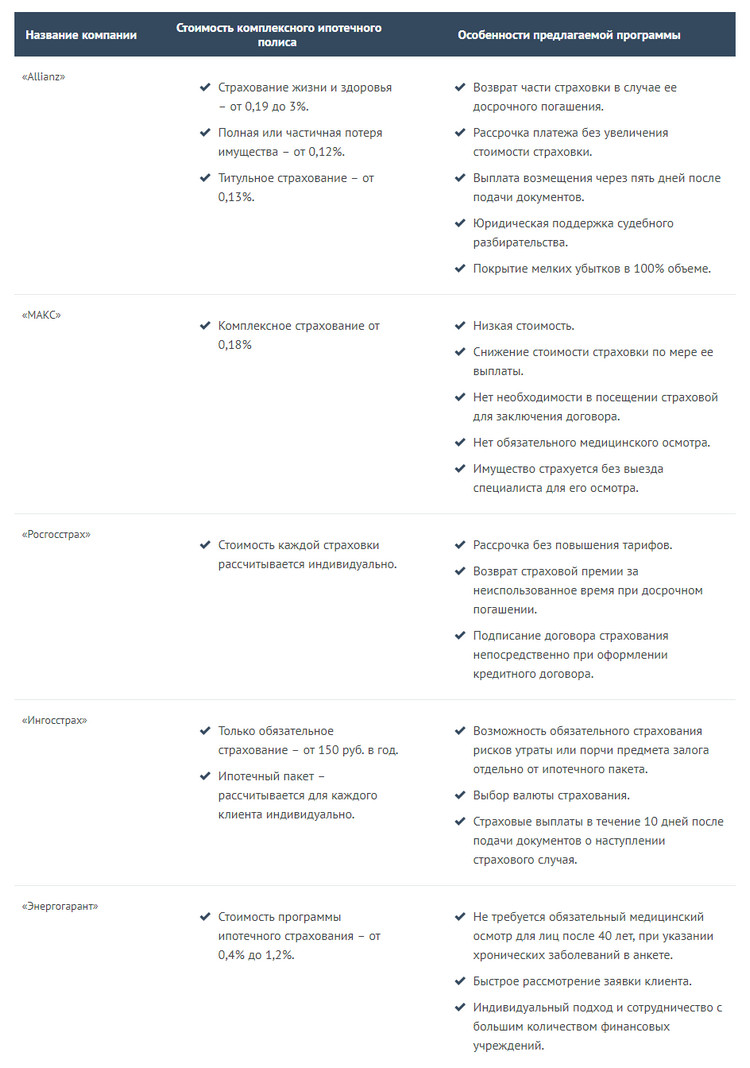

Тарифы страхования по ипотеке: 5 предложений от популярных компаний

На данный момент, на рынке страховых услуг в РФ работает немало юридических лиц. Каждый из них предлагает примерно одинаковый спектр услуг. Основное отличие — это процентные ставки и стоимость услуг.

При выборе компании, следует обратить внимание:

- Сколько она работает на рынке.

- Величину уставного капитала.

- Действующие тарифы.

Аудиторами ежегодно составляется рейтинг ведущих российских страховых фирм по популярности среди населения. Рейтинги также составляются на отдельные виды услуг. Существует ТОП ведущих страховых фирм, работающих с ипотекой.

Из представленного списка выберите ту фирму — чьи условия вам подходят. Для более подробных сведений о выбранном юридическом лице обратитесь на ее сайт, где вы найдете всю исчерпывающую информацию. А также можно связаться с её представителями по телефонам.

Тарифы

Для решения вопроса, где дешевле получить страховку, следует знать, что банк самостоятельно не занимается страхованием.

Он рекомендует обратиться в страховые компании, которые являются партнерами банка.

С перечнем компаний-партнеров можно ознакомиться:

- У специалиста кредитного отдела в банке.

- На веб-сайте банка.

Тарифы на страховку устанавливаются индивидуально и обязательно указываются в страховом договоре.

Тарифы зависят от определенных факторов, например, для страхования залоговой недвижимости от:

| года постройки | и технического состояния здания |

| Материалов, применяемых при строительстве | поэтому страхование деревянных зданий обойдется дороже, чем бетонных или кирпичных |

Страхование титула связано с количеством сделок с указанным объектом, чем меньше сделок и объект моложе, тем меньше страховой тариф.

При страховке жизни и здоровья тариф связан со следующим:

| От возраста заемщика | для граждан предпенсионного возраста тариф может быть выше |

| Вредные или опасные условия труда | Тариф также может быть дороже |

| Оценке подлежит состояние здоровья | и серьезных заболеваний (требуется медицинское заключение) |

Скрывать от страховщика состояние здоровья не нужно, так как в договоре указывается, что клиент обязан предоставить верную и достоверную информацию относительно своего здоровья, а страховая компания может запросить такую информацию самостоятельно в медицинском учреждении.

Иначе, в страховом возмещении может быть отказано.

Примерные тарифы страховщиков:

| Титульное страхование | 1/2 процента от цены квартиры (в случае покупки квартиры в новостройке у застройщика, титульное страхование не делается) |

| На объект недвижимости | 1/2 процента от стоимости |

| Страховка жизни и здоровья | 0,3% — 1,5% от остатка по ипотечному займу (имеется много условий, которые оказывают влияние на тариф) |

При оформлении комплексного страхования, тариф страховой компании может определяться от 1 до 1,5% от цены залоговой недвижимости или остатка по займу.

Страховая сумма

Она определяется в страховом договоре различными способами:

| От стоимости объекта | покупаемого в ипотеку или заложенной |

| От суммы | ипотечного займа |

| прописывается в договоре | в частности, например, при страховании жизни или здоровья, четко указан размер — 1 млн. рублей |

Когда страховую сумму нельзя установить по размеру займа или по стоимости объекта, она определяется соглашением сторон.

Когда стоимость жилья больше размера займа, а при расчете выплаты учитывалась цена недвижимости, к примеру, возмещение делится между заемщиком и банком:

| Банку полагается | остаток по ипотечному кредиту |

| Заемщику выплачивается | что останется после закрытия ссудной задолженности |

Что в нее входит

Страховая выплата при страховке на один риск содержит в себе сумму возмещения только в рамках одного договора.

В частности, при титульном страховании, страховая сумма включает стоимость приобретенного жилья.

Когда заключено договор комплексного страхования, то сумма страховки считается сразу по всем рискам:

| Ответственности заемщика | перед кредитной организацией и титула |

| Уничтожения | недвижимого имущества |

| Гибели клиента | или тяжелой болезни |

Кроме того, возмещение по договору не связано с прочими страховыми случаями, для его получения не нужно, чтобы наступили и другие застрахованные риски.

Подобные комплексные виды страхования предлагается оформить заемщикам различные банки, например, банк ВТБ, Райффайзенбанк, Россельхозбанк.

Как вернуть навязанную страховку

Для того, чтобы вернуть нежелательную страховку, необходимо четко понимать, по каким правовым основаниям происходит возврат.

Сразу следует сказать, что с большей вероятностью, добровольно банк ничего вам не вернет. Как правило, заявление с умными фразами про недопустимость навязывания страховки, со ссылками на статьи закона, не пугают банк. Скорей всего потребуется обратиться с заявлением в суд.

В нашей практике возврат навязанной страховки происходит после подготовки и подачи иска: путем заключения мирового соглашения либо путем принудительно взыскания по решения суда.

Что мы подразумеваем под «возвратом страховки», навязанной вместе с кредитным договором.

- Возврат страховки

- — возврат суммы страховой премии страховой компанией на кредитный или иной счет заемщика, и соответствующее изменение условий кредитного договора: сумма кредита уменьшается на сумму страховки, проценты пересчитываются, выдается новый график погашения.

При возврате страховой премии на кредитный счет, если к этому моменту заемщик еще не погасил кредит, деньги, как правило, идут на частичное погашение кредита.

Способ 1: отказ от договора страхования в «период охлаждения»

Указанием Банка России от 20.11.2015 №3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов страхования» был установлен «период охлаждения», составляющий пять дней, в которые страхователь вправе отказаться от договора.

Не имеет значения, была ли уже оплачена страховая премия. Единственное исключение – это наступление страхового случая после заключения договора, но до подачи заявления на отказ.

Договор страхования считается расторгнутым сразу, как страховщик получит ваше заявление об отказе. Основание — ст. 450.1 Гражданского кодекса РФ. Теперь страховая должна вернуть страховую премию по указанным в заявлении реквизитам или на кредитный счет, с которого поступила оплата.

Образец заявления на отказ от страховки вы можетескачать здесь

Если на момент подачи заявления, установленный договором период действия страхования начался, то страховщик вправе удержать часть страховой премии соразмерно прошедшему периоду.

Приведем пример расчета суммы возврата в таком случае. Если размер страховой премии составляет 50000 руб. за период действия страхования продолжительностью один год, то при отказе от договора на третий день после начала действия страховки (если дата начала страхования совпадает с датой подписания договора), размер удержанной страховщиком суммы составит 410 руб. 96 коп. (50000/365*3).

Сколько вам вернёт страховая, если договор уже начал своё действие. Пример расчета.

Страховая премия: 50 000 рублей

Срок страховки: 1 год

Когда оформили отказ от страховки: на 3 день

50 000 — ( 50 000 / 365 * 3 ) = 49 589 руб. 04 коп.

К возврату 49 589 руб. 04 коп.

Способ 2: отказ от договора страхования, если прошло более 14 дней

Согласно приведенному Указанию Банка России на страховщика возложена обязанность информировать страхователя о том, что у него есть право отказаться от договора страхования, о порядке и способе возврата страховой премии.

Отсюда следует, что, если вы пропустили 14-дневный срок, но при этом вам не была предоставлена эта информация – вы можете отказаться от страховки и по истечении 14-дневного «периода охлаждения».

Способ 3: установить взаимосвязь документов

Если по содержанию документов удается установить факт навязывания — это также дает вам возможность отказаться от страховки. Такое право вам дает ст.16 потребительского закона, согласно которой это недопустимо.

Способ 4: другие основания

Возможны и иные законные основания для расторжения или признания недействительным/незаключенным договора страхования.

Для того, чтобы понять, имеются ли у вас основания для отказа от навязанной страховки по таким законным основаниям – необходимо показать ваш договор юристу общества защиты прав потребителей на бесплатной консультации.

Записаться на бесплатную консультацию можно по телефонам: 8 (812) 992-39-98 (Санкт-Петербург) 8 (499) 391-14-79 (Москва)

Законодательство

Далеко не каждый заемщик ориентируется в правовых нормах РФ. Этим пользуются предприимчивые клерки банков. Во время предварительного собеседования менеджеры обыгрывают ситуацию таким образом, что заявитель убежден в том, что без страховки ему не одобрят кредит.

Но обязательна ли страховка по ипотеке или нет? Среди продуктов СК есть виды полисов, без которых банк не оформит ссуду. Но большинство услуг навязываются сотрудниками. Поговорим более подробно о том, какое страхование обязательное, а какое добровольное.

Жизнь и здоровье

В соответствии со ст. 935 ГК РФ, этот продукт СК – добровольный. Но ст. 7 ФЗ РФ 353 оставляет за банком право обязать ипотечных заемщиков оформить страховку жизни и здоровья. В кредитном договоре будет прописан пункт о том, что на основании этой правовой нормы банк обеспечивает дополнительные гарантии возврата денег.

Какие риски покрывает полис:

- приобретенная инвалидность 1,2 группы;

- смерть заемщика;

- официальный больничный больше 30 дней.

Страховка жизни и здоровья не обязательна, но полезна для клиента банка. Ипотека – кредитный продукт повышенных рисков. Человек вынужден ежемесячно платить по счетам на протяжении 10 – 15 лет. Вряд ли кто-то с уверенностью может гарантировать, что за это время не произойдет страховой случай.

Квартира

Конструктив ипотечного жилья в обязательном порядке страхуется от повреждений или гибели. Это прописано в ст. 343 ГК РФ «Содержание и сохранность заложенного имущества». Кроме несущих стен дополнительно защищаются окна, потолок. По желанию заявителя можно включить в сделку риски порчи отремонтированных стен. То есть, если недобросовестный застройщик установил дешевую сантехнику и в квартире сверху прорвало трубу, то СК выплатит стоимость ремонта.

Конечно, обязательно придется доказать факт порчи по вине строителей. Но как правило владельцы квартир вкладывают в чистовой ремонт 30-50% стоимости самой недвижимости. В этом случае актуально переплатить за сделку.

Риски:

- аварии систем канализации, водоснабжения;

- пожар;

- противоправные действия третьих лиц;

- уничтожение жилья.

Объектом страхования ипотеки бывает: квартира, частный дом, комната, строящиеся конструкции.

Титульное

После проведения сделки купли-продажи покупатель становится собственником имущества. У него на руках оказывается документ, который подтверждает это право. Такой сертификат называется титулом. Он выступает неким официальным разрешением пользоваться квартирой, прописывать на ее площади других жильцов. Но если человек заключил сделку с мошенником, документы оказались поддельными, а ипотека уже получена, то титульное страхование компенсирует стоимость жилья.

По закону эта услуга не обязательная. Оформлять ее или нет – право заявителя. Банк не может навязать договор клиенту или угрожать отказом.

СК компенсирует ущерб, если суд признает сделку купли-продажи недействительной.

Стоит помнить о том, что разбирательства могут затянуться на несколько лет. Все это время заемщик должен обязательно выплачивать ипотеку. И только после вынесения решения страховая возместит финансовые потери. Без этой обязательной процедуры СК не посчитает инцидент страховым случаем.