Страхование жизни для ипотеки

Содержание:

- Как работает полис

- Виды ипотечного страхования

- Порядок приобретения через интернет

- Краткие сведения о компании

- ВСК Страховой дом

- Что делать при страховом случае

- Возврат страховки при досрочной выплате ипотеки

- Где можно застраховать?

- «РЕСО-Гарантия» — Страховой Случай в Квартире и Дома, Что Делать?

- Страхование дома в РЕСО-Гарантия

- Если произошёл страховой случай…

- Какие факторы влияют на стоимость страховки

- Что делать, если страховой случай произошел

- Методика расчета

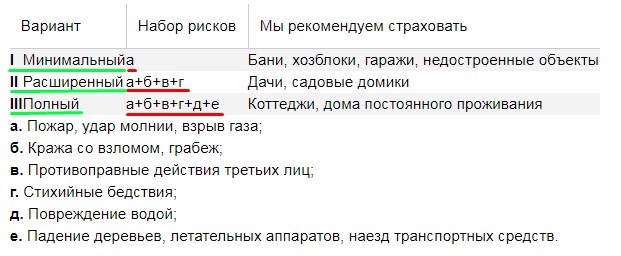

- Варианты страховки

- Что такое страхование ипотеки и для чего оно служит

- Процесс оформления страхового полиса

- Компания «РЕСО» — надежный страховщик

- Что потребуется для покупки страховки?

Как работает полис

Допустим, заёмщику был предоставлен частный кредит для приобретения машины. Клиент выплачивает взносы каждый месяц.

В случае если у заёмщика отсутствует полис страхования, и он больше не в состоянии погашать кредит, банк может выдвинуть требование о возврате машины, стоящей в залоге.

Если у заёмщика есть полис страхования, страховая компания вернёт банку денежные средства, а клиент и его родные получат шанс сохранить свои деньги и возможность эксплуатировать машину.

Для заключения договора следует прийти к менеджеру по кредитам, в офис компании или к страховому представителю:

- Страхование здоровья и жизни клиента. В случае потери общей способности трудиться (получения второй или первой группы инвалидности) или смерти клиента, компания выплатит банку долг по кредиту, а остаток суммы страхования — наследникам заёмщика или ему самому.

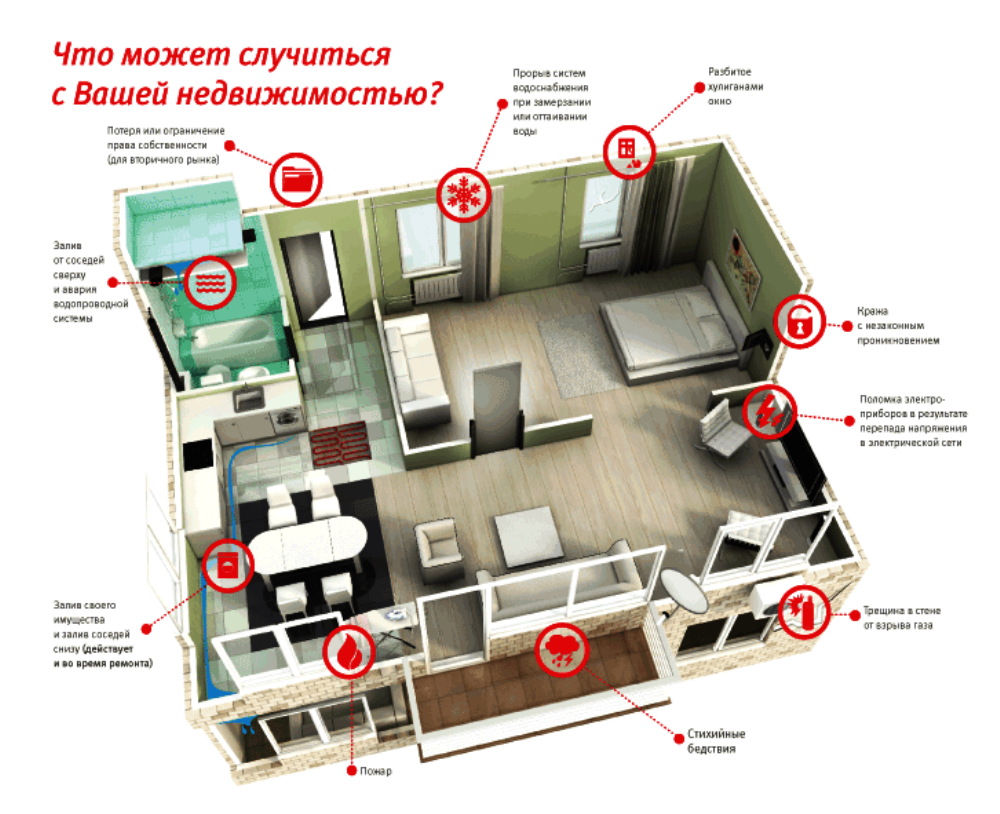

- Страхование имущества. Организация выплатит клиенту страховую сумму в случае уничтожения или повреждения застрахованного имущества в результате дефектов в конструкции здания, бедствий, вызванных стихией, взрыва бытового газа, пожара, противоправных действий третьих лиц или аварии канализационной, отопительной или водопроводной системы.

- Титульное страхование. Компания осуществит выплату страхового возмещения в рамках суммы страхования в случае ограничения или утраты права собственности на недвижимость в виду нарушений законодательства Российской Федерации, которые были допущены при заключении сделок.

Этот вид страхового полиса представляет собой гарантию выплаты заёмщиком взносов для погашения кредита.

- Индивидуальный подбор направления страхования ипотеки (в зависимости от требований банка).

- Тарифы компании ниже тарифов конкурирующих с ней организаций.

- Комплект документов минимален.

- Система работы с документами электронного формата оптимизирована, что сокращает сроки рассмотрения заявления.

- В Москве предоставляется услуга бесплатного медицинского освидетельствования.

- Оплатить очередной взнос клиент может в офисе или филиале компании, обслуживание в котором наиболее предпочтительно в конкретный момент.

- Срок принятия решения и оформления соответствующего документа составляет один рабочий день.

Виды ипотечного страхования

На сегодняшний день компания РЕСО-Гарантия занимается такими видами ипотечного страхования:

- Имущественное страхование ипотеки РЕСО. Эта страховка является основной. Она позволяет защититься от следующих ситуаций — затопление, пожар, кража, наезд транспорта, обрушение здания из-за недостатков конструкции и так далее. При заключении контракта клиент самостоятельно выбирает весь список рисков, от которых он хочет защититься. Стоимость страховки в среднем составляет 0,1-0,4% цены основного ипотечного контракта.

- РЕСО-Гарантия страхование жизни при ипотеке. Эта страховка является дополнительной, а покрывает она следующие случаи — смерть заемщика, получение заемщиком серьезных травм, что привело к частичной или полной нетрудоспособности, тяжелые болезни и так далее. Стоимость страховки в среднем составляет 0,2-0,5% (большое значение имеет пол, характер труда и возраст человека).

- Титульное страхование. Эта страховка является дополнительной. Она позволяет защититься от судебного аннулирования ипотечной сделки (из-за неправильных документов, из-за недееспособности одной из сторон ипотечного соглашения на момент заключения контракта, из-за мошенничества банка и так далее). Ставка по страховке составляет в среднем 0,2-0,3%.

Порядок приобретения через интернет

Полис страхования жизни оформлять обязательно, но если заемщик все же решил сделать себе такую защиту, то ему нужно следовать порядку оформления:

- сделать расчет на онлайн калькуляторе;

- оплатить страховую премию банковской картой;

- распечатать электронный полис, который придет на почту после оплаты;

- подписать его собственоручно;

- предоставить в банк на сделку или для ежегодного продления договора.

Какую страховую выбрать

По умолчанию страхование должно оформляться у того страховщика, который входит в установленный банком список одобренных (аккредитованных) СК.

Однако возможен и вариант приобретения страхования и в неаккредитованной СК. В таком случае, этой СК нужно подать в банк заявление и документы, подтверждающие соответствие требованиям. Кредитор рассмотрит их и сообщит заемщику свое решение – примет ли он защиту от этого страховщика или все же нет.

Главным критерием стоит определять надежность и стабильность компании. Бесспорными лидерами страхового рынка в России являются такие компании как:

- Ингосстрах;

- ВСК;

- РЕСО;

- Альфа-страхование;

- СОГАЗ.

На практике чаще всего оформляют полис в компании Ингосстрах, т.к. она аккредитована почти во всех банках, очень давно на рынке, имеет высокий уровень надежности и позволяет оформить полис через интернет.

Список необходимых документов

В случае оформления страхования недвижимости при ипотеке, по недвижимому имуществу нужно собрать пакет правоустанавливающих и технических документов.

Если страховка жизни оформляется не в рамках комплексного продукта (жизнь, титул, имущество), тогда документы по недвижимости предоставлять не потребуется. Все, что нужно будет подать, это:

- общегражданский паспорт;

- заявление на заключение договора (скачать образец);

- анкета с основными сведениями о трудовой деятельности, о наличии хронических заболеваний и др.;

- копия ипотечного договора и, при наличии, закладная;

- справка из банка об остатке кредитной задолженности;

- выписка из амбулаторной карты;

- прочая документация, предоставляемая по требованию страховщика.

Инструкция

Получить бланк заявления можно:

- в офисе банка / страховщика;

- на официальном сайте банка / страховщика;

- на нашем сайте (см. выше).

Также возможно оформление полиса онлайн (например, по программе “Защищенный заемщик” от Сбербанк-страхование). Но указанная возможность реализована не всеми СК.

Оплата страховой премии в 2021 году может быть произведена:

- путем внесения наличных в кассу страховщика;

- безналичным переводом денежных средств на расчетный счет СК;

- с банковской карты (при онлайн-оформлении).

Краткие сведения о компании

РЕСО-Гарантия — это отечественная страховая компания, которая является одной из самых крупных фирм на российском страховом рынке.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Основные виды страховки — ипотечное страхование, ОСАГО, страхование ответственности и так далее. Уставный капитал компании составляет более 10 миллиардов рублей.

Основными акционерами компании являются Сергей и Николай Саркисовы, Андрей Савельев, банк ЕББР и некоторые другие физические и юридические лица. Генеральным директором фирмы РЕСО-Гарантия является Дмитрий Раковщик.

У компании имеется порядка 800 офисов по всей России, а общее количество сотрудников составляет около 20 тысяч человек. По состоянию на 2015 год объем страховых выплат составил около 40 миллиардов рублей.

ВСК Страховой дом

ВСК страховой дом предлагает все виды ипотечного страхования: титульное, защита конструктивных элементов, страховка жизни и здоровья заемщика. Компания соблюдает все правила оформления документов для кредитной организации и не затягивает с рассмотрением дела. Правила страхования и тарифные ставки выложены в открытом доступе, с ними стоит ознакомиться перед заключением договора.

На сайте страховой можно подобрать нужный тариф и выбрать удобный офис для заключения договора. Для клиентов, которые заключили многолетний договор есть раздел с онлайн оплатой и активацией плиса. Также в личном кабинете ВСК есть возможность сообщить о страховом случае и проверить статус рассмотрения дела.

Несмотря на то, что обязательным является лишь страхование конструктивных элементов, защита титула поможет сохранить финансовую независимость. В случае признания сделки недействительной, страховая компания исполнит кредитные обязательства перед банком. ВСК страховой дом предлагает выгодные условия, большой список аккредитованных банков и множество покрываемых рисков.

Что делать при страховом случае

Если заемщик умер или получил инвалидность, ему или его наследникам нужно обратиться к страховщику, подтвердив наступление страхового случая соответствующими медицинскими документами

Важно соблюсти сроки обращения, установленные Правилами или договором сторон

Пошаговая инструкция

Порядок действий заемщика при возникновении таких случаев, таких ситуаций:

- уведомить страховщика в срок, установленный в договоре (обычно – это 30-35 дней с даты страхового случая);

- предоставить заявление и документы, подтверждающие факт смерти или наступления инвалидности, способом, указанным в договоре – лично, через представителя, по почте;

- дождаться, пока страховщик вынесет решение о признании или непризнании случившегося страховым случаем (около 10 дней) и оформит страховой акт;

- получить выплату на расчетный счет (еще около 14 дней после истечения вышеуказанных 10).

Какие документы потребуются

Перечень документации зависит от вида страхового случая.

Например, при смерти застрахованного лица выгодоприобретатель предоставляет:

- заявление на выплату (скачать примерный бланк), с указанием банковских реквизитов для перечисления средств;

- копия страхового полиса и всех доп. соглашений к нему;

- копия кредитного договора;

- квитанция об уплате премии;

- свидетельство о смерти застрахованного;

- карта амбулаторного / стационарного больного;

- копия медзаключения о причинах смерти;

- протокол патологоанатомического вскрытия;

- прочие документы, предоставляемые по требованию страховщика.

Возврат страховки при досрочной выплате ипотеки

Когда клиент берет ипотечный кредит, недвижимость остается в залоге у финансовой организации, а страховой договор гарантирует сохранность имущества. Как правило, заемщику не сообщают о возможности возврата страховки. В таком случае необходимо внимательно изучить договор, поскольку в нем прописаны все условия, включая порядок возвращения страховки.

Если клиент погасил ипотеку в соответствии с графиком, то он не может претендовать на получение средств, уплаченных по договору с СК. Вернуть неиспользованную часть страховки можно только при условии досрочного погашения ипотечного кредита. В таком случае клиент может получить некоторую сумму, величина которой зависит от того, насколько рано был выплачен долг по ипотеке. Например, клиент, оформивший кредит на срок в 20 лет, погасил задолженность полностью за 10 лет. Страховой компании он заплатил по договору 150 000 рублей. Следовательно, заемщик может претендовать на получение 75000 рублей, т.е. на сумму, равную половине страховки.

Для того, чтобы вернуть неиспользованную часть средств, достаточно обратиться в СК с заявлением, к которому нужно приложить документы из банка о полном погашении ипотеки.

Договор ипотечного страхования, заключенный с компанией РЕСО, вступает в силу с той даты, которая указана в нем. При этом важным условием является оплата клиентом страховой премии – единым платежом или первоначальным взносом (если полис приобретается в рассрочку).

Вы можете отказаться от страховки по ипотеке в следующих случаях:

- кредитные средства не были перечислены заемщику;

- право собственности на имущество, находящееся в залоге, не было зарегистрировано в соответствующих органах;

- клиент погасил ипотечный кредит до окончания срока действия страхового договора.

Если по ипотечному кредиту было проведено рефинансирование, то заемщик может поступить по-разному. Во-первых, можно продлить страховой полис, если финансовая организация сотрудничает с данной СК. В таком случае неиспользованная часть средств будет засчитана в полном объеме. Второй вариант – расторжение страхового договора и возврат средств. После этого нужно заключить соглашение с другим страховщиком, имеющим аккредитацию банка. Вернуть деньги можно во время оформления ипотеки в новом финансовом учреждении. Для возврата вам нужно:

- уведомить банк о своем намерении рефинансировать ипотечный кредит;

- обратиться в СК РЕСО с заявлением о расторжении договора и возврате неиспользованной части средств;

- провести рефинансирование ипотеки и перезаключить страховой договор.

Где можно застраховать?

Сбербанк не может требовать от заёмщика страхования в определённой компании. Это является нарушением ФЗ «О защите конкуренции» и Постановления Правительства РФ № 386. Клиент вправе выбрать одну из списка аккредитованных компаний. Это никак не нарушает его права.

Сбербанк выставляет набор требований к страховке жизни, поэтому условия страхового договора во всех компания должны быть идентичными. Денежный взнос может быть разным.

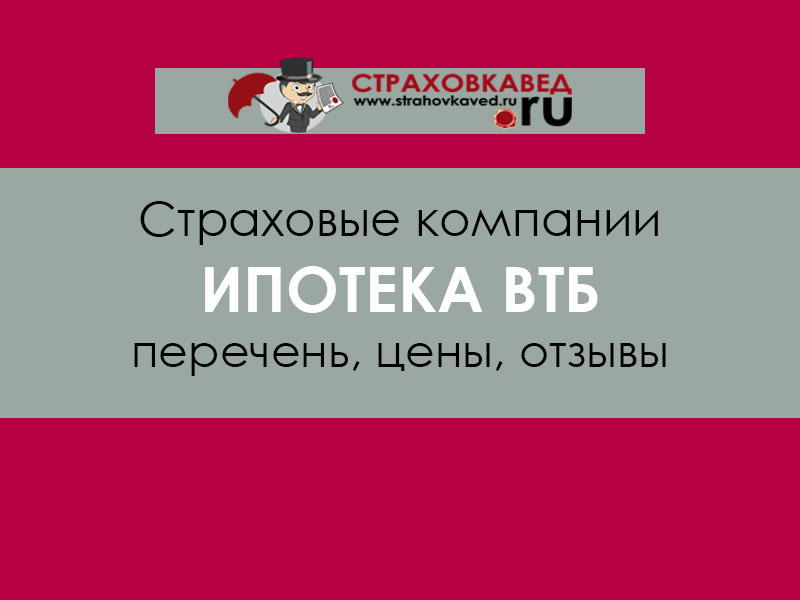

Ниже представлены страховые компании, которые прошли аккредитацию Сбербанка.

- ООО СК «Сбербанк страхование»;

- ООО «Абсолют Страхование»;

- АО «АльфаСтрахование»;

- АО СК «Альянс»;

- САО «ВСК»;

- ООО СК «ВТБ Страхование»;

- ООО СК «Гранта»;

- ООО «Зетта Страхование»;

- СПАО «Ингосстрах»;

- СПАО «РЕСО-Гарантия»;

- АО «СОГАЗ»;

- ООО Страховое общество «Сургутнефтегаз»;

- ПАО САК «ЭНЕРГОГАРАНТ».

Обновлённый актуальный список организаций можно проверить на сайте банка в разделе «Партнёрам» в статье «Аккредитация страховых компаний». Там же можно посмотреть информацию о компаниях, занимающихся страхованием жизни и здоровья клиентов.

Тарифы СК: сколько стоит услуга?

Ниже приведена таблица с тарифами и процентами страховых компаний, получивших аккредитацию у Сбербанка. В целях исследования учтена следующая информация о лице, получающем страховку:

- женский пол;

- 29 лет;

- секретарь;

- нет проблем со здоровьем и вредных привычек;

- страховая сумма — 2,2 млн. руб.

| Название компании | Процент | Комментарий |

| РЕСО-Гарантия | 0.182% / 3640 руб. | Хороший тариф |

| СОГАЗ | 0.21% / 4200 руб. | Средний |

| ВТБ-Страхование | 0.25% / 4968 руб. | Средний |

| Сбербанк Страхование | 0.34% / 6740 руб. | Дорого |

| Альфа-страхование | 0.26% / 5200 руб. | Средний |

| ВСК | 0.29% / 5800 руб. | Средний |

| Ингосстрах | 0.25% / 4926 руб. | Хороший |

Где можно оформить дешевле и выгоднее?

Сбербанк строго относится к составлению договора со страховыми организациями и чётко определяет, какие риски должны быть включены, а какие исключены. В связи с этим все аккредитованные компании не имеют видимых различий в оформлении страховки, кроме цены.

Самыми выгодными в материальном плане организациями являются «РЕСО» и «Ингосстрах». «Сбербанк страхование» — удобный и быстрый вариант, но цена страховки при этом значительно выше.

Несколько страховые организаций, которые раньше имели аккредитацию в Сбербанке, сейчас её потеряли (Росгосстрах, Согласие, Ренессанс). Банк вправе отказать заёмщику, который застрахован в одной из таких компаний.

«РЕСО-Гарантия» — Страховой Случай в Квартире и Дома, Что Делать?

Первое, что нужно предпринять при наступлении страхового случая – вызвать компетентные органы для устранения его последствий. Если что-либо из имущества можно спасти, следует попытаться сделать это.

После полной ликвидации последствий аварии, нужно делать следующее:

- Обратиться в компетентный орган для получения справки, подтверждающей факт случившегося.

- Заполнить заявление. Его можно скачать, воспользовавшись этой ссылкой:

Отправить заполненный образец заявления на электронную почту vyplaty_im@reso.ru либо распечатать его и принести в одно из отделений страховщика.

Ожидать звонка сотрудника организации, после чего собрать пакет документов, который он скажет, и предоставить его компании.

Отправить письменное заявление необходимо в течение 14 дней с момента наступления страхового случая. Решение по выплатам принимается на протяжении 15 суток. Средства перечисляются на банковский счет, указанный клиентом организации.

Страхование дома в РЕСО-Гарантия

Компания РЕСО-Гарантия предоставляет услуги по возмещению ущерба при пожаре, наводнении, грабежах, взрывах, природных катаклизмах или банальной неосторожности владельца. Частный дом имеет больший перечень страховых случаев, ведь является более уязвимым

Кроме того, страхование дома нередко включает возмещение убытков при повреждении прилежащих территорий или построек.

РЕСО-Гарантия предлагает систему тарифов, которая доступна каждому: в зависимости от страховой суммы полис может стоить на 10-50% дешевле.

На стоимость страховки влияет количество групп рисков, по которым выплачиваются средства, а также от количества застроек.

РЕСО страхование предлагает две программы страхования недвижимого имущества с земельным участком.

«РЕСО-дом» — универсальный полис

Страховая компания при заключении договора «РЕСО-дом» страхует дачи, бани, коттеджи, садовые домики, хозблоки, гаражи, заборы, ограждения, ландшафтные сооружения, а также отделку, движимое имущество и техническое оборудование.

При оформлении договора клиент может установить вариант страховой защиты, выбрать страховую сумму, определить количество построек под страхование, а также указать период длительности договора. Стоимость каждого конкретного полиса зависит от индивидуальных характеристик имущества и требований клиента.

Полис без осмотра

Такой тип страхования подразумевает страхование имущества без предоставления оценочного акта и осмотра эксперта. РЕСО-Гарантия заключает договор по страхованию дома стоимостью до 1 000 000 рублей до трех строений на участке.

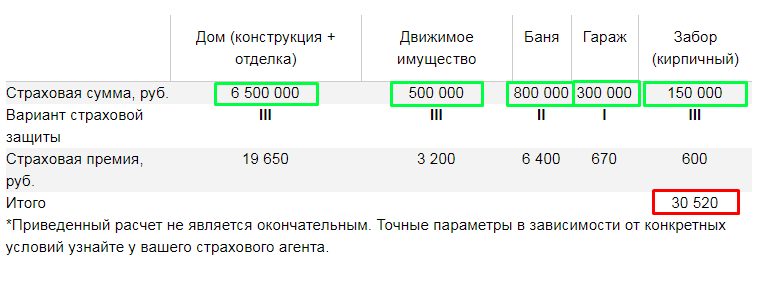

Расчет стоимости полиса страхования дома

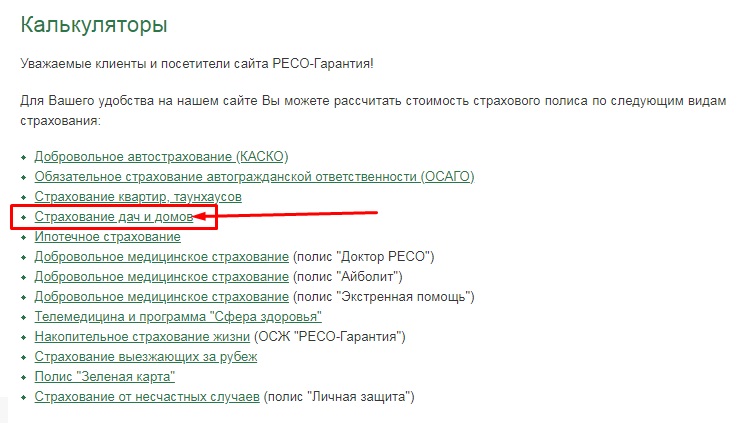

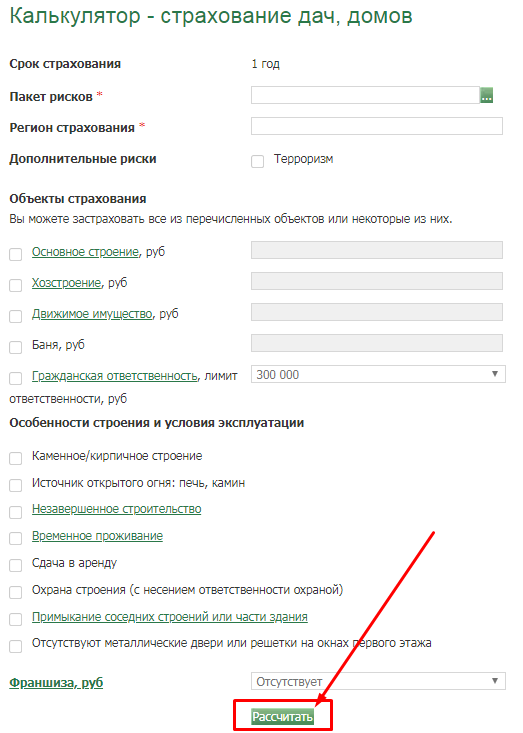

Каждый из типов страхования подразумевает включение разных типов построек, разую стоимость, разные варианты страховой защиты и стоимость имущества. Рассчитать ориентировочную стоимость страхования можно при помощи онлайн-калькулятора на официальном сайте reso.ru во вкладке «Калькуляторы».

Затем необходимо выбрать необходимую вкладку, в этом случае – «Страхование дач и домов».

Для получения ориентировочной стоимости полиса необходимо заполнить все поля в открывшемся окне и нажать кнопку «Рассчитать». Обсудить предметную стоимость и заключить договор можно в любом месте, в удобное время при личной встрече со страховым агентом РЕСО-Гарантия.

Если произошёл страховой случай…

Внимательно изучите договор страхования, там обязательно будет указано, что необходимо делать при наступлении страхового случая. Алгоритм несложный.

Порча или гибель залогового имущества:

При пожаре, наводнении, стихийном бедствии и прочих чрезвычайных ситуаций, указанных в страховом договоре, необходимо:

- в зависимости от бедствия принять все возможные меры, чтобы ликвидировать аварию и снизить размер ущерба;

- обязательно вызвать компетентные службы МЧС, полицию, аварийную бригаду и др.;

- в течение 24 часов поставить в известность страховую компанию и кредитную организацию о случившемся ЧП (телефоны обязательно указаны в ипотечном и страховом договорах);

- при возможности обеспечить сохранность повреждений жилья до осмотра его экспертом, постарайтесь не изменять картину происшествия;

- предоставить возможность эксперту от страховой компании обстоятельно осмотреть повреждённую недвижимость;

- в течение 14 суток после происшествия написать заявление о выплате страхового возмещения – его можно отправить по электронному адресу (vyplaty_im@reso.ru) или обратиться лично в офис компании.

Необходимо предоставить следующие документы от компетентных органов:

- при повреждении водой – акт в связи с заливом;

- при пожаре – подтверждение факта обращения в МЧС;

- при грабеже, краже со взломом, вандальных действиях третьих лиц – подтверждение факта обращения в полицию.

В этих документах должно быть указано точное время происшествия, причина аварии, перечень повреждений, виновные лица, если они установлены.

Несчастный случай, инвалидность или смерть заёмщика

Фото: https://pixabay.com/photos/ambulance-medicine-hospital-1005433/

Если с застрахованным лицом произошло несчастье, то он или его родственники должны:

- обратиться в медицинское учреждение, где будет зафиксирован факт несчастного случая и заключение врача о тяжести вреда, причинённого здоровью;

- в течение десяти суток, начиная со следующего дня после наступления страхового случая, поставить в известность страховщика о случившемся ЧП;

- написать заявление о выплате страхового обеспечения.

Необходимые документы при несчастном случае:

- паспорт;

- оригинал страхового договора;

- медицинское заключение о факте травмы, увечья, постоянной или временной утрате трудоспособности, инвалидности.

Необходимые документы при смерти застрахованного:

- оригинал или копию свидетельства о смерти;

- оригинал страхового договора;

- акт о смерти с указанием причины;

- выписка из протокола ОВД;

- паспорт наследника или выгодоприобретателя;

- нотариальная копия о вступлении в наследство, если в полисе не указан выгодоприобретатель.

Какие факторы влияют на стоимость страховки

Факторы, влияющие на цену полиса, при страховании жизни:

- Пол. На тариф страхования, прежде всего, влияет пол заемщика. Как правило, стоимость страхования для женщин на 30-50 % ниже, чем для заемщиков мужчин.

- Возраст. Чем больше возраст, тем выше ставка. С возрастом увеличивается вероятность заболевания и гибели человека, поэтому разница в цене полиса между 30-летним и 50-летним может быть выше в 5-10 раз.

- Здоровье. Клиент заполняет анкету здоровья, в которой необходимо указать все заболевания. Наличие серьезных проблем со здоровьем еще один фактор, который может сильно повлиять на цену. Но не стоит скрывать заболевания, поскольку при наступлении страхового случая, это может стать поводом для отказа в выплатах. Также цена зависит и от массы тела человека. Лишний вес увеличивает ставки.

- Профессия. Для офисных работников предусмотрены самые низкие тарифы. А вот для опасных профессий стоимость повышается. К ним можно отнести – военных, МЧС, полицейских и т.д. Заемщикам данной категории профессий бывает сложно найти компанию, которая согласилась бы застраховать их.

Факторы, влияющие на цену полиса при страховании имущества:

- Тип жилища. Квартира в многоэтажном доме будет иметь более низкий тариф, по сравнению с частным домом.

- Год постройки. Тарифы для новостроек будут ниже. Чем старше год постройки, тем выше стоимость страхования. Некоторые страховщики отказывают в страховании, если дом старше 1950 года.

- Материал стен. Наличие дерева в постройке увеличивает тарифы по страхованию

- Источники открытого огня. При страховании обязательно учитывается наличие источников открытого огня – газа, камина, бани.

Что делать, если страховой случай произошел

Стандартная процедура получения компенсации по страхованию жилья при наступлении страхового случая выглядит так:

- заемщик или его законный представитель, например, родственник, уведомляют страховую компанию и банковское учреждение о возникновении страхового случая, подробно описывая произошедшую ситуацию и, по возможности, подтверждая ее документально;

- страховщик отправляет сотрудника (страхового комиссара), задача которого подтвердить факт страхового случая;

- формируется пакет документов, необходимых для получения страховой выплаты;

- денежные средства направляются выгодоприобретателю по страховке, в качестве которого выступает либо банк, либо заемщик или его родственники.

Размер возмещения

Размер возмещения при оформлении полиса страхования жизни зависит от двух факторов. Первый – это уровень ущерба, нанесенного здоровью ипотечного заемщика. Дело в том, что в большинстве случаев речь идет о комплексной страховке жизни и здоровья, поэтому к числу страховых случаев относится не только смерть, но и временная нетрудоспособность, инвалидность, а также серьезное заболевание клиента.

Второй фактор, определяющие величину выплачиваемой компенсации – тарифы, установленные страховой компанией. Большая часть банков рекомендует заемщикам заключать договоры только с аккредитованными СК или даже с дочерними структурами, оказывающими подобные услуги. Поэтому предлагаемые условия страхования далеко не всегда выгодны для потенциального клиента. Типичный пример – Сбербанк, который активно продвигает на страховой рынок две дочерние СК – «Сбербанк страхование» и «Сбербанк страхование жизни».

Что делать, если компания отказывает в возмещении

Многие страховые компании стремятся уменьшить размер выплачиваемой компенсации или вовсе отказать клиенту в страховом возмещении. В этом случае от заемщика по ипотеке требуются следующие действия:

- получение официального отказа от СК в форме документа;

- выяснение причин принятия страховой компанией подобного решения и оценка его правомерности;

- обращение в Центробанк, являющийся регулятором страхового рынка;

- оформление досудебной претензии и отправка ее в страховую компанию;

- подготовка судебного иска и обращение в суд.

Сложившаяся на сегодня судебная практика показывает, что судья в большинстве случаев принимает сторону страхователя. Главное условие для принятия такого решения – четкое выполнение всех этапов описанной выше процедуры и грамотное оформление судебного иска.

Методика расчета

Страховой полис, связанный с ипотекой, оформляется СК на год, а затем продлевается до момента закрытия кредита. Когда до завершения выплат остается три недели, банк высылает компании сведения о сумме оставшегося долга. По ней СК выполняет пересчет взноса.

Какие критерии влияют на сумму страхования жизни:

- Возраст;

- Профессия;

- Наличие хронических заболеваний.

Смотрите на эту же тему: Как самостоятельно купить квартиру без риелтора и опыта? Пошаговая инструкция по покупке дома или квартиры без привлечения риелтора в году

Ежегодно тариф увеличивается для заемщиков, которые старше 40 лет. Это происходит из-за повышения риска возможности страховой ситуации. Такой категории граждан труднее подобрать себе дешевый вариант получения полиса. Также платят дороже за страхование жизни заемщики, которые работают на вредных для здоровья предприятиях.

Варианты страховки

Заемщики могут застраховать только недвижимость, которая передается в залог банку либо оформить договор комплексного ипотечного страхования.

Во втором – помимо страхования залога РЕСО-Гарантия выплатит банку часть займа и проценты по нему в случае смерти заемщика или утраты общей трудоспособности (I и II группы инвалидности). Остальную часть получит сам страхователь или его наследники.

В случае утраты или ограничения права собственности на недвижимость заемщик также вправе получить компенсацию от страховой компании в размере суммы задолженности по кредиту.

Правилами компании оговорены случаи, в которых выплачивается возмещение по договору личного страхования:

- смерть клиента;

- несчастный случай, повлекший внутреннее или внешнее повреждение организма по независящим от клиента причинам, время и место которого можно определить;

- болезнь, которая впервые проявилась после заключения договора или была озвучена клиентом при его заключении и принята страховой компанией, в результате которой клиент умер или потерял возможность работать;

- временная потеря трудоспособности подразумевает невозможность работать в течение 30 и более дней, возникшую из-за несчастного случая или болезни;

- постоянная потеря трудоспособности – это полная невозможность трудиться и необходимость в заботе и уходе третьего лица (1 группа инвалидности) или, если это внесено в договор/на усмотрение компании, присвоение клиенту 2 группы по заключению медицинской комиссии.

В случае смерти застрахованного лица выплачивается полная сумма страховки, обозначенная в договоре. При частичной потере трудоспособности оплачивается не более трех месяцев в году. Сумма оплаты за каждый день равна однодневному заработку клиента, но не превышает 0,2% от страховой суммы.

Правилами также определяются случаи, когда страховка не выплачивается. Это происходит в случаях самоубийства ранее двух лет с момента заключения договора, намеренное убийство клиента после 2 лет страхования, сознательный риск жизни и здоровью, умышленное умолчание об имеющихся заболеваниях, бывших до страховки, проблемы, возникшие в результате принятия алкоголя или наркотиков.

По имущественной составляющей программы страхуются следующие риски:

- полная гибель имущества вследствие пожара, удара молнии, взрыва, иного стихийного бедствия, конструктивных дефектов, противоправных действий третьих лиц и т.д. – объем страховой ответственности определяется рыночной стоимостью объекта, которая определена договором страхования;

- частичное повреждение имущества вследствие вышеперечисленных событий – компенсируется рыночная стоимость работ по приведению жилья в пригодное для использования состояние.

При титульном страховании возмещается полная стоимость объекта залога, а также расходы, необходимые для минимизации ущерба вследствие наступления страхового случая.

Что такое страхование ипотеки и для чего оно служит

Страхованием называют защиту имущественных интересов при наступлении предусмотренных договором событий за счет фонда, собранного из уплаченных страховых премий. Страхование ипотеки призвано защищать интересы, как банков, так и заемщиков.

Однако банковские организации больше заинтересованы в защите своих интересов, а потому они часто отказывают в ипотеке лицам, не желающим страховать свою жизнь. Если ипотечник теряет возможность делать ежемесячные взносы по ипотечному кредиту, банк теряет доход. Если же есть страховка, то она возместит убытки.

А в случае смерти или наступления инвалидности долг не придется выплачивать созаемщикам/наследникам. Однако страхование требует дополнительных крупных расходов. Поэтому нежелание ипотечников оформлять страховку вполне понятно.

Процесс оформления страхового полиса

Оформить полис РЕСО можно различными способами: в офисе компании, в банке или онлайн. Рассмотрим особенности каждого из них.

Чтобы приобрести страховку для ипотеки непосредственно в офисе СК, необходимо осуществить следующие действия:

- подготовить пакет необходимых документов;

- позвонить в страховую компанию и согласовать дату и время визита с сотрудниками;

- обратиться в офис для расчета стоимости полиса;

- внимательно изучить бланк страховки для ипотеки. Если все данные указаны корректно – поставьте подпись;

- произведите оплату;

- получите на руки ваш комплект документов.

Важно! По телефону нельзя оформить полис. Вы можете позвонить и записаться на конкретную дату для посещения офиса, либо получить консультацию специалиста компании.. Часто при оформлении кредита в банке менеджеры предлагают для экономии времени приобрести полис сразу же в их отделении

Дополнительно вам могут снизить процент по ипотеке. Если вы планируете оформлять страховку в банке, то вам необходимо будет подготовить пакет документов и деньги для оплаты страхового взноса

Часто при оформлении кредита в банке менеджеры предлагают для экономии времени приобрести полис сразу же в их отделении. Дополнительно вам могут снизить процент по ипотеке. Если вы планируете оформлять страховку в банке, то вам необходимо будет подготовить пакет документов и деньги для оплаты страхового взноса.

В последнее время особой популярностью населения пользуются онлайн-услуги. Чтобы приобрести страховой полис СПАО РЕСО-гарантия через интернет, вам необходимо:

Компания «РЕСО» — надежный страховщик

Компания «РЕСО» уже почти 30 лет ведет свою деятельность на рынке страхования, сотрудничая как с юридическими, так и с физическими лицами. На данный момент насчитывается более 800 отделений, которые обслуживают более 10 миллионов клиентов. Услуги компании «РЕСО» достаточно разнообразны, но самые востребованные — это страхование авто, ипотеки и имущества.

Страхование ипотеки

Политика компании «РЕСО» — предоставить максимально полный комплект услуг при страховании объекта. Только такой подход позволяет предотвратить неприятные последствия для обеих сторон ипотечного договора при наступлении события, предусмотренного соглашением.

Клиент может получить следующие услуги:

- Застраховать жизнь. Данный вид страховки это обязательное условие при заключении ипотечного договора. В этом случае банк получает гарантию возмещения оставшейся части долга при наступлении внезапной смерти заемщика. В соглашении обязательно прописывается размер страховой выплаты, если же он не покрывает остаток долга по займу, то остальную сумму обязаны отдать наследники страхователя.

- Застраховать здоровье. Это означает, что в случае потери работоспособности заемщика (болезнь, несчастный случай) страхователь обязуется выплатить кредитору оставшуюся часть ипотечного кредита. Данный вид страховки также выгоден и для заемщика, ведь при получении инвалидности (1,2 группа) он не сможет самостоятельно выполнять свои обязательства перед кредитором.

- Застраховать квартиру, находящуюся в залоге. Страховка распространяется на повреждение имущества в результате пожара, чрезвычайного происшествия, бытовых аварий и т.д. При наступлении страхового случая ответственность по устранению повреждений берет на себя страховщик. Такая страховка поможет заемщику сэкономить свои финансы при наступлении несчастного случая, повлекшего ущерб имущества. А кредитор будет уверен, что предмет залога останется в надлежащем состоянии до окончания периода кредита.

- Застраховать свое право на имущество. Это значит, что в случае нарушения действующего законодательства в процессе оформления сделки по приобретению недвижимости, страховщик покроет убыток от сделки (утрата недвижимости, ограничение права собственности).

Страхование ипотеки является оптимальным вариантом для обеих сторон ипотечного договора. Банк знает, что при возникновении страхового случая получит оставшийся объем долга, а заемщик уверен, что даже в непредвиденной ситуации все обязанности перед банком будут выполнены.

Что потребуется для покупки страховки?

Для того чтобы заключить договор со страховщиком потребуется стандартный набор документов:

- заявление установленного компанией образца;

- копия паспорта для физ. лица или копии учредительных документов для юр. лица;

- копия договора, подтверждающего покупку недвижимости;

- копия ипотечного договора, заключенного между кредитором и заемщиком;

- документ о платежеспособности заемщика;

- правоустанавливающие документы;

- другая важная информация, которая влияет на оценку рисков.

Важно понимать, что при сообщении сотруднику компании «РЕСО» недостоверных данных при заключении договора страхования жизни или имущества, в конечном итоге страхователь может остаться без выплат. При этом страхователь будет действовать полностью в соответствии с законодательными нормами