Как заполнить декларацию по ндс

Содержание:

- Шаг 4. Заполняем раздел 3 и приложения к нему

- Проверка декларации по НДС

- Заполнение налоговой декларации по НДС

- Налоговый агент — в каких случаях?

- Этап 1. Проверьте правильность введенных данных и наличие документов

- Что такое НДС при импорте

- Общие требования к декларации

- Заключительная часть декларации НДС

- Раздел 5

- Сведения о реорганизации

- Представление ПОЯСНЕНИЙ плательщиками НДС: пошаговая инструкция от ФНС (образец)

- Кто обязан представлять декларацию

- Кто обязан сдавать налоговую декларацию НДС в бумажном виде

- Заполнение Раздела 7

- Как заполнить реестр документов по НДС

- Обязательные к заполнению листы. Новое в форме НДС-декларации

- Подведем итоги

Шаг 4. Заполняем раздел 3 и приложения к нему

В табличной части третьего блока указывают налоговую базу и исчисленный налог в соответствии с применяемой ставкой. В форме за 4-й квартал это будут значения 20%, 10% и выделенные суммы 20/120 и 10/110, для некоторых налогоплательщиков есть возможность отражения старых ставок — 18% и 18/118.

Поле 070 предназначено для информации о частичной оплате или предоплате.

В ячейках с 080 по 100 проставляются взносы, подлежащие восстановлению, в 105–109 — сведения о корректировке, а в 110 — НДС с учетом произведенного восстановления.

В ячейку 200 вносится та величина НДС, которую налогоплательщик перечисляет в бюджет по итогам отчетного периода, в 210 — итог к возмещению.

Приложение 1 к разделу 3 отведено для заполнения плательщиками НДС, которые восстанавливают уплаченные взносы при покупке объекта недвижимости.

Приложение 2 к разделу 3 составляют иностранные компании, ведущие свою деятельность в России через постоянные представительства.

Проверка декларации по НДС

Перед тем как подать отчетность, необходимо самостоятельно проверить правильность расчетов. Для этого можно также воспользоваться контрольными соотношениями.

Онлайн-сервисы, с помощью которых подается декларация, предлагают выполнить проверку отправляемого отчета до его отправки. Контур.Экстерн проверяет декларацию на соответствие формату и проводит внутридокументные проверки приложений. Кроме того, после заполнения декларации данные из Контур.Экстерна автоматически передаются в сервис Контур.НДС+, который сравнивает ваши счета-фактуры, книги и журналы с данными ваших контрагентов. Если найдутся расхождения, вы увидите информацию о них и сможете устранить имеющиеся несоответствия. В Контур.НДС+ уже загрузили свои данные более 200 тысяч организаций. Если ваш контрагент не пользуется сервисом, его можно пригласить.

После отправки отчетной формы следует отправить запрос на сверку с налоговой, чтобы убедиться в отсутствии расхождений.

Заполнение налоговой декларации по НДС

Для правильного заполнения этого документа стоит придерживаться общих правил заполнения:

- Пользоваться только утвержденной на законодательном уровне формой документа. Если заполнение происходит в бумажном виде, то можно заполнять от руки или на компьютере. В последнем случае распечатывать декларацию следует на листах формата А4. Скреплять степлером не разрешено.

- В каждой строке может быть проставлен только 1 показатель. В остальных клетках обязательно нужно проставить прочерки. Вписывать данные нужно с левого края каждой строки.

- Все суммы необходимо указывать строго в полных рублях. Копейки следует округлять (если 50 копеек и больше, то округление происходит в большую сторону, если меньше – в меньшую).

- Если заполнение происходит вручную, то текстовые строки следует заполнять печатными буквами. Можно использовать чернила синего, фиолетового или черного цветов. На компьютере следует использовать шрифт Courier New, размер 16, 17, 18.

Все разделы нужно заполнять, учитывая нормы законодательства. Стоит учитывать, что за предоставление в налоговую инспекцию декларации с неверно указанными данными, налогоплательщика ожидают последствия.

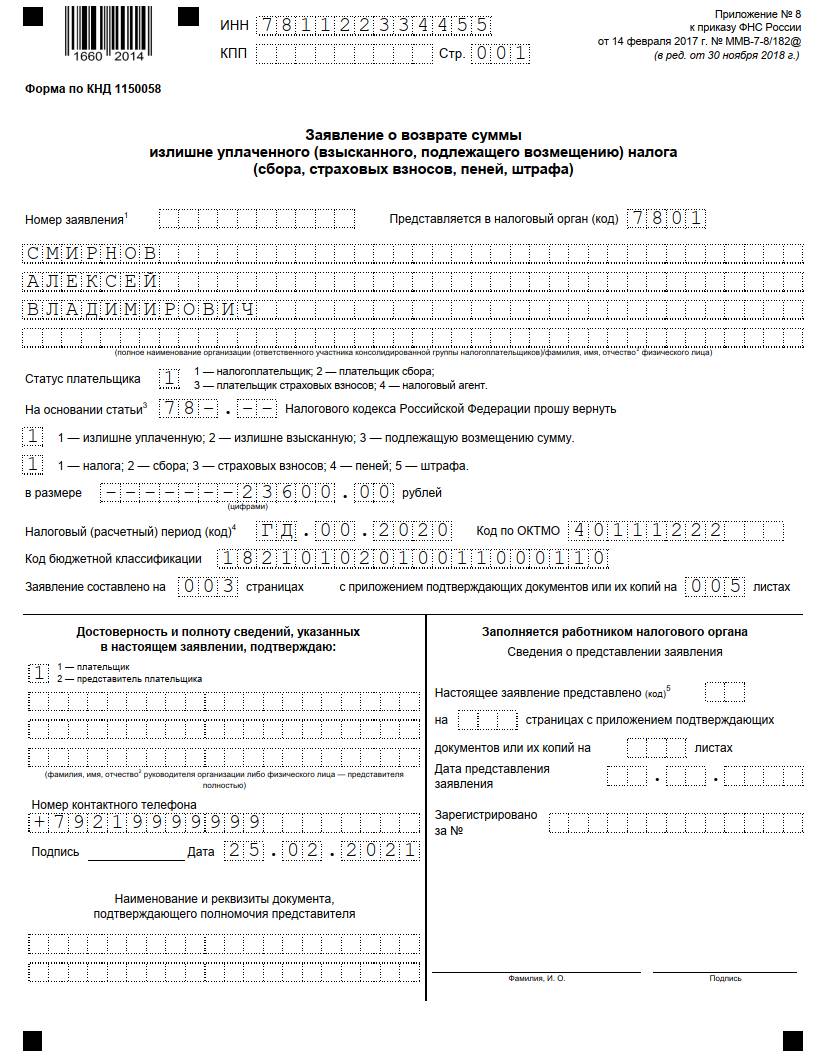

Пример заполнения декларации НДС. Фото: towhite.win

Нулевая налоговая декларация

Нулевая декларация – это подвид декларации по НДС, который подают те налогоплательщики, которые за определенный отчетный период не вели деятельности.

Организация или ИП могут на некоторое время приостановить свою деятельность, но это не значит, что им уже не нужно представлять в налоговую службу отчетность. В таких случаях и заполняется нулевая декларация.

Главной особенностью такого документа является то, что в тех строках, где должна упоминаться сумма налога, нужно ставить прочерки.

Обязательным к заполнению остается только титульный лист, а также страница с информацией об организации. Оба эти листа нужно подписать.

Подавать нулевую декларацию нужно в то же время, что и обыкновенную – до 25 числа следующего за кварталом месяца.

Особенности заполнения декларации по НДС за 4 квартал

Декларация за 4 квартал заполняется по итогам прошедшего года, так как необходимо подать отчетность по итоговой сумме НДС. Поэтому такая декларация считается годовой.

Такая декларация должна быть подана до 25 числа следующего календарного месяца. Для четвертого квартала это будет 25 января следующего года.

Годовую декларацию должны подавать те налогоплательщики, которые обязаны уплачивать налог по НДС. Если для них это не является обязанностью, то и декларацию по итогам года они не заполняют.

Передавать в Федеральную налоговую службу декларацию за 4 квартал необходимо только в электронной форме через спецоператоров, которые имеют на это полномочия. Уточненные декларации также подаются только в электронном виде.

Как подать налоговую декларацию через Интернет вы можете прочесть тут.

Если декларация за 4 квартал сдана на бумаге, то она будет считаться недействительной. В этом правиле нет исключений, которые зависят от количества сотрудников, которые оплачивают налог.

С начала 2017 года пояснения к налоговым декларациям также необходимо оформлять в электронном виде. В случае проведения камеральной проверки комиссия может запросить пояснения.

Заполненный бланк декларации по НДС. Фото: thebit48man.ru

Ответственность за неподачу документа

Если декларация по НДС за определенный квартал не была подана в соответствующие сроки, то на налогоплательщика ожидают штрафные санкции. Штраф может быть наложен в размере 5% от размера уплаченного НДС.

Штрафные санкции начисляются за каждый месяц просрочки, но общий размер санкций не может превышать 30% от суммы НДС и быть меньше 1 тысячи рублей.

К заполнению налоговой декларации необходимо подходить максимально внимательно и ответственно.

Подавать документ в налоговую инспекцию следует, строго соблюдая сроки, так как просрочка грозит большими штрафами. В случае возникновения дополнительных вопросов по заполнению отчетности следует обратиться к налоговому инспектору за разъяснениями.

Пошаговая инструкция по заполнению налоговой декларации НДС находится в этом видео:

Не забудьте добавить «FBM.ru» в источники новостей

Налоговый агент — в каких случаях?

Возможно, вам случалось сталкиваться с ситуациями, когда налогоплательщик по некоторым причинам не мог платить налог на нас самостоятельно, и за него это делало другое лицо (чуть ниже мы рассмотрим эти случаи).

Это и есть налоговый агент, который заранее вычтет нужную сумму из дохода и далее отправит ее в государственный бюджет. Таким образом этот человек или предприятие выступает связующим звеном между государством и этим налогоплательщиком.

Согласно Налоговому Кодексу, налоговым агентом по НДС считается тот, кто:

- покупает продукцию или услуги у иностранных лиц, которые не стоят на учете в российской налоговой (покупка осуществляется в России);

- арендует или покупает госимущество, имущество субъектов РФ;

- продает конфискат, скупленные ценные вещи или покупает имущество обанкротившегося лица.

Этап 1. Проверьте правильность введенных данных и наличие документов

Все оригиналы первичных документов, поступившие в бухгалтерию, необходимо сверить с уже введенными в базу «1С:Бухгалтерии 8» данными. Это касается всех документов – на поступление, на выбытие, бумаг по оплате и другим операциям

Рассмотрим подробнее по участкам учета, на что нужно обратить внимание

Банк и касса. Вводя банковские документы, отследите правильность указания НДС в соответствующей графе. Это необходимо для формирования счетов-фактур на аванс, поскольку в программе они формируются автоматически. Если НДС не указать в документе Поступление на расчетный счет, то счет-фактура по авансам полученным автоматически не сформируется

На этот же самый момент необходимо обратить внимание при вводе документа Поступление в кассу

Поступление товаров, работ и услуг

В документе Поступление товаров и услуг нужно обратить внимание на заполнение колонок % НДС, НДС. Если сумма НДС будет указана неправильно, то программа не сможет учесть корректно входящий НДС по данному поступлению

Кроме того, важно зарегистрировать полученный от поставщика счет-фактуру. Не зарегистрированный счет-фактуру программа не включит в книгу покупок и не сформирует бухгалтерские записи по вычету входящего НДС по этой покупке

Для регистрации счета-фактуры по поступившим товарам, работам и услугам необходимо указать его номер в поле Счет-фактура № и дату в поле от, затем нажать на кнопку Зарегистрировать. В результате этого будет создан и автоматически проведен документ Счет-фактура полученный.

Реализация товаров, работ и услуг

При вводе документа Реализация товаров и услуг обратите внимание на заполнение колонок % НДС и НДС, а также на формирование на его основе счета-фактуры. Если данные колонки будут заполнены неправильно, то программа не сможет корректно рассчитать НДС к уплате в бюджет по данному документу

Аналогично документу Поступлению товаров и услуг нужно зарегистрировать счет-фактуру. Если этого не сделать, то программа учтет эту операцию при формировании записей для книги продаж, но в книге продаж будут указаны номер и дата первичного документа. Это не является нарушением порядка выставления счетов-фактур, если осуществляется реализация товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, по письменному согласию сторон сделки.

ИС 1С:ИТС

Подробнее об оформлении операций по списанию ТМЦ, вводу в эксплуатацию ОС и НМА читайте в разделе в ИС 1С:ИТС «Отчетность по НДС» .

Как проверить правильность ввода документов? Для этого есть два способа:

- Каждый первичный документ на бумажном носителе сверить с каждым электронным документом в базе данных. Способ – трудоемкий, не подходит компаниям с большим количеством операциям, но позволяет добиться наибольшей достоверности;

- Сформировать реестр документов, введенных в базу данных и проверить их основные реквизиты. По реестру можно проверить лишь основные реквизиты (наименование контрагента, дату, сумму, номер документа), однако это позволяет сэкономить время. Сформировать реестр введенных документов в базу данных можно с помощью команды Вывести список в любом из журналов документов.

Наличие счетов-фактур по документам поступления. Следующим шагом подготовки к составлению декларации по НДС является проверка наличия счетов-фактур по документам поступления. Для этой проверки предназначен Отчет по наличию счетов-фактур, предъявленных продавцом (раздел Отчеты — Анализ учета: Наличие счетов-фактур). Отчет позволяет получить информацию о наличии поступивших счетов-фактур, зарегистрированных документами, указанными в настройках отчета. Если список документов не заполнен, то проверяется наличие счетов-фактур для всех документов, к которым они должны прилагаться.

Что такое НДС при импорте

По действующим российским законам, все ввозные товары, работы, услуги облагаются налогом на добавленную стоимость. Исключений по категориям налогоплательщиком не предусмотрено. Рассчитать и внести в казну налог на добавленную стоимость обязаны:

- плательщики НДС — фирмы и бизнесмены на ОСНО;

- налоговые агенты и субъекты, освобожденные от уплаты НДС в России;

- налогоплательщики, применяющие льготные режимы обложения.

Освобождение предусмотрено лишь по категориям ввозимой продукции. Например, медицинские товары полностью освобождены от ввозного налога. Медпродукция, ввезенная на территорию России, не облагается НДС по п. 2 .

Импорт облагается по общим ставкам налога. Это 10% или 20%. Определить косвенные налоги при импорте товаров несложно. Если ввозимая продукция реализуется в пределах нашей страны по ставке НДС 20%, то и ввозной налог считают по ставке 20%.

ВАЖНО!

Сумму импортного НДС можно принять в вычету. Заявить на уменьшение налога вправе только компании и ИП — плательщики налога на территории России

Если фирма не платит сбор в пределах нашей страны (спецрежим или освобождение), то заявить на вычет ей не разрешается.

Порядок отражения ввозного НДС во многом зависит от страны поставщика-импортера. Немалую роль играет и назначение входных товаров. То есть важны операции, для которых налогоплательщик закупает импортную продукцию.

НДС на товары из стран ЕАЭС

Если поставщик-импортер относится к странам ЕАЭС, то получатель ввозного НДС — местное отделение налоговой инспекции. Исчисленный налог уплачивается в казну не позднее даты предоставления специальной декларации.

Налог на импорт из стран ЕАЭС рассчитывайте по формуле:

где:

налоговая база — стоимость импортируемой продукции с учетом всех акцизов.

Учитывайте акцизные надбавки, если импортируете подакцизный товар. Базу для расчета определяйте на момент принятия товаров к учету.

Справочно: с 01.01.2015 в состав ЕАЭС входят: Россия, Беларусь, Казахстан, Киргизия, Армения.

НДС на товары из других стран

Если импортеры не входят в зону ЕАЭС, то перечислить ввозной сбор придется в таможенный орган. Рассчитывают налог по той же формуле. Необходимо умножить налоговую базу на действующую ставку по НДС. Но в этом случае налоговая база определяется иначе.

Налоговая база для расчета НДС при импорте из других стран:

где:

- ТС — это таможенная стоимость товара или продукции, импортируемой из стран, не входящих в ЕАЭС. Определяется по сведениям таможенной декларации.

- ТП — сумма таможенных пошлин, уплаченная за ввоз продукции на территорию нашей страны. Размер обложения устанавливается нормативными актами.

- АС — сумма акцизных сборов и взносов, которые были включены в стоимость продукции. При условии, что импортируют подакцизные товары.

Общие требования к декларации

- Отчет включает в себя титульный лист, который есть в любой отчетной форме, и 12 разделов. Из всех блоков обязателен к заполнению только первый раздел, так как в нем отражаются данные о местонахождении налогоплательщика (ОКТМО), итоговой сумме НДС, подлежащей уплате в бюджет, и коде бюджетной классификации, по которому перечисляется взнос.

- Порядок заполнения любой налоговой отчетности не допускает двухстороннюю печать. Запрещается скреплять декларацию так, чтобы повреждались листы (степлером, прошивкой и т. п.).

- Все значения указываются в каждой строчке с заглавной буквы шрифтом Courier New от 16 до 18 размера. Те, кто предоставляет декларацию в бумажном виде, должны вписывать показатели так же, используя ручку черного, синего или фиолетового цвета. Пишите печатными буквами. Действует построчный порядок заполнения: сведения вносятся с левого края, пустые ячейки заполняются знаком «—».

- Суммы указываются целым значением. Если в бухгалтерском учете показатели отражены с копейками, то в отчете они округляются до полных значений. Порядок таков: меньше 50 копеек отбрасываются, больше — прибавляются.

- Запрещается исправление ошибок и неточностей при помощи различных корректирующих средств. Нумерация страниц ведется с первого, титульного, листа и по порядку.

Заключительная часть декларации НДС

Чтобы представить декларацию НДС в 2017 году, также потребуется заполнить заключительные разделы.

Они предназначены для посредников, застройщиков, экспедиторов и заполняются фирмами, работающими в интересах другого предприятия.

Они заполняются в следующих случаях:

- при заключении договора комиссии либо агентского соглашения;

- при заключении договора транспортной экспедиции, когда в статье доходов, подлежащих налогообложению, учитывается только вознаграждение;

- при исполнении обязанностей, связанных с застройкой.

Раздел 10 содержит информацию из первой части журнала учета счетов-фактур. Раздел 11 основывается на второй его части.

Декларация НДС в 2017/18 году подается в электронном виде. Утвержденная форма состоит из 12 разделов.

Она представляется в отделение налоговой службы, где налогоплательщик стоит на учете.

При необходимости приложить к декларации дополнительные бумаги, их также стоит прикрепить в электронном формате.

В документе отражают информацию об объектах, подлежащих налогообложению, и прочие данные, служащие основанием для исчисления налога.

Раздел 5

Этот раздел предназначен для отражения вычетов, относящихся к деятельности, по которой можно применять нулевую ставку НДС, и в уже прошедших периодах произошло одно из событий:

- сдан полный пакет подтверждающих документов;

- истек 180-дневный срок предоставления документов, а подтверждающие документы налогоплательщик собрать не успел (т. е. потерял право на применение нулевой ставки).

Добавим к нашему примеру условие:

ООО «ТрансЭксперт», оказывая международные транспортные услуги, воспользовалось услугами аренды склада для кратковременного хранения перевозимого товара на сумму 12 480 руб. + НДС 2 496 руб. Документы, подтверждающие произведенные расходы, и счет-фактура по ним были получены только в следующем квартале, т. е. после того как компания по итогам отчетного квартала уже представила в ФНС пакет документов, подтверждающих право на нулевую ставку.

Как будет выглядеть заполненный в таком случае раздел 5 декларации НДС за следующий квартал, видно на рисунке ниже.

Сведения о реорганизации

В поле «Форма реорганизации (ликвидация)» указывается код реорганизации (ликвидации) в соответствии с приложением 3 к Порядку, утвержденному приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558. Например, при реорганизации в форме присоединения нужно указать код «5».

В поле «ИНН/КПП реорганизованной организации» проставьте соответственно ИНН/КПП, которые были присвоены до реорганизации.

Об этом сказано в пунктах 26, 27 и 16.5 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Ситуация: как заполнить и сдать декларацию по НДС при реорганизации в форме преобразования?

Ответ на этот вопрос зависит от того, кто представляет декларацию – правопреемник или предшественник.

Ведь предшественник может сдать декларацию только за период своей деятельности. То есть за время с начала квартала до даты, когда реорганизация была завершена. Если по каким-либо причинам предшественник не сдал декларацию за последний период своей деятельности, эта обязанность переходит к правопреемнику. Он должен подготовить декларацию за весь квартал в целом. В ней нужно отразить как операции, совершенные предшественником, так и собственные операции, совершенные начиная с даты реорганизации и до окончания налогового периода.

Срок подачи декларации – общий: не позднее 25-го числа следующего месяца после окончания квартала.

Это следует из пункта 3 статьи 80, статьи 163, пунктов 1 и 5 статьи 173, пункта 5 статьи 174 Налогового кодекса РФ и подтверждено в письме УФНС России по г. Москве от 13 мая 2015 г. № 24-15/046265.

Декларацию предшественник и его правопреемник составляют по-разному.

Вариант 1. Организация, которую преобразуют, самостоятельно представляет декларацию за последний налоговый период

Налоговый период, последний для предшественника, указывают в декларации следующими значениями:

- 51 – I квартал;

- 54 – II квартал;

- 55 – III квартал;

- 56 – IV квартал.

Такой порядок прописан в пункте 21 Порядка заполнения декларации по НДС и Приложении 3 к нему, утвержденных приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

В показателе «Форма реорганизации» проставьте код «1». Это следует из положений пункта 26 Порядка заполнения декларации по НДС и Приложения 3 к нему, утвержденных приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Показатели «ИНН/КПП» заполните так. Наверху титульного листа и в остальных листах укажите реквизиты преобразуемой организации. В поле «ИНН/КПП реорганизованной организации» проставьте прочерки – до момента регистрации эти сведения у налогоплательщика отсутствуют. Такой вывод следует из пунктов 16.5 и 18 и Порядка заполнения декларации по НДС, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

В остальных реквизитах (наименование, код вида деятельности и т. п.) приведите сведения об организации до преобразования.

Вариант 2. Декларацию за весь квартал подает правопреемник – преобразованная организация

В этом случае в декларации надо указать:

на титульном листе «по месту нахождения (учета)» – код «215», а если правопреемник – крупнейший налогоплательщик, то код «216»;

ИНН и КПП (во всей декларации) – данные правопреемника;

Налогоплательщик – наименование предшественника;

ИНН/КПП реорганизованной организации – коды, которые были присвоены организации до преобразования;

Форма реорганизации – код «1».

В разделе 1 декларации в поле «Код ОКТМО» укажите код муниципального образования, в котором находилась реорганизованная организация (предшественник).

Помните, указанные сведения заполняйте только в декларации, в которой отражаются показатели за предшественника и правопреемника. В последующих декларациях руководствуйтесь . Такой порядок прямо предусмотрен пунктом 16.5 раздела II приложения 2 к приказу ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Представление ПОЯСНЕНИЙ плательщиками НДС: пошаговая инструкция от ФНС (образец)

ФНС РФ разработала рекомендованный порядок действий для плательщиков НДС после получения Требования о представлении пояснений от налогового органа в электронной форме по ТКС.

В своем письме № ЕД-4-15/19395 от 06.11.2015 ведомство напоминает, что данное требование направляется при выявлении налоговым органом противоречий и несоответствий в декларации по НДС. К требованию прилагается перечень операций, по которым установлены расхождения, с указанием кода возможной ошибки.

- «1» — если запись об операции отсутствует в декларации контрагента, либо контрагент не представил декларацию по НДС за аналогичный отчетный период, либо контрагент представил декларацию с нулевыми показателями, либо допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и, соответственно, сопоставить ее с контрагентом;

- «2» — если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») декларации (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам).

- «3» — данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» декларации налогоплательщика не соответствуют (например, отражение посреднических операций);

- «4» — возможно допущена ошибка в какой-либо графе декларации по НДС. При этом номер графы с возможно допущенной ошибкой указан в скобках.

После получения требования налогоплательщику необходимо:

Передать налоговому органу квитанцию о приеме требования в электронной форме по ТКС в течение 6 дней со дня его отправки налоговым органом;

В отношении записей, указанных в требовании, проверить правильность заполнения декларации, сверить запись, отраженную в налоговой декларации, со счетом-фактурой, обратить внимание на корректность заполнения реквизитов записей, по которым установлены Расхождения: даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж). Если счет-фактура принимался к вычету по частям (несколько раз), необходимо также проверить общую сумму НДС, принятую к вычету по всем записям такого счета-фактуры, в том числе с учетом предыдущих налоговых периодов;

Представить уточненную декларацию с корректными сведениями при выявлении в представленной декларации по НДС ошибки, приводящей к занижению суммы налога к уплате;

Если ошибка в декларации не повлияла на сумму НДС, представить пояснения с указанием корректных данных

Также рекомендуется представить уточненную декларацию. Пояснения могут быть представлены в свободной форме на бумажном носителе либо в формализованном виде по ТКС через оператора ЭДО. Для направления пояснений в формализованном виде необходимо уточнить наличие такой возможности у разработчика бухгалтерской учетной системы или оператора ЭДО;

Если после проверки Вами корректности заполнения декларации ошибки не выявлены, об этом необходимо уведомить налоговый орган путем представления пояснений.

Пояснения в ИФНС: большой вычет по НДС (образец)

Если вы получили из ИФНС требование пояснить большую долю вычетов по НДС, подготовьте свой ответ. Пояснения представьте в течение пяти рабочих дней с даты, когда получили требование. Если требование пришло не в машиночитаемом формате, пояснения составьте в произвольной форме. В пояснениях укажите конкретные причины, из-за которых доля вычетов увеличилась в этом квартале

Программа применяется для подготовки налогоплательщиком ВСЕХ машиночитаемых форм документов налоговой и бухгалтерской отчетности, документов, используемых при учете налогоплательщиков, при представлении в налоговые органы, а также для подготовки и выгрузки файлов любой налоговой отчетности!

Кто обязан представлять декларацию

Не все предприниматели и организации обязаны по закону подавать декларацию НДС.

Далее перечисляются налоговые плательщики, для которых это требование актуально.

- ИП на ОСНО.

- ООО на ОСНО.

- ИП на УСН и ЕНВД при ввозе продукции из-за границы, при работе в виде простого товарищества или при выставлении потребителю счета-фактуры с указанным НДС.

Не платят НДС следующие предприниматели и организации:

- ИП на УСН.

- ИП на ЕНВД.

- ИП на ЕСХН.

- ИП на ПСН.

- ИП и ООО на ОСНО в случае, когда их оборот за три месяца составил меньше двух миллионов рублей. Тогда они могут не перечислять НДС, но они должны предварительно уведомить об этом налоговую.

Существует единая упрощенная декларация. Она предусмотрена для случаев, когда в результате предпринимательской деятельности не меняется баланс банковских счетов, а объекты налогообложения по НДС отсутствуют.

Такой упрощенный вариант заполняется на бумаге. Требование подавать декларацию в электронном формате на эти случаи не распространяется.

Кто обязан сдавать налоговую декларацию НДС в бумажном виде

Согласно сто сорок пятой статье Налогового законодательства, все фирмы, получившие менее двух миллионов рублей за последний квартал, могут на законных основаниях временно снять с себя обязательства плательщика косвенного налога. Это означает, что субъекты предпринимательства, чья выручка составила менее двух миллионов, получают возможность снять с себя обязательства от подачи отчетов

Важно отметить, что если в течение этого отрезка времени предприниматель выставит своему контрагенту счет-фактуру, включающую НДС, потребуется обязательно перечислить часть заработанных средств в государственную казну

Все вышеперечисленные правила действуют лишь в отношении тех субъектов предпринимательства, что используют общую схему оплаты налогов. Плательщикам, использующим льготные режимы, не нужно оплачивать данный налог. Единственным исключением являются те организации, что занимаются импортом зарубежных изделий. Отдельного внимания заслуживает вопрос, связанный с использованием счета-фактуры, включающей НДС фирмами, что используют упрощенную схему оплаты налогов. В том случае, когда субъект предпринимательства использует режим, где налогооблагаемой базой являются доходы, полученные деньги не учитываются при составлении расчетов единой выплаты. Этот факт объясняется тем, что организация должна оплатить налог по НДС сразу же после получения денежных средств.

Заполнение Раздела 7

Некоторые коды операций из других разделов Справочника «Коды операций» были исключены, другие — добавлены. Кроме того, внесены поправки в наименования отдельных кодов.

При заполнении графы 1 Раздела 7 декларации «Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев» нужно иметь в виду следующие изменения справочника.

1. С 1 июля 2021 года выведен из-под налогообложения по НДС ряд операций по передаче имущества в казну и собственность РФ (Федеральный закон от 15 апреля 2021 г. № 63-ФЗ, Федеральный закон от 26 июля 2021 г. № 211-ФЗ).

В связи с этим в справочнике:

- по кодам 1010802 и 1010829 графа «Наименование операции» отредактирована в соответствии с новой редакцией подп. 2 п. 2 ст. 146 НК РФ;

- появились новые коды: 1011450 — передача на безвозмездной основе в государственную казну РФ объектов недвижимого имущества и 1011451 — передача на безвозмездной основе имущества в собственность РФ для целей организации и (или) проведения научных исследований в Антарктике.

2. В связи с переносом чемпионата Европы по футболу UEFA из-за пандемии COVID-19 на 2021 год по ряду налоговых льгот (подп. 3 п. 2 ст.146 НК РФ) внесено изменение в графу «Наименование операции» по коду 1010820.

3. В 2021 году операции по безвозмездной передаче органам государственной власти и управления и (или) органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям имущества для борьбы с коронавирусом не признаются объектами налогообложения НДС. Изменения в НК РФ внесены Федеральным законом от 8 июня 2020 г. № 172-ФЗ (подп. 5.1 п. 2 ст. 146 НК РФ). Для отражения таких операций в разделе 7 декларации по НДС предусмотрен новый код — 1010831.

4. В 2019-2020 годах в НК РФ вносились изменения, которые привели к расширению перечня необлагаемых НДС операций (ст. 149 НК РФ):

- пункт 3 ст. 149 НК РФ дополнен подп. 3.2 Федеральный закон от 26 июля 2021 г. № 212-ФЗ). Не подлежат налогообложению НДС банковские операции, указанные в данном подпункте. Данная поправка послужила основанием для дополнения справочника «Коды операций» новым кодом – 1011207;

- с 2021 года не подлежат налогообложению НДС операции по оказанию услуг по обращению с твердыми коммунальными отходами, оказываемых региональными операторами (подп. 36 п. 2 ст. 149 НК РФ). Эта норма введена Федеральным законом от 26 июля 2021 г. № 211-ФЗ. Для этих операций предусмотрен код 1011208.

5. Кроме того, справочник «Коды операций» дополнен новыми кодами:

- 1011209 — безвозмездное оказание услуг по предоставлению эфирного времени и (или) печатной площади в соответствии с Законом Российской Федерации о поправке к Конституции Российской Федерации от 14 марта 2021 года № 1-ФКЗ «О совершенствовании регулирования отдельных вопросов организации и функционирования публичной власти»;

- 1011210 — реализация продуктов питания, непосредственно произведенных столовыми медицинских организаций и реализуемых ими в указанных организациях, а также продуктов питания, непосредственно произведенных организациями общественного питания и реализуемых ими указанным столовым или организациям;

- 1011211 — реализация государственных (муниципальных) услуг в социальной сфере, оказываемых в соответствии с соглашениями, заключенными по результатам отбора исполнителей государственных (муниципальных) услуг в социальной сфере в соответствии с законодательством Российской Федерации о государственном (муниципальном) социальном заказе на оказание государственных (муниципальных) услуг в социальной сфере (за исключением соглашения о предоставлении субсидии на финансовое обеспечение выполнения государственного (муниципального) задания);

- 1011212 — реализация исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договор.

6. Приведены в соответствие с действующими положениями НК РФ наименования кодов: 1010232, 1010250, 1010262, 1010267, 1010256, 1010276, 1011206.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Порядок представления декларации по НДС

Как заполнить реестр документов по НДС

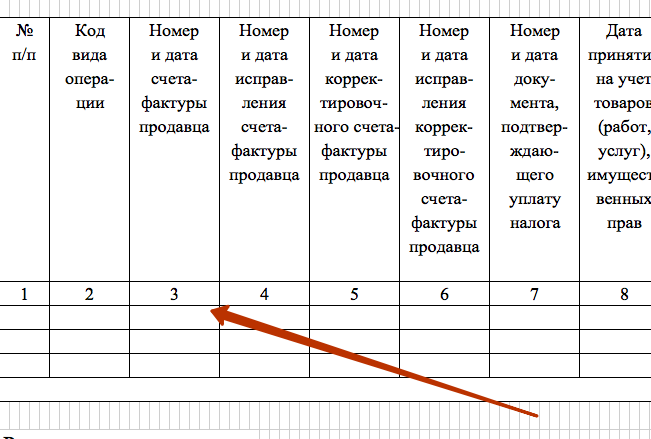

Порядок заполнения реестра дан в Приложении № 1 к Письму ФНС России от 12.11.2020 № ЕА-4-15/18589. Перечисляя все документы в реестре, сгруппируйте их сначала по кодам операций, затем по видам, а затем по контрагентам. Разберём заполнение по графам:

- Графа 1 — семизначный код операции, который указали в разделе 7 декларации (приложение № 1 к Приказу ФНС России от 29.10.2014 № ММВ-7-3/558).

- Графа 2 — вид, группа, направление операции внутри кода налоговой льготы. Например, медицина — услуги по обязательному медицинскому страхованию, услуги по диагностике, профилактике и лечению, услуги скорой помощи и пр.

- Графа 3 — сумма квартальной выручки по каждой операции из графы 2. В последней строке графы 3 «Всего по коду» укажите сумму выручки по всем операциям.

- Графы 4, 5, 6 — наименование/ФИО, ИНН и КПП контрагента по договору.

- Графы 7, 8, 9 — тип, номер и дата документа, подтверждающего льготу.

- Графа 10 — общая сумма операции по контрагенту или нескольким контрагентам при использовании типового договора. Выручка по графе 10 суммируется по всем операциям с одним кодом и указывается в строке «Всего по коду».

Общую сумму льготной операции укажите в строке «Всего по коду». Общую сумму по всем контрагентам укажите в строке «Всего сумма операции».

Бесплатно направить реестр документов, подтверждающих льготы по НДС

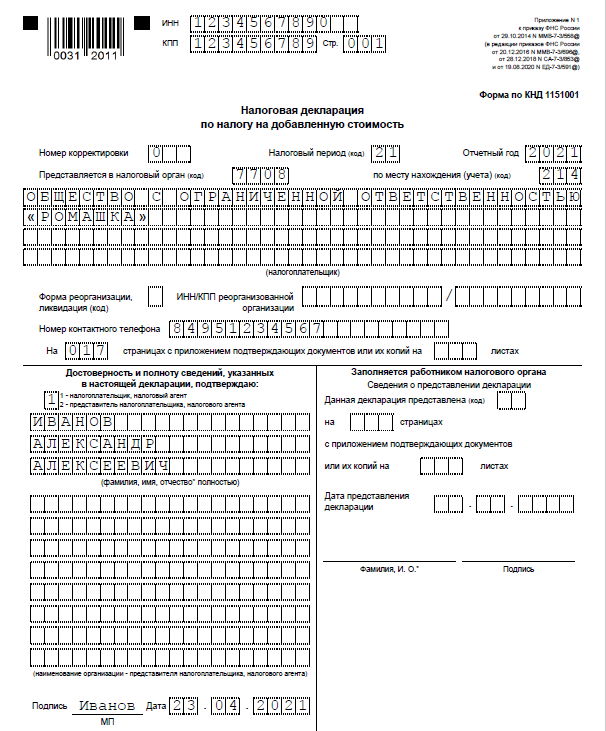

Обязательные к заполнению листы. Новое в форме НДС-декларации

Новые шифры

Для уверенности, что используете актуальный бланк, проверьте штрихкод хотя бы на титульнике. Должно стоять 0031 2011.

Изменения в кодах операций

Привели в соответствии с формулировками НК РФ наименование отдельных операций. Например, с кодом 1010267 ( НК, приложение 1 к Порядку заполнения декларации).

Дополнительно в приложении 1 к Порядку заполнения декларации прописали коды операций, которые ФНС рекомендовала в своих письмах. Например, 1011208 (подп. 36 п. 2 ст. 149 НК). Изначально данный код ФНС привела в письме от 29.10.2019 № СД-4-3/22175.

Титульный лист без ОКВЭДа

С первого листа удалили реквизит «ОКВЭД». Указываем (рис. 1):

-

ИНН,

-

КПП,

-

название фирмы или ФИО ИП,

-

номер контактного телефона,

-

код ИФНС,

-

код отчетного периода. Для первого квартала – «21»,

- код по месту учета. Обычно – «214». Все возможные коды – в Приложении 3 к Порядку заполнения декларации.

Подведем итоги

Как видите, разобраться в заполнении декларации может каждый обыватель, не имеющий специализированного образования. Тем не менее, лучше не рисковать и доверить заполнение граф опытному бухгалтеру, работнику вашей компании

Важно убедиться, что он знает, как производить процедуру по наполнению сведениями бланка отчетности. Помните, за каждую ошибку налоговая служба штрафует компании на небольшие, но неприятные суммы

Мы желаем вам удачи в ведении бизнеса и успехов в заполнении налоговых отчетных документов!

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!